人民币加入SDR对中国上市公司对外直接投资的影响研究毕业论文

2020-03-08 10:12:44

摘 要

自人民币正式加入特别提款权以来,学界对于人民币“入篮”的短期和长期效应就有着诸多的讨论。本文通过研究人民币加入特别提款权对中国上市企业对外直接投资的影响来衡量人民币加入特别提款权的短期和长期影响。本文的理论部分讨论了特别提款权的背景,人民币加入特别提款权的条件和特别提款权带来的影响,并分析了中国上市企业的现状与现阶段取得的成果和面临的挑战。本文的实证部分收集并整理了中国上市企业的数据和人民币国际化的指数,利用Ordinary Least Square(OLS)模型,Probit模型、验证了人民币加入特别提款权的短期影响为负,用OLS模型、条件Logit模型和Generalized method of moments(GMM)回归模型验证了由于人民币加入特别提款权后人民币国际化水平增加,人民币加入特别提款权的长期影响为正。

关键词:对外直接投资;特别提款权;人民币

Abstract

Since Renminbi formally joins in Special Drawing Rights (SDR), academic circle has arisen many discussions about the short-term and long-term effect about its. This article uses outward foreign direction investment of listed enterprises to measure the short-term and the long-term effect. In the theoretical part, article states the background of SDR, the requirement of joining SDR and the effect of SDR. Additionally, article analyzes the current situation of listed enterprises including advantages and disadvantages consequences that outward foreign direction investment brings. In the empirical study part, the article collects and arranges Chinese listed enterprises data and Renminbi internationalization index, using Ordinary Least Square(OLS) model and Probit model to prove the negative short-term effect that Renminbi joins in SDR and establishing OLS model, conditional Logit model and Generalized method of moments(GMM) model to testify the positive long-term effect because Renminbi joining SDR improves its internationalization level.

Key Words: Outward foreign direction investment; Special Drawing Right; Renminbi

目录

第一章 绪论 1

1.1国内外研究现状 1

1.2研究内容与目标 2

第二章 人民币与特别提款权 3

2.1特别提款权的背景 3

2.2人民币加入特别提款权的条件 3

2.3人民币加入特别提款权的影响 4

2.3.1短期影响 4

2.3.2长期影响 6

第三章 中国上市企业对外直接投资 8

3.1中国上市企业对外直接投资的现状 8

3.2中国上市企业对外直接投资的成果 9

3.2.1增加海外市场的需求来源 9

3.2.2促进本国就业水平 9

3.2.3提高企业创新能力 9

3.3中国上市企业对外直接投资的问题 10

3.4 人民币加入特别提款权对中国上市企业对外直接投资影响 10

第四章 人民币加入特别提款权对中国上市公司对外直接投资影响的实证研究 12

4.1样本数据的处理 12

4.2 变量选取和描述性统计 13

4.3 构建回归模型 15

4.3.1短期影响的模型 15

4.3.2长期影响的模型 17

第五章 结论和展望 19

5.1结论 19

5.2展望 19

参考文献 21

附录A 23

附录B 26

致谢 31

第一章 绪论

1.1国内外研究现状

在人民币加入特别提款权(special drawing rights, SDR)之前,学界主要关注的话题是人民币为了满足加入特别提款权条件所应该采取措施有哪些,以及当前人民币是否满足加入的标准和人民币加入特别提款权的后期影响。Subramanian A, Kessler M(2013年)曾指出,人民币在东亚的贸易市场已经是主导货币了[1]。刘影(2014年)认为,人民币加入SDR的根本方法是加快人民币国际化的进程,在加入特别提款权前应该进一步的实行利率市场化改革、开放资本账户、创造人民币国际贸易和国际投资使用的条件[2]。AgnèsBénassy-Quéré和Damien Capell在(2014年)指出,人民币的加入会使SDR的体系在短期和中期内更加稳定,但对于本国自身的影响而言却相反会造成一定的负向影响[3]。苏治、胡迪、方彤(2015年)指出,人民币加入特别提款权有助于促使其接近其均衡价值,并不会导致长期升值或者贬值的结果,从长期来看有利于稳定国际货币体系[4]。

从2016年10月1日人民币正式加入特别提款权到现在已经过去了近一年半的时间,关于人民币加入特别提款权带来的影响依旧是学界讨论的热点话题。肖立晟(2016年)认为,人民币加入特别提款权会促使我国进行金融市场改革,所以应该增加对金融风险的防范,这是对于人民币加入特别提款权短期负向影响的一个警告[5]。涂永红,涂凌秋(2016年)指出,人民币加入特别提款权将使国际支出中的资本账户保持逆差[6]。吴秀波(2016年)指出,要理性看待人民币加入特别提款权,从短期效应来看,人民币为加入特别提款权会付出相应的代价[7]。杨洋(2016年)提出,从长期的角度来看,人民币加入特别提款权可以倒逼人民币的国际化发展[8]。John Ryan(2016年)提出,从长远来看,人民币加入特别提款权会构成美元、欧元、人民币三足鼎立的国际货币体系[8]。石建勋、孙亮(2017年)认为,预测到2055年, 中国经济发展无论是处于乐观情景还是保守情景, 未来人民币在特别提款权的权重将会逐年增加,与欧元和美元一起承担特别提款权货币篮子中国际货币的核心作用[9]。冯正强、刘志举(2017年)发现,人民币加入特别提款权和外贸发展之间存在长期均衡关系和双向格兰杰(Granger)因果关系,并且前者是影响后者的主要因素之一,也就是说中国经济步入了新常态且外贸增长失去了高速的大背景下,人民币加入特别提款权将会在某种程度上提升中国外贸的发展。而贸易的发展反过来又会进一步增加中国货币国际化的进程[11]。

对于中国上市公司对外直接投资的研究,近几年学者们也做了深入的调查和研究。发现中国上市公司的对外直接投资和人民币的国际化关系紧密。张敬之(2014年)指出,要从内源机制中推动中国企业在境外直接投资的方式有两种:第一种是,通过提高本国货币结算地位而来推动对外贸易的发展;第二种是,促进本国金融业发展来增加本币计价频率和流通速率[12]。倪亚芬,李子联(2016年)指出,随着人民币国际化的进程不断推动,“一带一路”政策在人民币跨境贸易结算不断扩大的基础上,也促进了人民币的对外直接投资和融资[13]。连平,丁剑平,鄂永健(2017年)指出,对外投资除了带来投资国货币结算的集聚效应还有对其他国际货币的替代效应。一方面,促进以投资国货币为结算货币的外汇交易的聚集;另一方面,减少了对其他国际货币的依赖, 相应地提高了本投资国货币的国际地位,也有助于减轻投资国对外汇储备的需求[14]。王忠诚,薛新红,张建民(2018年)指出,较高的金融发展水平会系统性地降低投资所需的生产率水平,而促进中国企业对外直接投资的概率、次数和规模[15]。

1.2研究内容与目标

很多学者提出了人民币加入特别提款权的短期影响是会造成一定程度上的损失的,人民币加入特别提款权更看重的是长远的利益。但这些学者都没有进行实证分析也没有用可信度较高的数据来证明这个观点。本文的主要贡献是采取衡量上市公司对外直接投资额在人民币加入特别提款权前后的变化来验证人民币加入特别提款权在短期的变化为负,为之前的学者的理论提供数据支撑。同时预测中国经济发展在处于乐观和保守的情况下,中国上市企业对外投资的情况,从而得出人民币加入特别提款权的长期的影响是有积极影响的结论。

第二章 人民币与特别提款权

2.1特别提款权的背景

特别提款权(special drawing rights),也叫做“纸黄金”(Paper Gold),是可以用于国际货币基金组织债务的偿还,也可以来弥补会员国的国际收支逆差账面资产。特别提款权的价值是由美元、英镑、1980年加入特别提款权的日元、和代替其他欧洲大陆货币而加入特别提款权的欧元和2016年10月1日新加入的人民币来一起决定的,人民币正式加入特别提款权后价值权重分别为41.73%、8.09%、8.33%、30.93%、10.92%。特别提款权创立的最初目的是维护以黄金为基础,以美元作为最主要的国际货币的国际金汇兑本位制的布雷顿森林体系,解决全球范围内的外汇储备资产缺乏流动性的问题,从而弥补美元作为储备资产的急缺性,虽然布雷顿森林体系在1971年被废除,但是特别提款权制度得以保留。自2008年金融危机爆发以来,越来越多的发达国家发现了特别提款权的优势,特别提款权在维护国际金融体系稳定中有着积极作用,通过特别提款权为各国补充储备资产,使全球的流动性增强,稳定了国际金融体系。

2.2人民币加入特别提款权的条件

2005年11月International Monetary Fund(IMF)执行董事会明确表示,成为特别提款权货币篮子中的组成货币的两个基本原则:一、货币必须是IMF成员国的货币或是成员国组成的货币联盟所发行的货币,该经济体在五年考察期内是全球四个最大的商品和服务贸易出口地之一;二、其货币为《基金组织协定》第30条第f款所规定的可“自由使用货币”。

中国在2006年到2010年国际货币基金组织的第一个考核中,在2006年期间货物和服务的出口额位居全球第三,在2007年和2008年中国超过欧洲排名第二,自2009年以来成为了全球范围内最大的出口国。在2011到2015的第二个考察期内,在全球贸易额在萎缩的前提下,中国货物出口额占到了全球的11.2%,位居全球第一;中国的服务出口额依旧保持增长,位居全球第五。显然中国已经远远满足了其货币被纳入SDR的第一个条件的标准。

从2005年人民币进行汇率改革开始,中国建立了“以市场需求为基础,参考一篮子货币进行调节的有管理的浮动汇率制度”,同时也加快推进人民币国际化战略,具体的表现有:人民币结算额在2005年汇率改革后实现指数型增长;货币互换的市场规模逐步提升,与全球17个国家签署了货币互换协议,从而提高了人民币的流通效率;资本项目的开放程度已经大大提高,尤其是对个人的项目和证券资本的限制已经放松到较大程度;已经有国家开始把人民币纳入外汇储备,虽然只是一些与中国有着密集贸易往来的国家,但是标志着中国货币渐渐有了国际货币的职能。国际货币基金组织认为,自由使用货币的定义强调货币在国际范围内的实际交易情况和实际使用情况。虽然中国货币市场还存在着一定程度上的资本管制,但是日元在1980年加入特别提款权时候也没有完全实现货币完全自由化使用,并且现在的中国货币市场也渐渐向货币自由的市场靠拢。所以综上所述,在第一次考核时期人民币不满足加入特别提款权的第二条规定,但是在第二次考核的时候人民币已经基本满足了加入特别提款权的第二个基本条件。

2.3人民币加入特别提款权的影响

2.3.1短期影响

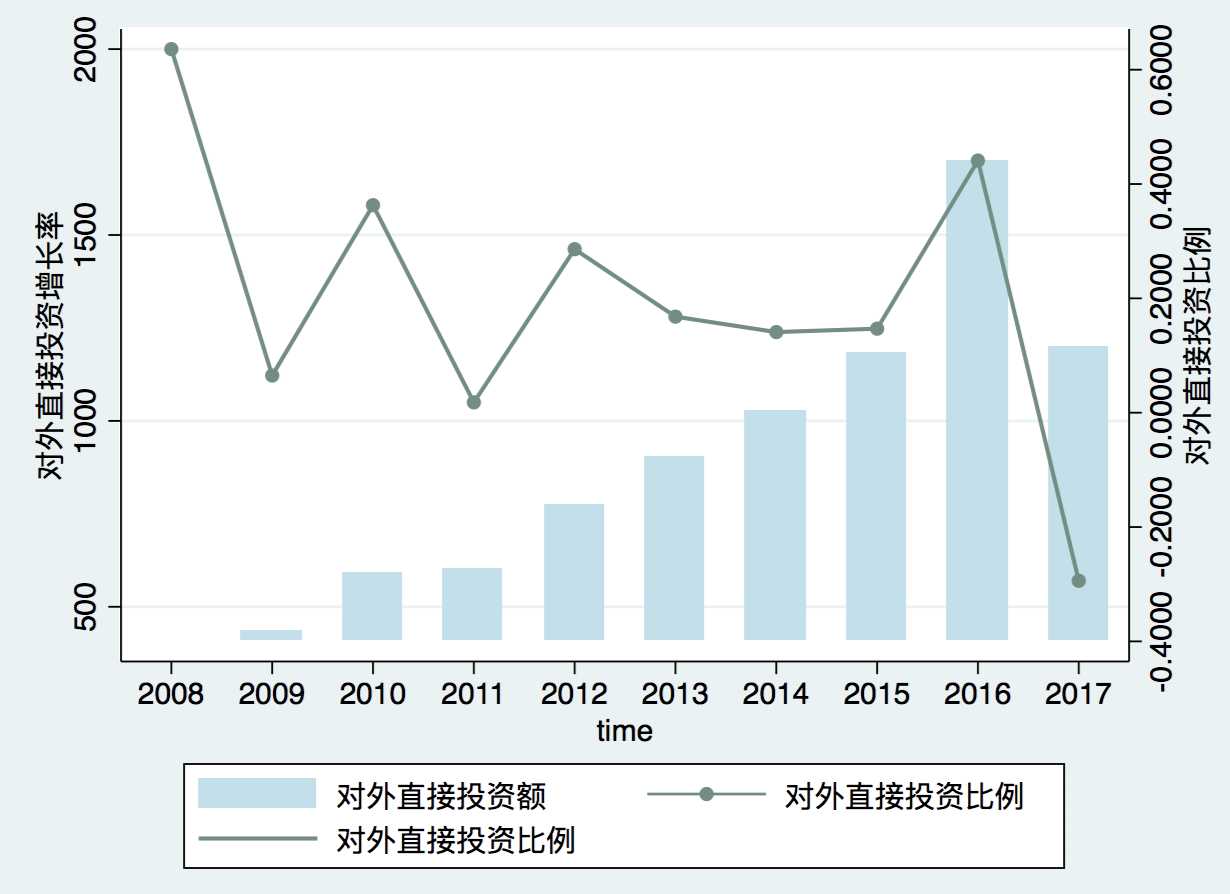

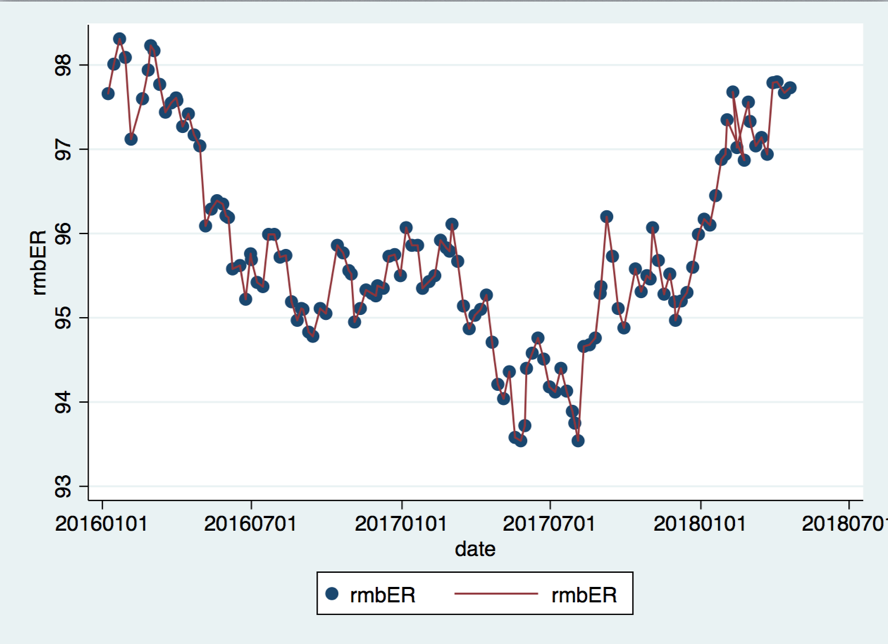

在人民币正式加入特别提款权之后,有学者担心由于汇率形成机制的缺陷会在短期内造成资本流入和流出的异常变化并导致人民币的汇率的变化幅度被放大。吴秀波(2016年)指出,人民币“入篮”机会与风险并存,短期内不会导致海外机构对人民币资产的大量增持,反而会加大国内货币政策难度,加大人民币汇率贬值预期[7]。图2.1展示了从国泰安数据库货币市场系列中获得的从2016年1月到2018年7月的人民币汇率指数(周),体现人民币汇率在人民币加入SDR之前和之后的以周为单位的变化,其中横轴表示日期,纵轴表示加权后人民币的汇率。

图 2.1 人民币汇率波动

本文发现, 当人民币加入SDR之后,人民币汇率较大程度的贬值且震动幅度较大。除了美国之外的国家大多认为人民币被高估,所以人民币面临着极大的考验,那就是既要满足发挥发挥市场力的作用又要保持稳定的汇率。

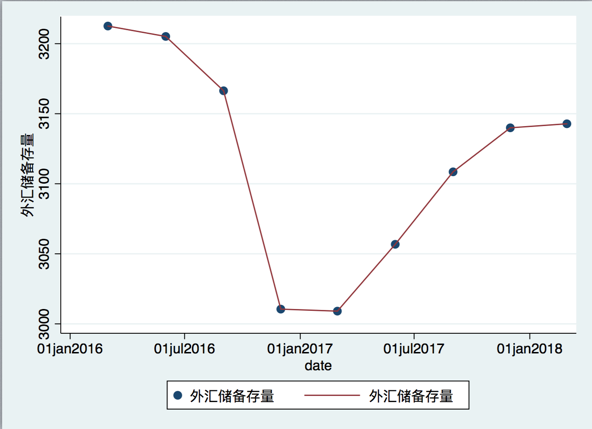

图 2.2 外汇储备量

在2014年,中国资本账户收支打破了20多年来的顺差记录,首次出现了逆差。中国首次从资本输入国变成了资本输出国。人民币加入SDR后,人民币的使用频率必然会增加,跨境资本流动还将继续呈现出“人民币流出和流入 外汇流出和流入”的新局面。但是,这种变化对中国资本管理造成了巨大冲击。在过去20多年,中国一直是保持着贸易、资本“双顺差”,而且资本流动几乎是以外币的形式进行的[6]。如今资本收支不仅仅是由正转负出现了逆差,资本流动的形式还越来越多地以人民币方式出现。对于有效地进行跨境资本流动管理的方法,中国并没有任何经验可借鉴的国家。当考虑资本流入和资本流出的时候,本文采用通过衡量外汇储备存量的变化来观察资本流入和流出的变化。图2.2展示了外汇储备存量的变化在人民币加入SDR之前和之后的季度变化,数据来源国泰安数据库货币市场系列2016年1月到2018年的季度数据,其中的横轴表示日期,纵轴表示外汇储备存量的变化,可以看出在人民币加入SDR的之后一年时间内有明显的资本外流的迹象,外汇储备急剧的减少。虽然自加入SDR一年后,外汇储备量又逐步的上升,资本回流到了之前的一般水平。初步判断,人民币加入SDR在短时期会对资本流入和流出会有较大的影响,并且这种影响会随着时间而逐渐减弱。人民币加入SDR会对人民币的汇率以及资本流动带来一定程度上的波动。由于外汇储备存量的变化原因有许多,例如“藏汇于民”、稳定波动的汇率、购买他国国债等,因此用外汇储备量衡量资本流动只能验证资本流动一个大概方向。

人民币和美元一样会面临“特里芬困境”(Triffin Dilemma)。人民币在争取加入SDR时候,满足了IMF提出的第二个条件,也是成为国际储备货币的必要操作,就是向外输出人民币,现在有两种途径让对方接受人民币,第一,用人民币进行采购,将净出口由正转为负数。做到这一点的国家只有美国,美国有着巨大的贸易逆差,才换得使用美元来支付,从而将美元支付推广,并且美国还通过援助计划提供美元资金给发展中国家。然而,对于一个还处在发展中国家来说,中国将贸易顺差改为贸易逆差的代价巨大,所以这个方法是不可行的;第二,向外部借款者进一步的全面地开放中国资本市场,使外部借款者能更可能的购买人民币。这是现阶段的惟一选择。但是对于中国金融发展程度相对不足、监管不完善的市场而言,短时期内无法区分真正的投资和只是进行资本投机的热钱,这样做很可能会增加短期金融波动性及风险。

2.3.2长期影响

人民币加入特别提款权的长期影响主要有三个方面:提高人民币的国际地位,推动国际货币体系的完善程度,完善的国际货币体系和国际化的人民币进一步推动国内金融市场良性发展。

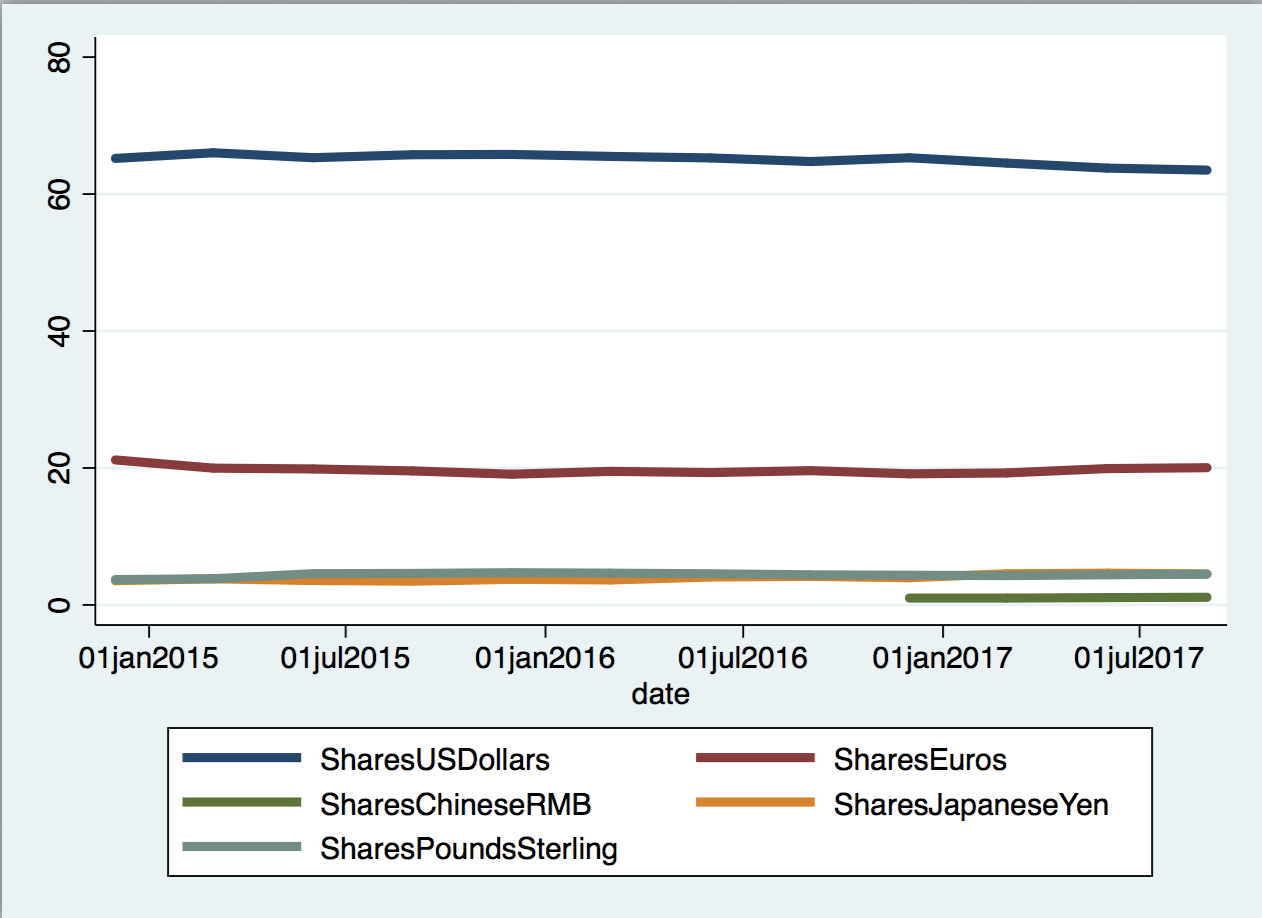

人民币加入特别提款权虽然不能强迫各国去增加人民币在外汇储备方面的比重,但是这象征着中国综合实力已经受到了国际上的广泛认可。各国货币的外汇储存比例的数据从国泰安数据库货币市场系列中2015年1月到2017年12月的季度数据中获得,如图2.3所示,其中横轴代表近三年的日期,纵轴表示美元、欧元、英镑、日元、人民币在国际外汇储备所占份额的比重。从图中我们可以看出,当人民币加入特别提款权后国际外汇储备中首次出现了人民币,虽然现在人民币在国际上的外汇储备比率不足5%,并且在SDR一篮子货币里面中占的份额最少,但是根据苏治、胡迪和方彤(2015)年的推断无论是乐观还是保守的估计人民币在特别提款权的权重爱2050年都会达到30%,与美元和欧元一起在国际货币中起到核心地位。所以,从长期来看,人民币的国际地位会提高[4]。

图 2.3 外汇储备比例

如图2.3所示,特别提款权中的美元的权重高达65%,这形成了美元在SDR中一家独大的问题。人民币加入特别提款权后,会增加中国金融在国际上的话语权,推动国际货币体系改革的发展,改变欧美国家垄断金融格局和国际货币的场面,使得全球货币供给的来源更加丰富化,有利于弥补发达国家和发展中国家的利益分配不均衡的问题。同时其他的发展中国家也可以借鉴人民币的国际化的经验,使得自身的货币走上国际化的道路,从而打造更加完善、公平的国际货币体系。

人民币加入特别提款权标志着人民币国际化的驱动力量由中国金融监管部门发展到国际多边机构,对外汇市场运行机制的完善和资本账户的开放形成进一步的推动动力,将进一步提高人民币国际储备货币地位,使人民币成为真正的国际货币。自2015年以来,中国进行了多项经济金融改革,其中包括利率市场化、债券市场化、汇率市场化等,建立了以国债利率为基准的浮动的收益率曲线,基本实现了人民币汇率市场化,实行沪港通机制,允许外国央行等金融机构进入我国银行间债券市场等。人民币能够加入特别提款权和这些政策的实施脱不开关系,这从一方面就肯定了这些改革的意义,所以中国政府会继续沿着之前的改革道路,优化国内良好的金融环境。

第三章 中国上市企业对外直接投资

3.1中国上市企业对外直接投资的现状

由2008到2017年全国年度统计公报显示,中国上市企业对外直接投资额稳步增加(除2017年外),增长率大致上维持在20%的水平(除2017年外)。对外投资额由2008年的400亿美元增加到了2016年最高达到了1700亿美元,增长率在近10年达到了325%。从2014年统计报告中第一次列入各行业对外直接投资数据以来,租赁和商务服务业的对外投资额占比最大,而信息传输、软件和信息技术服务业的对外直接投资的增长速率最快。从下图3.1我们可以发现2017年对外投资额下降了约35%,下降的原因为人民币加入SDR带来的短期影响,这将在本文后面的实证分析中得到解释。