人民币“入篮”对SDR在国际货币体系中地位的积极影响毕业论文

2020-03-08 10:13:12

摘 要

现行国际货币体系的改革需求使特别提款权(SDR)重新回到人们的关注之中,同时,人民币被纳入一篮子货币给特别提款权带来了新的发展契机。为了给人民币和特别提款权谋求一条“双赢”的发展道路,本文研究了人民币“入篮”会给特别提款权在国家货币体系的地位带来怎样的影响。本文通过数学计算验证了人民币“入篮”能提升SDR短期定值稳定性,并分析得出人民币的加入能增加SDR决策公平性,扩大、增强SDR的使用,为SDR的成长营造一个稳定、公平的国际环境。这些变化增加了SDR成为主要储备资产和记账单位的可能性,提升了SDR在国际货币体系中的地位。中国应该认清这些影响,在未来制定人民币政策时能让人民币和SDR一同发展。

关键词:特别提款权(SDR);特别提款权制度;价值稳定性;使用范围

Abstract

The defect of preset international monetary system calls for the reform in reserve asset. As a ideal solution, the Special Drawing Rights (SDR) once again becomes the focus of global discussion. At the same time, the inclusion of renminbi in the basket of currencies has brought new development opportunities to SDR. In order to seek a "win-win" approach for renminbi and SDR, this paper examines how the inclusion of renminbi will affect the status of the special drawing rights in the international currency system. The paper uses mathematical methods to verify that this change can improve short-term value stability of SDR and analysis logically that the inclusion can also increase the fairness of decisions in regards to SDR, expand and enhance the use of SDR and create a stable and fair global development environment for SDR. These impacts can increase the possibility for SDR of becoming a major reserve asset and accounting unit, and thus enhancing the status of SDR in the international monetary system. China should recognize these impacts and allow the RMB and SDR to develop together in the future when formulating related policies.

Key words: Special Drawing Rights (SDR); SDR system; value stability; usage

目录

第1章绪论 1

1.1选题背景 1

1.2国内外研究动态 1

1.3研究思路与研究方法 2

第2章现行国际货币体系的问题 4

2.1美元霸权 4

2.2美元的衰落与全球金融危机 5

第3章特别提款权概述 6

3.1 SDR发展历程 6

3.2 SDR分配 7

3.3超主权货币构想 8

3.4 SDR定值 9

第4章人民币给SDR乃至整个国际货币体系带来的变化 12

4.1增强SDR的稳定性 12

4.2提升SDR决策公平性 14

4.3扩大、强化SDR的用途 14

4.4人民币崛起给国际货币体系带来新的发展契机 16

4.2.1人民币近年发展情况 16

4.2.2“入篮”对人民币自身的影响 16

4.2.3人民币崛起对国际货币体系的有利影响 17

第5章结论与展望 19

参考文献 20

致谢 22

第1章绪论

1.1选题背景

1969年,国际货币基金组织(IMF)设立了一种国际储备补充资产以维持布雷顿森林体系的继续运行,这种补充性的资产就是特别提款权(SDR)。在设立之初,基金组织对SDR寄予厚望,希望将其发展成国际主要的货币储备资产。然而,随着布雷顿森林的解体,世界进入浮动汇率阶段,美元也不再与黄金紧密挂钩,SDR也似乎失去了存在的必要性,渐渐淡出人们的视野。随着时间的推移,现行的牙买加体系逐渐显露出它的缺陷,发生了多次全球性的金融危机。在应对各种金融危机的过程中,SDR发挥了它的特殊作用,各方也开始关注现行国际货币体系改革问题,并提议重新审视并扩大SDR的作用。

经过长期的考察与磋商,IMF最终于2015年12月1日宣布,次年10月1日起,人民币正式进入计算SDR定值的一篮子货币,权重位列第三,为10.92%。这是决定是对人民币近年来发展的认可,同时,这将对SDR在国际货币体系中的地位产生相应影响。为了给人民币和特别提款权谋求一条“双赢”的发展道路,本文进行了相关研究。

1.2国内外研究动态

国内外学者对“人民币‘入篮’”问题的讨论,在IMF正式宣人民币布纳入SDR之前就已经展开。

在国际货币体系方面,丁志杰[1](2015)提出,现阶段人民币入篮带来的实际影响虽小,但长期影响不容忽视。人民币入篮,有助于改善国际货币格局的均衡性,让新兴经济主体在国际金融事务的决策中也能有一席之位。王雪、陈霄[2](2018)研究发现,人民币加入SDR降低了市场间总体信息溢出强度,能使国际货币体系更加稳固。

在SDR制度探讨方面,著名经济学家Robert Triffin[3]于 1959年在《黄金和美元危机》一书中提出了一种“储备集中计划”,这可以看作特别提款权制度的思想雏形。他提议将各国的部分黄金和外汇储备存入国际货币基金组织,让基金组织统一其进行管理,以调节国际收支,并减轻美元的负担。Robert A. Mundell[4](2009)主张将几种世界主要货币按一定比例组成一个定价方案,设立以这种定价方案定价的新的国际货币,再与黄金挂钩,并指出人民币应被包括在用于定价的货币组合内。桂泳评[5](2009)对SDR各阶段的定值方法进行了分析,随后发现SDR定值规则中,如降低贸易份额这样的不合理的规定,将阻碍人民币被纳入一篮子货币。

在SDR定值稳定性方面,Agnès Bénassy-Quéré amp; Damien Capell(2012)[6] 研究了人民币加入SDR对其价值的波动性,研究发现,不论人民币是采用完全盯住美元还是自由浮动的汇率制度,SDR稳定性受到的影响都会随着人民币比重的增加而增大。另外,由于人民币在未来有较大的升值潜力,而篮子内的其他发达国家的货币在未来长期将趋于贬值,根据巴拉萨——萨缪尔森效应综合分析来看,人民币“入篮”能提升特别提款权定值稳定性。钱文锐和潘英丽(2013)[7]在假设情况下将人民币加入计算定值的货币篮子,对比纳入和未纳入情况下SDR在短期内用几种主要货币表示价值的波动率,得出人民币“入篮”对SDR价值的短期稳定性是有积极作用的;再根据巴拉萨——萨缪尔森效应计算均衡汇率,并计算得出SDR汇率相对长期均衡汇率的偏离率,得出SDR长期稳定性也能从人民币“入篮”中受益。最后建模计算加入了人民币和未加入人民币SDR对黄金和石油价格的波动,得出加入人民币能减少这两种对价格的波动。丁剑平、向坚、蔚立柱(2015)[8]认为SDR不能只停留在记账功能上,未来应该担起主要商品的计价功能,因此应坚持用贸易占比来计算一篮子货币的权重。分别以外贸额、外汇市场交易额占世界比重、这两个比重加起来的值,重新估算特别提款权各货币的权重。并计算有、无人民币时SDR与大宗商品价格协方差矩阵,得出加入人民币能减小价格方差。苏治(2015)[9]采用情景分析模型,在不同的时点研究测算人民币加入SDR对其权重、价值稳定性和利率的影响,结果表明如果人民币尽快入篮,对SDR的短期价值和长期价值都不会造成趋势性冲击。

在使用范围方面,Williamson(2011)[10]认为,SDR目前的代表性和收益都不够高,只有解决这一问题,才能扩大其使用范围,吸引私人部门使用SDR。Maurice Obstfeld(2011)[11]认为,让SDR通过直接交易就能获得储备货币这种改革方式能提高其流动性,但这对SDR的管理机制改革提出了新的挑战。Stiglitz(2010)[12]指出:实现国际储备体系的高效运行就应当注重公平性,不能只偏向少数国家的利益。IMF可以定期发行SDR,与此同时,跟据全球经济运行状况进行SDR特殊分配补充实际需求,维护国际货币体系的稳定运行。赵冉冉(2012)[13]假设人民币加入了一篮子货币的情况下,使用均值——半方差方法组建由五种货币构成世界储备资产的有效性边界,提出SDR这种储备资产风险较低,并能改善国际外汇资产组合的收益率表现。此外,加入人民币能提高SDR的风险溢价,增强SDR作为储备资产的优势。

1.3研究思路与研究方法

全文的内容共有五个部分:第一是文章导论部分,介绍了本次研究的背景是现行国际货币体系出现问题,SDR因其特殊性质能较好地解决现存的一些问题,重新回到关注之中。第二部分是对现行国际货币体系现状的描述,突出其特点和不足,表明SDR未来有良好的发展前景。第三部分是关于SDR发展历程、性质特点的介绍,体现SDR有哪些特殊的方面在阻碍它实现最初的成为国际主要储备货币的构想。第四部分是分析人民币纳入SDR会给SDR或者整个国际货币体系带来怎样的影响。运用数学法结合最新数据探讨SDR在纳入人民币之后价值稳定性的提升,并分析人民币“入篮”后SDR决策公平性的提升和用途的扩大。“入篮”给人民币提供了机遇,反过来又能给整个国际货币体系带来积极作用。第五部分是总结分析人民币带来的这些变化对SDR在国际货币体系中地位的影响,并提出中国未来发展的个人建议,让人民币和SDR一同发展。

在研究方法上,首先对现有的相关文献进行学习和分析,整理已有的关于人民币“入篮”影响的研究,再结合最新的国际时事动向形成自己的研究方向和写作思路。全文多处使用比较分析法,例如比较SDR和其他超主权货币构想,得出SDR的优劣势和超主权性货币的共同特点,明确SDR发展瓶颈,为其指明一条未来发展道路;比较人民币加入和未加入情况下SDR的价值波动性,得出人民币对SDR稳定性的贡献。本文还采用了定性和定量相结合的方法,对SDR的缺陷和人民币带来的改变进行了逻辑分析,在SDR稳定性方面用数学方法结合最新数据计算得出结论。

第2章现行国际货币体系的问题

2.1美元霸权

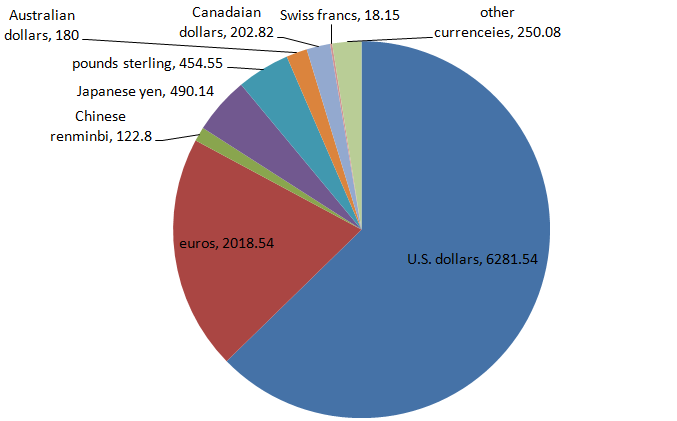

目前的国际货币体系的特点之一就是储备货币构成较为单一,也可以说成国际货币体系错配或者过度特权。据2017年第四季度统计,美元占据了已知官方储备的62.70%,远远超过其他任何一种储备货币(见图2.1),这是1945年战后世界秩序中一个持久的特征。

图2. 1 2017年第四季度世界官方储备(单位:百万美元)

来源:COFER数据库

Benjamin Cohen基于货币的三种基本功能及货币在公用和私用上的差异概括了美元六种国际角色。作为交易媒介,它被私人部门用于解决国际经济交易或成为政府用于干涉外汇市场的工具货币;作为价值储备,美元被私人部门作为投资资产或被政府作为官方外汇储备;作为记账单位,它可以作为市场参与者在国际贸易和投资交易中的报价货币,或被政府作为“锚”与本国货币挂钩。[14]

美国的强大国力和经济实力支持着美元多年屹立不倒,为世界的较为稳定的发展做出了一定贡献,也更是为自己博得了丰厚的利润。

从宏观层面来看,美国获得的铸币税收入不容小觑。美国的经常项目从1981年到现在,基本每年都保持逆差,并从1987年以来长期保持着世界上最大的净债务国这一角色。而且美国的各项政策使得其债权国基本只能持有美元或者是债权而不是其他债务凭证,这样一来,美国可以通过本币贬值减轻负债,而债务国则蒙受损失。另外,由于美国用本币支付债务,在保持货币政策独立性的同时,也无需持有大量外汇。

从微观层面,美元在国际经济贸易中广泛地使用,美国企业一般可以用本币对外进行支付,所以避免了汇率风险;美国企业还能用本国货币融资,其融资成本相对其他国家的企业就要低很多。

2.2美元的衰落与全球金融危机

美国风光的背后,是其他国家特别是新兴市场经济体的被迫付出。由于存在着这种不合理的货币资产分配,美国各种政策的变化几乎牵动着所有其他国家的经济发展。

更令人担心的是,强势的美元逐渐显露出衰落的迹象,并引发金融危机。第一是经济的空心化、泡沫化。美国的金融业在金融自由化的背景下蓬勃发展,但不断放松的政府管制使得金融泡沫激增,同时制造业不断萎缩。例如2007年夏季,美国爆发的次贷危机就是因为监管者无视房地产的泡沫而酿成的灾难。第二,战争开支造成了美国财政的巨大黑洞。美国政府将大量的资金投放到军事当中,发动了如伊拉克战争等多次军事政治行动。世界局势的动荡和常年的负债,也影响了世界各国对美国的信心。[15]

除了过度特权,牙买加体系下金融危机频发另一个因素是浮动汇率制度。对于发展中国家来说,实行单独汇率浮动制度很可能会给其对外活动带来很大冲击,为避免这种难以承受的冲击,发展中通常会选择实行盯住某一种货币或某货币组合的汇率制度,而这种货币或者篮子组合内的货币一般都是普遍受认可的发达国家的货币。显然,发展中国家预发达国家的经济不可能同步变化,发展中国家汇率高估和低估情况将不断发生。一旦出现这种情况,在外汇市场上外汇投机浪潮就会发生,发展中国家往往就会爆发货币危机。

根据这些现状,我们能肯定地预测未来的国际货币体系一定会是多元化模式的。SDR构想在许多方面顺应着国际货币体系的改革动向,如果SDR能改正现有的不足,并发展成为储备资产或者货币锚,能极大地解决现行国际货币体系的上述问题,在世界稳定发展中起到关键作用。

第3章特别提款权概述

3.1 SDR发展历程

1944年7月,西方主义资本主义代表国组织开展了联合国国际货币金融会议,讨论了世界经济制度等问题,布雷顿森林体系由此成立。这个新的国际货币秩序营造了一个良好的环境,让资本主义国家的经济在战后得以恢复和发展,特别是在20世纪中期,进入黄金时代。然而随后,西欧、日本等国实体经济发展,大量商品涌入美国,美国贸易逆差急速扩大,黄金储备快速流失,美元因与黄金价值挂钩而贬值力度加剧,这些因素使得布雷顿森林体系摇摇欲坠。其根本原因是主要储备资产——黄金和美元——的国际供给难以满足世界贸易增长和资金流动,也就是所谓的“特里芬难题”。因此在1969年,基金组织在商讨后,创造了SDR,以支持布雷顿森林体系的正常运作。

在设立之初,基金组织成员国同意了协定条款的第七条协议:“各成员国保证会与IMF和IMF其他成员国合作,以确保成员国关于储备资产的政策应与促进对国际流动性更好的国际监督目标一致,并使特别提款权发展成为国际货币体系中的主要资产。”[17]但不久之后,这个承诺似乎就被遗忘了。布雷顿森林体系崩溃后,世界主要国家转向浮动汇率制度,国际资本市场的成长使这些国家政府借款更为便利,再加上第二次石油危机的影响,使得各界对特别提款权的需求下降,特别提款权的发展几乎进入了停滞阶段,成为主要储备资产这一目标的实现效果欠佳。

SDR未来发展的方向,当然很难有明确的定论,但随着世界经济等各方面的逐步发展和各种问题的出现,我们正逐步探索着未来的发展需求。

就在SDR渐渐淡出人们的视野时,2009年,IMF特别发行了1827亿的SDR,在应对金融危机期间向全球经济体系补充了流动性。这使我们越来越意识到,一种可靠的国际储备货币对全球经济金融稳定的持续发展是多么重要。危机过后,各方对SDR的未来发展提出了自己的看法。

在2010年的“皇宫倡议”(The Palais Royal Initiative)中,米歇尔·康德苏、托马所·派多亚-夏欧帕等杰出人士各抒己见,对当前的国际货币系统进行了评估,并提出了许多有助于稳定货币体系、降低风险的改革建议。例如米歇尔·康德苏建议开发当前SDR的角色,可以通过扩大SDR在非官方持有者中的使用、将其变成一个国际交易公认的支付工具等方法。[18]

人民币纳入SDR一货币篮子又一次激发了国际社会对于SDR的关注和讨论。2015年12月,中国接任G20主席国,乘着东风,积极推动了国际金融框架下特别是扩大SDR作用的讨论。

2016年7月,基金组织受G20所托,完成了《SDR的作用:初步考虑》专题报告,从SDR作为计价单位、SDR计价的金融市场产品、基金组织分配的官方SDR三个方面分析了扩大SDR使用的可行途径。基金组织对SDR有关问题的系统性梳理,为国际社会提供了技术层面的支撑,各方都从不同的角度对扩大SDR的作用提出了自己的观点。主要进行了对SDR作为报告货币和计价单位的使用、私人SDR市场发展和完善SDR官方使用机制的等方面的讨论。

3.2 SDR分配

SDR的分配方式分为普通分配和特殊分配。普通分配决策需要考察长期的国际储备资产需求,由成员国的在IMF的份额决定分配数量,特殊分配则根据现在的实际情况进行。从SDR设立到目前为止共进行过3次普通分配,1次特殊分配,历次分配情况见表3.1:

表3.1 SDR历次分配情况

分配形式 | 分配时间 | 分配数额(单位:特别提款权) |

普通分配 | 1970年-1972年 | 93亿 |

普通分配 | 1979年-1981年 | 121亿 |

普通分配 | 2009年8月28日 | 1612亿 |

特别分配 | 2009年8月10日 | 215亿 |

合计:2041亿 | ||

资料来源:国际货币基金组织官方网站