基于EVA的钢铁行业上市公司财务绩效评价研究—以方大特钢为例毕业论文

2020-04-07 08:44:11

摘 要

随着社会主义市场经济的不断发展和完善,企业面临更加多样化的市场环境,企业的财务环境也变得越来越复杂。因此各国研究者对于企业的经营绩效方面的课题给予更多的关注。近年来基于EVA的财务绩效评价方法得到了更多研究者的支持,但是在实践中大多数企业还是在使用传统的财务绩效评价指标来进行业绩评价。因为传统的财务指标基于企业的财务报表,因此可能存在粉饰报表的舞弊现象,导致对企业的财务绩效评价出现失真的情况,这样的结果不能让企业在现代市场经济的竞争中取得胜利。而基于EVA的财务绩效评价考虑了全部的资本成本,在一定程度上可以减轻人为粉饰绩效的情况发生,它可以更客观,科学地评估公司的财务业绩。

本文从EVA财务绩效评价模型出发,将其应用于方大特钢科技股份有限的财务绩效评价工作当中。首先,本文从财务绩效评价的理论基础入手,分析出企业财务绩效评价的目标;其次,在国内外研究者的研究基础上论述了不同财务绩效评价方法的优势和劣势,选择出合适的评价方法;然后,根据国内钢铁市场运行现状,借鉴国资委在2010年提出的中央企业EVA考核细则,建立适合钢铁行业上市公司使用的EVA评价模型;接着,将该模型运用到方大特钢财务绩效评价中去,并与其他传统指标结合分析,再与同行业其他企业进行比较分析,得出最终的财务绩效评价结果。

基于EVA的财务绩效评价模型,本文拓展了当今钢铁行业使用的财务绩效评价方法,并以案例的形式对方大特钢科技股份有限公司进行了财务绩效评价,展示了基于EVA模型的财务绩效评价方法的先进性。通过计算方大特钢连续五年的EVA值,并与传统指标结合分析,与同行业其他企业对比分析可知,方大特钢是目前中国钢铁企业中财务绩效优异的上市公司,成长能力较强,是钢铁行业中的龙头企业。

关键词:财务绩效评价;经济增加值;方大特钢

Abstract

With the continuous development and perfection of the socialist market economy, the market environment facing enterprises is increasingly diversified, and the financial environment of enterprises is also becoming more and more complex. Therefore, scholars from various countries pay more attention to the research on the business performance of the company. In recent years, EVA-based financial performance evaluation methods have received more support from researchers. However, in practice, most companies still use traditional financial performance evaluation indicators to perform performance evaluation. Because the traditional financial indicators are based on the financial statements of the company, there may be fraudulent practices in the whitewashed report, leading to distortion of the financial performance evaluation of the company. Such a result cannot allow the company to better participate in the competition of the modern market economy. The evaluation of financial performance based on EVA takes into account all the capital costs, which can reduce the occurrence of whitewash performance to a certain extent, and can more objectively and scientifically evaluate the financial performance of the company.

This article starts with the EVA financial performance evaluation model and applies it to the financial performance evaluation of Fangda Special Steel Technology Limited. First of all, this article begins with the theoretical basis of financial performance evaluation and clarifies the objectives of the company's financial performance evaluation. Secondly, the basis of domestic and foreign researchers on the study discusses the advantages and disadvantages of different methods of evaluating financial performance, choose the appropriate evaluation method; The status quo of the domestic steel market is based on the EVA assessment rules of the central SOE proposed by the SASAC in 2010 to establish an EVA evaluation model suitable for use by listed companies in the steel industry. Then, the model is applied to the financial performance evaluation of Fangda Special Steel, and the combination of other traditional indicators and other companies in the same industry conducted a comparative analysis to obtain the final financial performance evaluation results.

EVA-based financial performance evaluation model was used to expand the financial performance evaluation methods used by the steel industry today. The financial performance of the company was evaluated in the form of a case, showing the financial performance based on the EVA model. The superiority of the evaluation method.

Key words: Financial Performance Evaluation;Economic Value Added;Fangda Special Steel

目 录

第1章 绪论 1

1.1 研究目的及意义 1

1.1.1 研究目的 1

1.1.2 研究意义 1

1.2 国内外研究现状 2

1.2.1 国外研究现状 2

1.2.2 国内研究现状 3

1.3 文献综述 3

1.4 研究内容与方法 4

1.4.1 研究内容 4

1.4.2 研究方法 5

第2章 财务绩效评价的理论基础分析 6

2.1 财务绩效评价的理论分析 6

2.1.1 委托代理理论 6

2.1.2 权变理论 6

2.1.3 利益相关者理论 6

2.2 财务绩效评价方法比较分析 7

2.2.1 杜邦分析法 7

2.2.2 沃尔评分法 7

2.2.3 EVA指标 7

2.2.4 不同财务绩效评价方法比较 8

2.3 EVA财务绩效评价体系 9

2.3.1 EVA的概念及计算方法 9

2.3.2 EVA评价指标的会计调整 9

2.3.3 企业运用EVA评价指标的优势与功能 10

第3章 钢铁行业上市公司财务绩效评价体系的构建 11

3.1 钢铁行业经济运行现状 11

3.1.1 钢铁行业现状分析 11

3.1.2 钢铁行业竞争环境分析 13

3.1.3 钢铁行业上市公司特征分析 14

3.1.4 钢铁行业上市公司财务绩效评价现状 15

3.2 样本选取及数据来源 16

3.3 基于EVA的财务绩效评价模型构建 16

3.3.1 经济增加值的计算公式 16

3.3.2 会计调整项目 16

3.3.3 资本成本率的确定 17

第4章 基于EVA的方大特钢财务绩效评价 18

4.1 方大特钢特征分析 18

4.1.1 方大特钢发展现状 18

4.1.2 方大特钢发展战略 19

4.2 方大特钢2013年-2017年EVA指标计算 19

4.2.1 计算税后净营业利润 19

4.2.2 计算资本总额 19

4.2.3 计算EVA 20

4.3 传统财务比率分析与EVA指标分析比较 20

4.4 方大特钢与同行业其他企业财务绩效比较 24

第5章 结论 27

5.1 研究结论 27

5.2 政策建议 27

5.3 研究局限性及未来研究展望 28

参考文献 29

致谢 31

附录 32

第1章 绪论

1.1 研究目的及意义

1.1.1 研究目的

二十一世纪以来,中国社会主义市场经济飞速发展,但也导致了某些企业只重发展数量而不考虑发展质量,只是简单地追求“短平快”的发展方式。因此对企业的绩效加以衡量十分重要,不仅可以使企业管理者找准管理重点,也可以为投资者提供相关信息。财务绩效是体现企业核心竞争力的重要指标,不仅可以直观反映企业的经营状况,也有助于检验经营战略是否为经营做出贡献,反映企业财务管理中的问题,促进企业的可持续发展。股东权益最大化一般作为现代企业的经营目标,这种目标理论和EVA(经济增加值)紧紧联系在一起。由于EVA与股东利益直接联系在一起,更真实地体现企业的经营业绩,可以避免企业的短期行为,所以基于EVA的企业财务绩效评价被认为是最实用最有效的方法。

钢铁行业是影响国民经济的重要行业。这也是影响国计民生的基础性行业,是评价一个国家经济水平和综合国力的重要指标。它直接影响到国防工业、建筑业、机械制造业、化学工业和医疗保健等行业。为促进钢铁行业的发展,中华人民共和国工业和信息化部制定了“钢铁工业调整和升级计划(2016-2020年)”并提出提高能力,改善钢铁有效供给,发展智慧制造,促进绿色制造,促进兼并重组,深化对外开放,加强对外开放等十大关键任务,以求积极稳妥地平衡杠杆,改善钢材布局,加强铁矿资源保障能力建设,创造公平竞争环境。目前,中国大部分大型钢铁企业已完成上市工作。这些钢铁公司是整个钢铁行业的代表。因此本文选取了上市企业之一的方大特钢科技股份有限公司,采用理论与案例相结合的形式,通过计算EVA指标并与传统财务指标进行比较,找出EVA指标的评价优势。通过对EVA指标和传统财务指标的分析,寻找方大特钢生产经营中存在的问题,并提出合理化建议。

1.1.2 研究意义

(1)理论意义

丰富了EVA财务绩效评价的理论基础和研究案例。同时,它也为其他公司提供参考,并促进了EVA概念的发展,让更多企业走出经济低迷的阴霾,获得生存和发展,打造更多优质品牌。

(2)现实意义

第一,有利于更加客观地评估企业的财务绩效。长期以来,我国的钢铁企业一直采用传统的财务绩效考核指标,例如净利润、净资产收益率等等,导致管理者忽视企业的长远发展,不了解企业的真实利润。

第二,有利于改善钢铁企业的管理模式。与传统的财务指标相比,EVA在反映企业真实绩效方面更加准确有效。可以改变原有粗犷的管理模式,还可以加强企业的风险管理,平衡各方利益,从而找寻出适合钢铁行业企业发展的管理模式。

第三,有利于更好地引导企业的发展。EVA指标考虑了企业的长远绩效,督促企业进行产品结构上的调整,避免出现短视行为,准确了解企业经营状况,这样才能促进钢铁行业的可持续发展。

1.2 国内外研究现状

1.2.1 国外研究现状

(1)关于财务绩效评价的研究

Dufera-Meta A(2012)的研究发现财务绩效评价有两方面的意义,其一是使企业发展金融市场,其二是通过金融市场的发展来提升企业的竞争优势[1]。还有学者也从市场的角度研究了财务绩效评价体系对于企业发展的重要性和必要性。Bulgurcu B(2012)认为目前的市场竞争环境复杂多变,而对企业来说精确科学的财务绩效评价模型对企业的经营发展十分重要,它可以使企业保障市场份额,发现潜在的风险[2]。Majid Zerafat Angiz等(2010)的研究构建了一种全新的绩效评价方法,主要是把数据包络分析中的CCR模型与模糊的概念相融合[3]。

(2)关于EVA的相关研究

Rajan(2010)通过对美国电力行业上市公司进行调查,发现了和原来所使用的传统的财务指标,例如净利润、每股收益和净资产利润率相比,经济增加值拥有对市场增加值的最佳解释力[4]。

Li Z amp;Tang S(2011)对经济增加值与股票收益之间关系的实证研究发现,EVA只能解释股票收益波动的一小部分[5]。

Moujib Bahri(2011)对108家加拿大制造业微型和小型公司的数据进行了实证研究,以检验不同经济活动对经济增加值的影响。研究发现,经济增加值是小微型企业绩效管理最有用的工具[6]。

Sun Jun(2011)将经济增加值与BSC结合,建立了一个新的评价体系,分析了新旧两个体系下企业的状况,给企业财务绩效评价提供了新的方案[7]。

1.2.2 国内研究现状

(1)关于财务绩效评价的研究

陈艳艳、张瑞龙(2007)从动态角度运用信息熵理论和熵权理论,使用基于指标数据的企业财务绩效评价模型的基本理论,进而分析了公司的经营业绩[8]。

李君妍、王力宾(2006)使用因子分析法从20多个财务绩效评价指标中选取有代表性的指标,从而找出最佳的财务比率组合来评估上市公司的财务绩效[9]。

黄倩、赵慧慧(2013)对传统的沃尔评分法进行了修正,主要是选取了更多的指标及对每个指标所占权重进行了进一步的论证和修改。并以制造业为例,运用拟合优化测试法来验证修正后沃尔评分法对财务绩效评价的有效性[10]。

段小萍(2007)通过实证分析,将EVA方法引入中小企业,验证EVA方法是否优于传统绩效评估方法,为中国中小企业上市公司实施EVA绩效评估提供依据[11]。

(2)关于EVA的相关研究

2010年,国务院国有资产监督管理委员会在中央企业范围内全面引入EVA考核指标,在100多家中央企业推行试点,规范中央企业投资行为,推动以价值创造为中心的管理改革的实施。

郝婷、赵息(2016)的文章认为EVA指标对企业研发投入的作用十分显著[12]。王裕(2016)选取上市A股作为样本,运用实证研究的方法发现了实施EVA评价的公司拥有更佳的现金持有水平[13]。邱若臻、陈瑞颖和关志民(2016)的研究发现,EVA不仅能分析财务绩效水平,使价值创造这一重要目标成为管理者关注的重点,还能反映出财务问题,其完整性和真实性具佳[14]。

李磊(2016)的研究发现EVA绩效评价体系主要通过抑制过度投资,协调企业各方利益,以规范上市企业的经营行为[15]。曾繁荣、李晋杰(2016)发现EVA能够有效评估企业的价值创造能力,提高经营者对绩效管理的认识,防范业务风险,帮助企业进行系统有序的管理工作[16]。

1.3 文献综述

通过对国内外学者的文献进行收集、整理和分析,我们可以发现近年来财务绩效评价方法的案例研究主要集中在EVA模型上,而且大多数学者对EVA模型的财务绩效评价效果则持肯定态度。

首先从财务绩效评价方法的文献中可以发现:大多数财务绩效评价方法诞生于上个世纪,近年来并没有产生什么新的评价方法;而且中国对于财务绩效评价的研究主要集中于将国外的评价方法引入国内,通过实证研究的方法对财务绩效评价模型的有效性进行研究。

从EVA的理论研究的文献中我们可以发现:国外研究者对于EVA的研究比中国学者更早更深入,学者们从EVA与股票收益率的关系、EVA与其他指标相结合产生新体系、将EVA运用于小微型企业等研究方法得出了很多结论。而我国学者则主要是对EVA进行案例式、实证式的研究,验证EVA理论对财务绩效评价的有效性。并且在研究中更多地借鉴了国资委2010年发布的中央企业考核细则的相关内容,对EVA指标进行计量。

综上所述,我国的财务绩效评价研究起步较晚,所用方法较国外落后,而对于EVA的研究则更多的是在进行大样本的实证研究,案例式的研究相对较少。因此本文拟采用EVA模型对方大特钢的财务绩效评价进行案例式研究,希望能给相关企业以参考。

1.4 研究内容与方法

1.4.1 研究内容

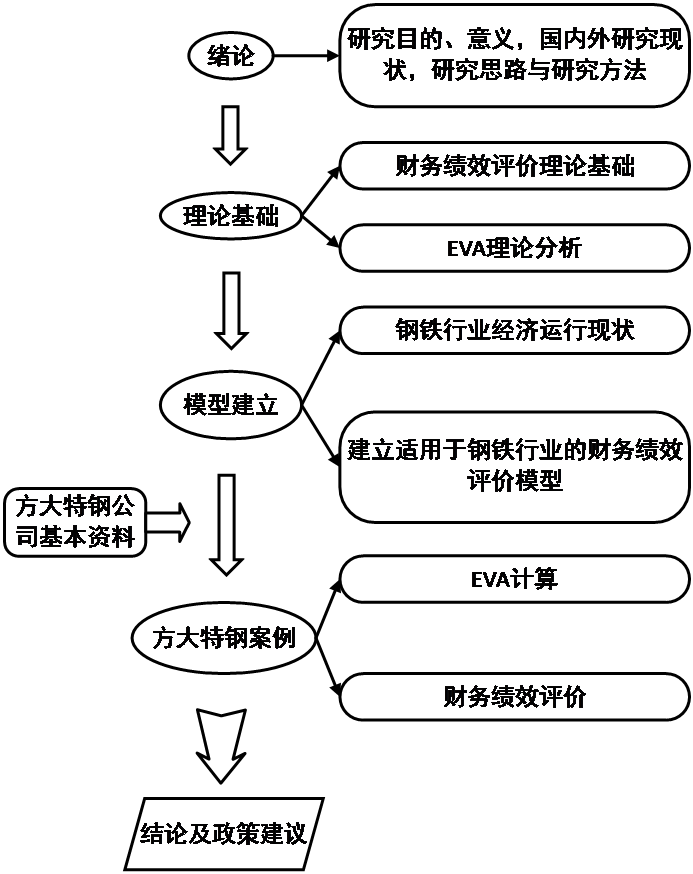

本文基于EVA理论,将EVA指标运用到财务绩效评价当中,分析企业的真实绩效,并对企业经营管理提出合理化建议。全文共分为五章,文章结构如图1.1所示。

本文基于EVA理论,将EVA指标运用到财务绩效评价当中,分析企业的真实绩效,并对企业经营管理提出合理化建议。全文共分为五章,文章结构如图1.1所示。

图1.1 技术路线图