股票市场价格波动对货币政策传导机制影响的实证研究毕业论文

2020-04-13 11:42:28

摘 要

随着资本市场的繁荣发展,股价作为货币传导机制的媒介,在货币政策制定体系中发挥着越来越重要的角色。股票价格的波动不仅会对货币政策的中间目标和最终目标产生一定程度的影响,同时也会通过影响居民消费和企业投资,传导到实体经济部门。针对股票市场对货币政策传导机制的影响,国内外学者尚未得出系统且一致的结论。

本文首先介绍了传导机制理论,分析了股市对于货币政策目标以及实体经济的影响。在此理论基础上选取具有时效性和代表性的相关数据建立了svar模型,利用脉冲响应和方差分解对股价对货币政策传导机制进行了系统而完整的实证分析。

本文通过研究发现,股票市场作为货币政策传导的路径较为通畅,股票资产价格能够对各个货币政策变量产生一定影响并传导到实体经济。因此,本文认为央行在制定货币政策时应将股票价格纳入关注范围,并且更宜选取利率水平作为货币政策的中介目标。

关键词:股价波动;货币政策:传导机制;SVAR模型

abstract

With the prosperity and development of the capital market, as a medium of currency transmission mechanism, stock price plays an increasingly important role in the formulation of monetary policy. The fluctuation of the stock price will not only have a certain degree of impact on the intermediate and final goals of monetary policy, but also transmit to the real economy through affecting the consumption of the residents and the investment of the enterprise. For the impact of the stock market on the transmission mechanism of monetary policy, domestic and foreign scholars have not yet reached a systematic and consistent conclusion.

This article first introduced the theory of the transmission mechanism and analyzed the impact of the stock market on monetary policy goals and the real economy. Based on this theory, the SVAR model was established by selecting relevant data with timeliness and representativeness. The impulse response and variance decomposition were used to conduct a systematic and complete empirical analysis of the stock price to monetary policy transmission mechanism.

This study found that the stock market is relatively smooth as a monetary policy transmission path so that the stock asset price can have a certain impact on the various monetary policy variables and transmit to the real economy. Therefore, this article believes that when formulating monetary policy, the central bank should include stock prices in the scope of concern, and it is more appropriate to select interest rate levels as intermediate targets of monetary policy.

Keywords: stock price volatility; monetary policy;conduction mechanism; SVAR model

目 录

第一章 绪论 1

1.1研究背景以及研究意义 1

1.1.1研究背景 1

1.1.2研究意义 1

1.2研究方法与研究框架 2

1.2.1研究方法 2

1.2.2研究框架 2

1.3国内外研究现状 3

1.3.1国内文献综述 3

1.3.2国外文献综述 3

1.4研究创新点及不足 4

1.4.1 研究的创新 4

1.4.2 研究的不足 4

第二章 股票价格对货币政策传导机制的影响理论分析 5

2.1 货币政策传导机制理论分析 5

2.1.1利率传导机制理论 5

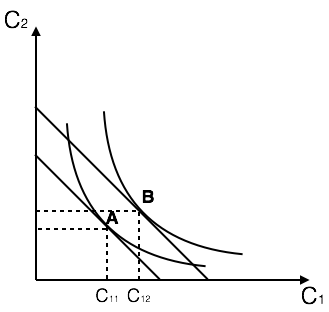

2.1.2资产价格渠道理论 5

2.1.3信贷传导渠道理论 6

2.1.4汇率渠道理论 7

2.2我国股票市场的发展现状 7

2.2.1 股票市场规模 7

2.2.2股票市场的流通性 8

2.2.3股票市场的融资功能 9

2.3股票价格对货币政策中间目标的影响 9

2.3.1股票价格对货币供应量的影响 10

2.3.2股票价格对利率的影响 11

2.4 股票市场对货币政策最终目标的影响 11

2.5股票价格对货币政策传导机制的影响 13

2.5.1股票市场的托宾q效应 13

2.5.2股票市场的非对称信息效应以及资产负债表效应 13

2.5.3股票市场的财富效应与替代效应 14

2.5.4股票市场的流动性效应 15

第三章 股票市场对货币政策传导机制影响的实证分析 16

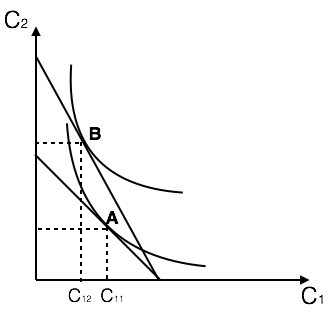

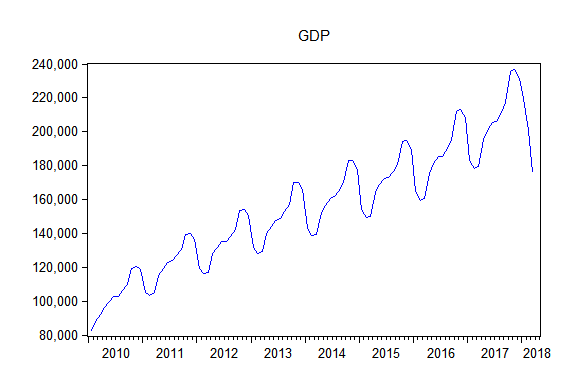

3.1数据选取以及处理 16

3.1.1变量的选取 16

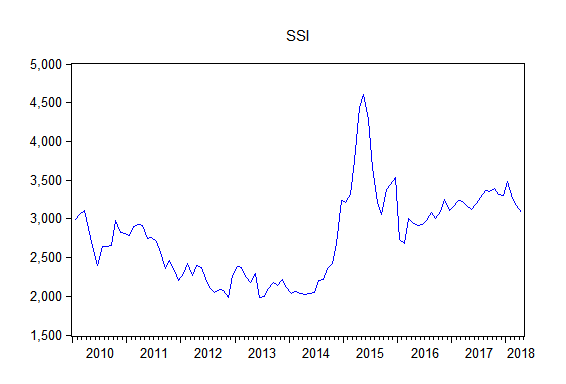

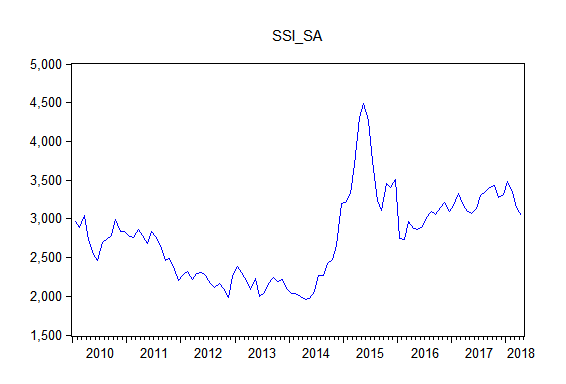

3.1.2 数据处理 17

3.2 变量的检验 20

3.2.1 变量的单位根检验 20

3.2.2 变量的协整检验 21

3.2.3 变量的格兰杰因果检验 22

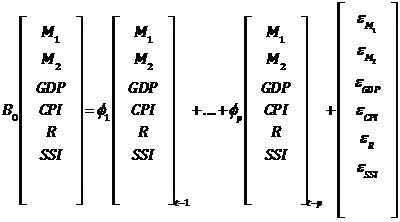

3.3 建立SVAR模型 22

3.3.1 SVAR模型说明 22

3.3.2 SVAR模型的建立 23

3.3.3 SVAR模型的检验 24

3.4 脉冲响应分析 26

3.4.1 货币供给量对股票价格的脉冲响应分析 26

3.4.2 利率对股票价格的脉冲响应分析 26

3.4.3 通货膨胀率对股票价格的脉冲响应分析 27

3.4.4 经济增长对股票价格的脉冲响应分析 28

3.5 方差分解分析 28

3.5.1 对GDP的方差分解分析 28

3.5.2 对利率的方差分解分析 29

3.5.3 对货币供给的方差分解分析 30

3.5.4 对物价水平的方差分解分析 32

3.6实证结论 33

第四章 结论及建议 34

4.1 研究结论 34

4.2 对策建议 34

参考文献 35

致谢 37

第一章 绪论

1.1研究背景以及研究意义

1.1.1研究背景

随着金融创新的逐步深入,我国的资本市场迅猛发展,金融资产的总量不断增加,资本市场对于整个经济体制的重要性也不断提高。这一发展现状给货币当局制定货币政策提出了新的要求和挑战。首先,资本市场的发展会传导到实体经济,例如资本市场的繁荣促使了居民消费结构以及企业投资的改变,从而作用于实体经济。其次,传统的货币政策、货币供给量与实体经济之间的关系弱化,传统的货币政策是否能有效的调节实体经济这一问题同样值得商榷。因此,综合以上两点,货币当局是否应该将资本市场以及资产价格的变化作为制定货币政策的重要因素引起了广泛的讨论。在过去几十年里,历经了比较严重的滞胀后,中央银行将稳定物价作为货币政策的首要目标,有效的保持了物价稳定,但与此同时,资本市场却伴随着较大的价格波动不断发展起来,对实体经济产生了负面影响,例如1985年左右的日本资产价格通货膨胀就是资本价格不稳定发展造成的。因此充分考虑资本市场的发展状况是货币政策更加有效的必要条件。

我国股票市场历经了近三十年的发展,对我国市场经济体制的建设做出了巨大的贡献。2006年,大量资金涌入股票市场,使得间接贷款渠道,例如银行以及其他金融机构的存贷业务持续减少。2011年,我国股市市值已经达到全球第二。股票作为金融资产的重要代表,在资本市场上起到了重要的作用。但在我国股市逐步走向繁荣的同时,股票价格也产生了较大的波动,对于居民消费、企业的投资产生了负面影响,也对实体经济产生了不利影响。

因此,从以上两方面来看,研究股票价格与货币政策传导机制的关系是货币当局制定有效的货币政策的必要条件。

1.1.2研究意义

一直以来,作为货币政策的核心,货币政策传导机制是各国经济学家深入研究的课题,但由于各国股票市场的发展情况以及货币政策的不同,各国的研究者尚未形成统一的定论,就我国而言,研究二者的关系就要充分的考虑我国特殊的国情和经济发展情况。因此,研究股票市场对货币政策传导机制的影响具有重要的理论意义。

股票市场通过各种渠道传导到货币政策的效应不断增强,股价波动会改变居民消费结构和企业投资行为,进而影响整体宏观经济。同时资本市场的崛起对商品市场和劳务市场的地位也产生了影响。因此,研究股票市场对货币政策传导机制的影响具有重要的现实意义。

1.2研究方法与研究框架

1.2.1研究方法

本文的主要研究内容是股价对货币政策传导机制的影响。主要分为两个部分,第一部分对股票价格对货币政策传导机制的影响进行理论分析,分析的角度主要为股价对货币政策中间目标、股价对货币政策最终目标以及股价对实体经济的影响。第二部分是实证分析,通过选择货币供给、物价指数、股票价格等变量研究二者之间的关系。

本文的研究主要是通过Eviews进行实证分析,选取代表股票价格和货币政策的数据,首先对数据进行处理并且对数据进行检验,检验后建立SVAR模型,通过脉冲响应函数以及方差分解分析模型,最后得出研究结论。

1.2.2研究框架

本文在框架上主要分为四个部分:

以上是毕业论文大纲或资料介绍,该课题完整毕业论文、开题报告、任务书、程序设计、图纸设计等资料请添加微信获取,微信号:bysjorg。

相关图片展示: