大额可转让存单对我国商业银行的影响和发展研究毕业论文

2020-02-15 20:05:28

摘 要

美国在20世纪60年代出产了大额可转让定期存单这项业务,由于经济的萧条,美联储在众多金融产品中选择该项业务作为挽回局面的金融工具。于是,为推进我国利率市场化的进程,我国交通银行于1986年发行了第一张大额可转让定期存单,由于种种原因,不仅效果差,反而引起了更多的混乱,央行被迫在1997年宣布暂停发行。时间跳跃至2015年,央行宣布重启大额定期存单业务,重启之前必然做足了准备,也准备好了面临相应挑战,目的就是为了完成利率市场化进程的最终步骤。大额定期存单业务是存款证券化,打破存款利率上限,推进利率市场化。由于目前是处在重启后的初期阶段,必然会产生的一定的负面影响。这对于商业银行来说是机遇也是挑战,金融中介机构必须顺应市场的潮流趋势,才能更好的在竞争中发展下去。

本文绪论部分介绍了该业务的背景知识,并阐述相关文献及本文所使用专去解读该业务的研究方法。再引出该业务相关的基本理论,通过时间轴的总线,叙述我国商业银行最初发行该业务是如何失败的,并罗列出了对应的原因和后期我国再次重启该项业务的重要意义进行了分析,然后回到现在的时间点上,阐明我国商业银行经营该项存单业务的现状,针对现状所产生的问题,并进行了分析。最后,结合美国的发展经验历程,提出最终完成利率市场化相应的建议。

关键词:大额可转让定期存单 利率市场化 金融创新工具

Abstract

The United States produced CDS in the 1960s, and because of the recession, the federal reserve chose CDS as its financial instrument of choice. Therefore, in order to promote the process of interest rate liberalization in China, the bank of communications of China issued the first large-amount negotiable time deposit in 1986. Due to various reasons, it was not only ineffective, but also caused more confusion. Therefore, the central bank was forced to suspend the issuance in 1997. Jumping to 2015, the central bank announced to restart the business of certificates of deposit (CDS). Before the restart, the central bank must be fully prepared and ready to face corresponding challenges, in order to complete the final step of the interest rate liberalization process. CDS business is deposit securitization, which breaks the upper limit of deposit interest rate and promotes interest rate marketization. Due to the current is in the early stage after the restart, there will be a certain negative impact. This is both an opportunity and a challenge for commercial Banks. Financial intermediary institutions must follow the trend of the market, so as to better develop in the competition.

The introduction of this paper introduces the background knowledge of this business, and expounds the relevant literature and the research method used in this paper to interpret this business. To lead the business related basic theory, through the bus time axis, described our country commercial bank how the initial issuance of the business failure, and lists the corresponding reasons and the significance of the later again to restart the business in China is analyzed, and then back to the present point in time, to clarify the current situation of our country commercial bank management of the business, according to current situation of problem, and analyzed. Finally, combined with the development experience of the United States, put forward the corresponding Suggestions for the final completion of interest rate liberalization.

Keywords:Negotiable certificates of deposit of large amount Interest rate liberalization Financial innovation tool

目录

第1章 绪论 1

1.1 研究背景及意义 1

1.2 研究思路与研究方法 1

1.2.1 研究思路 1

1.2.2 研究方法 2

1.3 国内外文献综述 2

第2章 我国大额可转让定期存单重启对商业银行的影响和意义 4

2.1 大额可转让定期存单的含义 4

2.2 大额可转让定期存单的特征 4

2.3 重启大额可转让定期存单业务对商业银行所产生的影响 4

2.3.1 对金融产品格局产生影响 4

2.3.2 改变了商业银行传统的经营管理模式 6

2.3.3 考验中小银行的综合管理能力 6

2.4 央行重启大额定期存单业务对商业银行发展的重要意义 7

2.4.1 推动我国利率市场化的进程 7

2.4.2 增加了新的渠道去完善市场化定价 7

2.4.3 改变商业银行部分的负债业务 8

2.4.4 产品的多样化更契合投资者的资产配置结构 8

第3章 我国商业银行大额可转让定期存单业务发展历程及问题所在 9

3.1 我国商业银行大额可转让定期存单的初期阶段(1986-1997年) 9

3.2 央行重启大额可转让定期存单业务的阶段(2015年-至今) 10

3.2.1 我国已经具备重启存单业务的基础条件 10

3.2.2 重启大额定期存单业务目前的发展情况 11

3.3 重启后的大额可转让定期存单业务发展所具有的障碍性因素 13

3.3.1 法律法规不完善,监管力度比较弱 13

3.3.2 没有健全的二级交易市场 13

3.3.3 大额定期存单的产品还是比较单一 13

3.3.4 发行方和投资方对于大额存单业务不够重视 13

第4章 美国发行大额可转让定期存单业务的发展史及相关启示 15

4.1 美国大额可转让定期存单业务的发展史 15

4.2 美国发行大额可转让定期存单业务得到的启示 16

4.2.1 大额定期存单的发展历程必须循序渐进 16

4.2.2 大额定期存单的发展不能缺少可流通的二级市场 16

4.2.3 大额定期存单业务推进利率市场化的进程 16

4.2.4 大额定期存单业务市场是具有周期性反映 17

第5章 促进我国商业银行大额定期存单业务市场的对策 18

5.1 完善法律法规,设置专门的监管机构 18

5.2 完善二级交易市场,加强产品的流通 18

5.3 商业银行应提升负债管理能力 18

5.4 多元创新化大额定期存单的产品 19

5.5 商业银行应制定大额定期存单销售计划,吸引客户 19

第6章 总结 20

参考文献 21

致 谢 22

第1章 绪论

1.1研究背景及意义

20世纪60年代,美国在金融产品市场上新推出了大额定期存单业务。我国的交通银行于1986年开启了大额存单业务,介于法律法规不健全,市场经验的匮乏,在发行和流通方面较混乱,于是1997年央行停止了这项业务。中国金融市场的发展,一直在追寻完全的利率市场化,在2015年,银行市场间的各种利率和贷款利率都已经完全开放,只有存款利率还存在管制,因此开放存款利率是利率市场化进程中的关键一步,2015年3月份至5月份以来,央行陆续上调存款利率上限至基准利率的1.5倍。与此伴随的便是在2015年6月份重启大额存单业务

大额定期存单的重启被注入了我国利率市场化改革的总体思想,仿照初期的债券市场,循序渐进的去发行大额定期存单,给金融产品市场带来创新的同时,也不会对市场造成过度的冲击。大额定期存单业务对于商业银行来说的一大创新,便是更多的尝试主动负债,把发行主动权掌握在自己手中,面对互联网金融,去更好的去应对市场环境变化,让商业银行的资金稳定性得到提高。

自2015年央行重启大额存单业务以来,商业银行基本都有把该项业务作为重点去营销,而且根据对银行的调研,大额存单业务也普遍受到了银行客户的支持,但是也有很多客户对于大额存单业务不是很满意,有站在他们的角度提出相应的想法,但总体来说,重启该项业务确实推进了利率市场化,而且扮演了一个重要的助推器的角色。

1.2研究思路与研究方法

1.2.1 研究思路

本文以阐述大额可转让定期存单理论知识的基础上,分析我国重启后大额定期可转让存单业务的现状,及目前发展的障碍所在,以及相应的解决办法,并对未来的发展展望提出相应的对策。全文共分六大部分:

第一大部分是绪论,这部分主要介绍了本文的研究背景、研究的方法思路与方法和国内外的文献研究情况。

第二大部分是简单介绍了存单业务后,分析了重启存单业务对商业银行的影响和意义所在。

第三大部分先从重启后的存单业务现状来分析,并通过业务上出现的问题,表明障碍性的因素,最后针对这些障碍性因素,提出相应的解决性意见。

第四部分是结合国外发展经验,来探讨国内重启后的大额可转让定期存单业务的发展。

第五大部分是描述未来发展大额定期存单业务市场的提议。

第六大部分是全文的总结。

1.2.2 研究方法

文献综述法:通过查阅相关的文献,对文章相应部分所需求的知识点,进行了归纳和总结。

经验分析法:文章总体是按照时间轴的进行,从初始的发行,到暂停发行,直至目前的重启业务。在同时间点上对比穿插美国该存单业务的相关发展状况,通过历史经验,进行对比分析,以用来启示我国该业务的发展。

图表数据分析法:该文中收集并制作了相应的图表,对图表中的数据进行了标识,以数据配合走势,简洁明了化说明分析结果。

1.3国内外文献综述

首都经济贸易大学经济学院教授,王佃凯,发表了《国外大额可转让存单的发展与特点》,该文被收录于期刊《银行家》。文中明确指出,目前要想存单业务快速有质量的发展,一定要着手于如何充分发挥大额定期存单的流通性优势,并提出了两个先行基础:第一点,必须完全放开对该业务的票面收益率的管制。第二点,该存单业务始终是推进利率市场化的一种金融工具,虽然能起到重要的作用,但只是帮助我们加快进程的催化剂,并不是利率市场化的主导力量。

民生证券的宏观经济分析师,李奇霖,在重启存单业务后,结合美国的存单发展历史,提出最为重要的一点,便是我国没有完善的二级交易市场,大额定期存单最大的流通性优势无法有机会全部凸显出来。另外还指出,部分中小型银行,由于资金结构的问题,对待经营成本和收益两者之间的权衡,无法做到最适的取舍,导致发行大额定期存单的票面收益率不足以吸引足够多的投资者。

华夏银行,杨驰,在重启该业务后不久,指出大额可转让定期存单业务的推出,作为金融市场创新型新工具,对使运用该工具的商业银行和持有该工具的投资者是双赢的结果。站在银行的角度去看,大额定期存单改变部分传统的吸储方式,主动负债让商业银行根据自身的经营规模和市场的行情去制定相应的发行计划。站在投资者的角度去看,大额定期存单拥有无风险的同时还有着高收益率,更可以与商业银行商谈如何制定一个适合的期限。

Andrew H.Chen, John W.Kensinger发表的《An analysis of market-index certificates of deposit》中认为,大额定期存单可以提升金融机构的竞争力,由于大额存单业务又容纳于存款保险制度,安全性保证,还吸引了更多投资者。

Russ Kashian, Richard McGregory 发表的《Do Minority-owned Banks Pay Higher Interest Rates on CDs?》中针对利率市场化提出了,若美联储放开对存款利率的管制,由市场利率去定价的大额定期存单业务,结合数据分析,能充分反映了市场投资者对利率的敏感程度,因此,美联储才能制定相应的政策去调节市场行情。

- 我国大额可转让定期存单重启对商业银行的影响和意义

2.1 大额可转让定期存单的含义

大额可转让定期存单是银行发行的一种定期存款凭证,凭证上标有一定的票面金额、存入和到期日以及收益率,到期后可按票面金额和规定的收益率全部进行提取。

2.2 大额可转让定期存单的特征

(1)标准化的金融产品

大额定期存单是一种具有固定的面值金额、标有期限及票面收益率的标准化金融产品。

(2)主动负债工具

大额定期存单该业务的发行主动权掌握在商业银行自己的手中,商业银行可以根据市场行情,结合自身的经营状况去决定相关发行的面额、利率和期限。因此成为主动负债的工具。

(3)安全系数高

大额定期存单业务是存款证券化的体现,存款保险制度保证了存单业务的高安全性。

(4)流动性高

大额定期存单是注明了可在二级市场流通转让,同时也是被认可的相关质押物去变现资产。高流动性自然体现出来。

2.3 重启大额可转让定期存单业务对商业银行所产生的影响

2.3.1 对金融产品格局产生影响

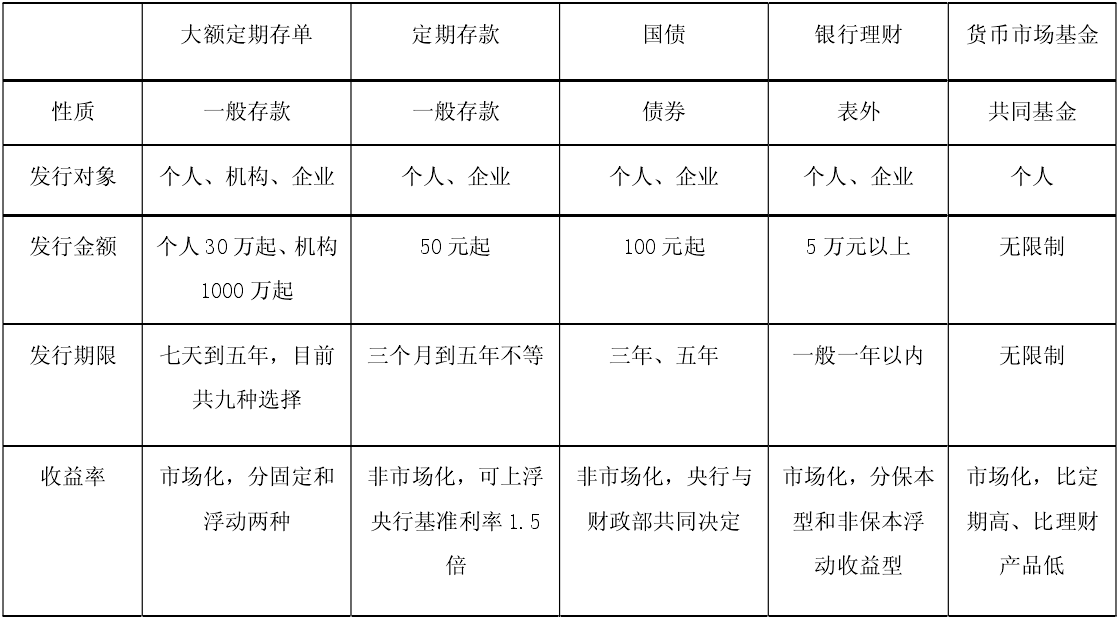

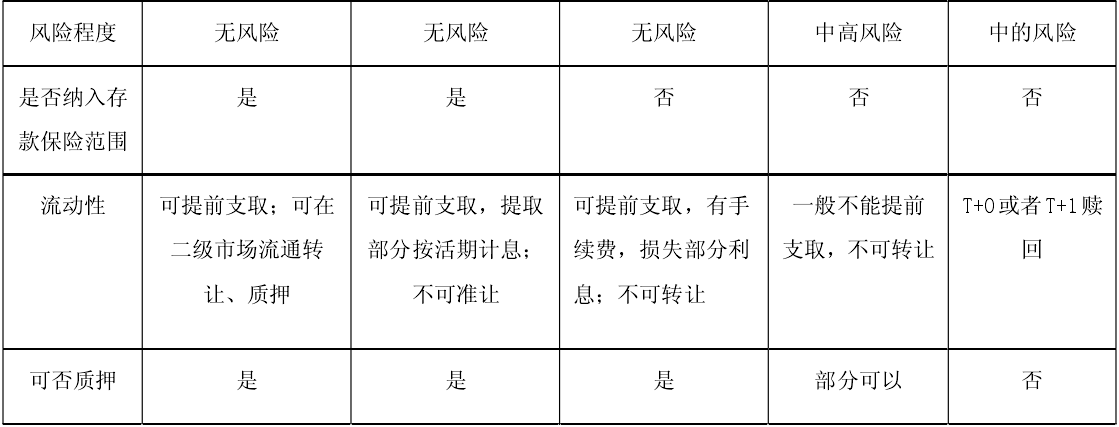

在过去,由于我们的金融市场是刚起步阶段,市场环境不成熟,国家必须高度管控,因此银行间无法做到完全自由竞争。摸索阶段,金融产品创新力度不够,即产品同质化比较厉害。现阶段,商业银行都在渐渐的改变部分经营模式,同时重启大额存单业务,必将促进商业银行的发展。下面的表格罗列出了大额存单和其他金融产品的差别对比。