股权激励及其成本研究毕业论文

2020-04-06 13:15:19

摘 要

本文主要通过分析华为公司近年来股权激励的成本和现金流量,找出其优点和不足。针对股权激励的相关概念、理论体系、华为公司的发展历程和现状,运用定性分析和文献调研的研究方法进行梳理,并对其进行成本的定量分析。从公司可持续发展的角度,以华为公司为标杆,为其他公司提出股权激励方面的合理化建议。

研究结果表明:华为整个股权激励计划的实施均是考虑到自身情况与时俱进地量身定制的,为公司的发展留住了人才、融入了资金,同时避免了律例对股票来源与去向的画地为牢,促进了公司的可持续发展。从全国范围内看,大多数公司股权激励实施效果一般,以华为公司为学习对象可以为这些处于困境的公司提供现实帮助。

本文的特色:运用多种研究方法,文献研究法、定性与定量分析法对华为公司的股权激励进行了较为全面的研究,并取得研究成果。

关键词:华为公司;股权激励;虚拟股;成本分析

Abstract

This article mainly analyzes the cost and cash flow of Huawei's equity incentives in recent years to find out its advantages and disadvantages. According to the related concepts, theoretical system of the equity incentive, Huawei's development history and current situation, the qualitative analysis and literature research methods are used to comb, and the cost is studied by the quantitative analysis method. From the perspective of sustainable development of the company, using Huawei as the benchmark, the company proposes rationalization of equity incentives for other companies.

The research results show that Huawei's implementation of the entire equity incentive plan is tailored to meet the needs of the times and has retained talents and funds for the development of the company. It has also circumvented many laws and regulations. It provides great convenience for the long-term development and expansion of the company. Judging from the countrywide perspective, the effect of most company equity incentives is not satisfactory. Taking Huawei as the learning object can provide practical help for these companies in distress.

The characteristics of this article: Using a variety of research methods, literature research methods, qualitative and quantitative analysis methods to conduct a more comprehensive research on the equity incentives of Huawei, and obtained research results.

Key Words:Huawei Corporation; Equity Incentive ; Virtual Shares; Cost Analysis

目 录

第1章 绪论 1

1.1 研究背景 1

1.2 研究目的及意义 2

1.3 技术路线 2

第2章 理论综述 3

2.1 股权激励概述 3

2.1.1 股权激励概念 3

2.1.2 非上市公司股权激励模式 3

2.1.3 股权激励的作用 4

2.2 股权激励相关理论 4

2.2.1 委托--代理理论 4

2.2.2 激励理论 5

2.2.3 人力资本理论 5

2.2.4 利益趋同假说 5

2.2.5 管理者防御假说 5

2.3 国内外研究现状 6

2.3.1 国外研究现状 6

2.3.2 国内研究现状 7

2.4 本章小结 8

第3章 华为公司股权激励实践 9

3.1 华为公司发展历程 9

3.2 华为公司股权激励模式 9

3.2.1 初期员工直接持股 10

3.2.2 虚拟受限股(通过工会持股) 10

3.2.3 TUP与虚拟股并行 10

3.3 本章小结 10

第4章 华为公司股权激励成本分析 13

4.1 华为公司近十年财务概要 13

4.2 成本分析 13

4.3 评价 15

第5章 启示 16

5.1 借鉴点 16

5.2 改进点 16

5.3 结论 17

参考文献 18

致 谢 19

第1章 绪论

在当今这个经济全球化的社会,股权激励已经成为众多企业用来加强管理、留住人才、增强竞争力的重要工具。然而中国许多企业的股权激励并未发挥实效,这是股权激励制度本身的问题还是设计不当的问题呢?本文将从股权激励制度出发并结合华为公司案例进行研究,并为不同类型公司股权激励设计提出可行性建议。

1.1 研究背景

由于国力及经济发展动力不足,我国的公司制企业发展较为迟缓,股权激励起步较晚。2000年我国发布了首个有关股权激励的政策性文件--《关于国有高薪技术企业开发股权激励试点工作的指导意见》,在一定程度上指导了处于摸索期的众多企业。

2005 年,在我国股权分置改革的大背景下,政府修订和完善了大量与之相关的法律法规。

2006 年发布的《国有控股上市公司(境内)治理办法》、《国内股权激励试行办法》等法令为我国上市公司的股权激励实施起到了制度保障的作用。

2007年,为了规范证券市场的环境,中国证监会对申请挂牌上市的公司延迟审批,并制定了一系列相关政策。

2008年,公开发布了股权激励相关事宜备忘录,同时加强了对股权激励机制的监管力度,保证做到规范和严格控制。

2009 和2010 年,为了完善我国的资本市场,我国财政部、证监会等机构对以前年度制定的股权激励配套政策进行润色,并对有争议的地方进行细化,由此我国资本市场股权激励方案的制定也愈加成熟。

2011 年,在以前年度政策制定成熟的基础上,很多企业(包括民营企业)根据已有的相关政策规定,开始为本企业量身定做股权激励计划,陆续投入到证券市场的浪潮中,股权激励也渐渐在公司治理中发挥一定的作用。[[1]]

进入21世纪以来,随着现代企业制度的逐步建立,所有权和经营权分离导致代理问题日益突出。 股权激励制度已成为解决代理人矛盾的好办法,并在中国企业受到越来越多的关注,各大企业也在实践中不断探索适合本企业发展的股权激励模式。特别是2016年7月重新发布的 《上市公司股票激励管理办法》,进一步完善了我国的股权激励制度。尽管有许多公司实施股权激励,但中国的股权激励制度在国外起步较晚。国内资本市场体系不完善,且受各企业自身治理能力和经营管理水平的限制,在实施股权激励的企业中真正能很好的为企业创造价值的却很少。

华为作为一家成功实施股权激励的企业,研究其实践经验,对股权激励在我国的实施具有一定的案例借鉴与推广意义。华为公司创立于1987年,自1990年起正式实施股权激励计划,至今已经历五次股权激励制度改革。作为唯一一家进入世界五百强的非上市民营企业,华为公司成功背后的原因值得我们每一个人去深思与探讨。 因此,本文选取华为公司作为研究对象,通过案例剖析的方式总结其实践经验,从而为同行业以及其他企业提供有用的参考价值。

1.2 研究目的及意义

1、在企业管理层方面,研究华为公司股权激励以便为其他公司提供建议,解决合理分配问题和管理层、员工与企业发展的利益关系。

2、在企业发展方面,员工持股计划是一种值得借鉴的员工持股方式,通过华为公司的案例分析对我国的其他大中型公司的可持续发展有很强的借鉴意义。

3、在国家方面,研究股权激励并提出可行性建议,有利于缓解劳资矛盾,提高生产力,促进经济发展。在企业管理层方面,研究华为公司股权激励以便为其他公司提供建议,解决合理分配问题和管理层、员工与企业发展的利益关系。

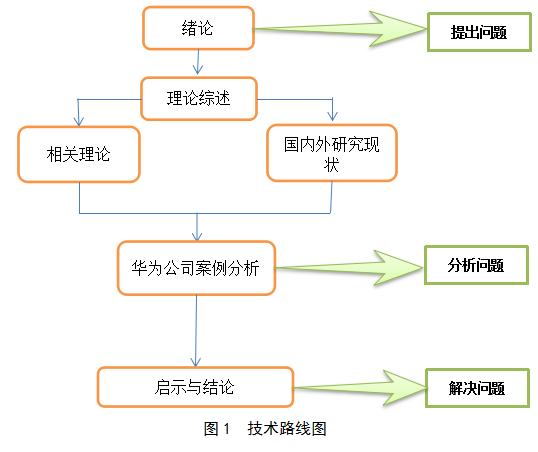

1.3 技术路线

图1.3 技术路线图

图1.3 技术路线图

第2章 理论综述

2.1 股权激励概述

2.1.1 股权激励概念

股权激励是公司利用现金分红或持有部分股权来激励高级管理人员或优秀员工,以此来激励其努力工作、共同提高公司绩效的一种方式。 在正常情况下,他们是有条件的激励措施,比如员工必须在企业工作多少年,或者完成具体目标才能得到鼓励。当激励人员符合激励条件时,可以依据公司的股权激励相关规定持有相应的的股份,享受既定的权益。

2.1.2 非上市公司股权激励模式

立足现代企业制度,股权的权力可以分为四类:

股利权--公司税后利润与股份配额相应的股权比例;净资产增值权--公司股权比例的净资产权益比例;表决权-在公司进行组织决策时根据股份比例行使表决权;所有权-公司股东按照股份数量享有包括转让,继承,资产处置等权益。从股权的四种权力来看,我们可以根据公司的实际情况了解如何安排股权激励,灵活地给出股权的种类数量,确定适合本公司的股权激励机制。常见的类别如下:

1 虚拟股份激励模式

该类股权激励与实体股票不同,股票的授予和收回不改变公司的股权结构,虚拟股股东没有表决权,只享有分红权。如虚拟股票激励、股票期权模式等。

期权在上市公司中广泛使用,作为激励措施的先决条件更容易满足。未上市公司可能无法达到应用选项的先决条件。期权激励下的激励对象不仅不需要公司法律制度中的信息披露和程序规则,也不能获得《公司法》规定的股东权利保护。没有以上两个方面的制度保障,期权激励效应难以实现。增值激励的实质是奖金和福利,如同期权激励一样,个人所得税应按照七种累进税率缴纳。一旦公司经历了多轮融资或已经完成上市,估值将大幅上涨。在这一点上,激励目标的税收负担和公司的财务成本将非常高,这也是使用增值激励措施无法避免的问题。

2 实际股份激励模式

这种类型的股票具有以上四种权能。这种股权激励与虚拟股权完全不同,股东有以上四种权能。由于受到《公司法》诸多条款的限制,需要追溯股票的来源与去向,加以利用可以改善公司的治理效果。因此,这些子类股也被称为真实股(历史上山西企业的也称为白银股)。如管理层融资收购(MBO)模型、员工持股计划(ESOP)等。

3 虚实结合的股份激励模式

实行有期限的虚拟股激励制度,到期转为认购实际股票。受限制股票是上市公司使用最广泛的激励措施,也是非上市公司最常用的方法。但是,非上市公司的限制股权可能受到单一或多重权力的限制,包括限制股权转让,限制投票权,限制分配收益权等。 这种差异也使得非上市公司的限制股票更加丰富。

2.1.3 股权激励的作用

1 建立企业的利益共同体

一般来说,公司所有者和雇员的利益并不完全相同。业主注重公司的整体价值和可持续发展能力,而公司的经理和技术人员则由业主聘用。管理者更在乎自身的薪酬,可能出现短期行为如:风险投资,所有者的权益可能会受到损害。实施股权激励后,企业员工成为公司的股东。因此,两者之间的利益得到了统一,企业员工成了企业的利益共同体。

2 业绩激励

股权激励实施后,公司管理层和重要的技术人员持股即成为公司股东,有权分享利润。公司员工将企业目标视为自己的个人目标,这将大大提高管理人员和技术人员的积极性和创造性。同时运营商也会大胆实施管理和技术创新,采取种种新兴技术来降低成本,提高公司的经营业绩,从而在本行业占据核心竞争地位。

3 约束经管者短视行为

作为长期激励机制,股权激励一般包括员工在职期内的奖励,还包括退休后延期执行的激励。于是经营者不仅需要关心在任职期间如何提高绩效,还要对公司的长期发展进行持续关注,以此来确保他们获得应得的递延收入。这可以削弱运营商的短期行为,对公司未来价值的创造及提升其长期竞争力百害而无一利。

4 留住人才,吸引人才

非上市公司通过实施股权激励计划,可以促进公司稳定,为公司的发展留住人才,同时吸引优秀的人才。让员工共享企业发展的大蛋糕,让其获得归属感和同心力;当然,员工也必须承担离开公司的成本,当员工有不利于公司的行为或因故离开公司时,这部分收入将会丧失;而且,公司在未来保留了与吸引新员工相同的激励措施。

2.2 股权激励相关理论

2.2.1 委托--代理理论

信息不对称理论促成了委托代理理论的发展。委托代理关系随着大规模生产的出现和发展而产生,委托人和代理人之间存在利益冲突。委托人追求自身财富最大化,代理人更在乎自身的薪资、福利、假期等。在没有有效的制度安排的情况下,最终客户的利益很可能会被代理人的行为损害。

2.2.2 激励理论

1 马斯洛需求层次理论

著名心理学家马斯洛提出,人类的需求可分成五个等级:生理需求、安全需求、爱和归属感、尊重、自我实现的需要。只有在低层次的需求得到满足以后才能追求高层次的需求。

2 双因素理论

二十世纪50年代,美国心理学家赫茨伯格首次提出双因素理论,即"激励因素-保健因素"理论。激励因素是指工作本身让员工得到满足的因素,如工作带来的成就、发展空间、晋升渠道等等。得到满足员工才会在工作中有激情和创意,否则员工会产生不满。医疗保健因素是指工作环境、安全保障、年薪假等外部因素。如果这些因素得到满足,人们就会消除不满,否则就会导致不满。

3 费罗姆的期望理论

根据美国著名学者Feychem的期望理论,激励的大小取决于两个主要因素。 二是激励对自己的效力,即激励力=预期利率×目标价。目标越明确具体,员工越是体验到效益和价值,效果和激励效果就越大。

4 公平理论

也被称为社会比较学说,由美国行为科学家亚当斯提出。公平理论指出:当一个人付出劳动并取得成绩之后,他会关心酬报的绝对数额,还关心他的酬报的相对数额。因此,他会通过和他人进行对比来判断自己的酬报是否合理,并且比较的结果将一定程度上决定他未来工作的积极性。

2.2.3 人力资本理论

人力资本(HCM – Human Capital Management)理论由美国经济学家舒尔茨和贝克尔创立。综合分析人力资源管理和“资本投资回报”两个维度,将公司人员列为企业资本,并根据人力资本市场状况和投资回报,及时作出应对,调整管理措施,取得持久的价值回报。

2.2.4 利益趋同假说

Jensen和Meckling于1976年指出,管理层也拥有剩余索取权,将会使股东与管理者的目标函数趋于一致,管理层的持股有利于减少代理成本并提高公司业绩。

2.2.5 管理者防御假说

自Jensen和Meckling(1976)以来,中外学者一直在探讨如何通过有效的公司治理降低经理人的代理成本。管理者防御假说是指管理者在公司内部和外部控制机制的约束下,选择那些帮助维持自己的地位并最大化自己效用的行为。

2.3 国内外研究现状

2.3.1 国外研究现状

Xiaoyan 和Yujing HE(2014)在分析中国创业板上市公司股权激励实施现状的基础上,并配合实施股权 55家上市公司横向比较的激励,发现创业板上市公司通过股权激励可以提高公司业绩。[[2]]

Qifan Zhong(2016)根据观点--股权激励越来越多地被用来激励中国上市公司的管理,但它们会降低股票价格的信息性,从而降低证券市场的资本配置效率--提出质疑,于是使用中国A股上市公司 从2010年到2014年的数据,来研究股票价值与股票价格信息性之间的关系。发现较高水平的股票激励往往会降低股票价格信息的不对称程度,股票激励造成的盈余管理不太可能影响股票的价格。[[3]]

Anna M. Rose等(2017)进行实验室实验来检查股票薪酬的持有期是否会影响管理层为了追求个人收益而为企业承担巨大风险的意愿。通过检验这些问题的理论涉及到current-self(你现在的人)和future-self(你将来的人)的概念。结果表明长期持股要求可以减少管理者对未来自我的连通感。决策观点的这种变化增加了管理者在风险承担的潜在个人回报高时接受其公司风险的意愿。调查结果对监管机构和学者持有的观点持怀疑态度,认为长期持有要求将持续减少以绩效为基础的高管薪酬的不利后果。我们发现,长期持股要求实际上可以提高管理者在获得大量绩效奖励时以极低的成功机会追求投资的意愿。[[4]]

Sun Liu(2017)研究的实证结果与管理激励的一致观点是一致的。这项研究还表明,并非所有的股权激励都具有相同的协调效应。实际上,与受限制股票单位相比,股票期权的协调效应可能会被经理人的短期机会行为所抵消。[[5]]

Phillip J. Quinn (2018)发现采用股权激励计划增加CEO所有权的公司显示,在该计划通过后,达到或仅仅超过盈利预测的趋势较低,该公司使用具有约束力的所有权计划将高管人员的注意力从最近的收益基准转移到长期创造价值。[[6]]

Meifen Qian,Ping-Wen Sun和Bin Yu.(2018)研究发现使用更高的管理层所有权,首席执行官和控股股东的低级股东代表中国A股的高级管理权,我们发现管理权较高的公司控制着流动性和投资者的股价。推迟更高的关注变量。此外,国有企业高管对股价延迟的影响要低于非国有企业高管,这表明国有企业的高管激励对股票的股权激励产生相反的影响价格效率。此外,我们的研究结果显示,具有较高管理权力的公司股票价格延迟较高,应计利润较低,花费更多时间发布财务报告,并有较高的财务失当行为机会,以及与最高管理层相关的会计质量测量权威显着地解释了股票价格的延迟,表明高管通过会计质量渠道影响股票价格效率。最后,我们的证据表明,2005年启动的股权分置改革提高了控股股东对管理层股权和股权的影响力,并表示2012年开展的反腐运动限制了高管人员的财务操纵,减少了控股股东监督高级管理人员的奖励。[[7]]

2.3.2 国内研究现状

肖淑芳等(2016年)选取2006年1月1日至2014年12月31日期间内的上市公司为研究对象,结论表明,当上市公司选择不同激励对象的激励方式时,存在一定的机会主义行为,这必然会影响股权激励的效果。[[8]]

王爱琳(2016)研究多个案例之后得出结论:股权激励在民营企业和国有企业中都发挥了激励作用,企业业绩都有一定的提升。[[9]]