青岛海尔股票回购动因与财务效应分析毕业论文

2020-02-14 11:34:24

摘 要

股票回购指的是上市公司利用自有现金或者债务融资,按照一定的价格从股票市场上购回本公司流通在外的普通股股票的行为。股票回购最早出现在西方发达国家,成为资本市场中重要的资本运作工具之一,与之相比我国的起步较晚且发展不完善,有较多的法律限制,不过这也使得股票回购在我国呈现出与众不同的发展历程并且体现出鲜明的中国特色。近年来新政策连续出台,引发了市场对股票回购的广泛关注,为我们再次研究股票回购,尤其是回购动因和财务效应提供了良好的契机。

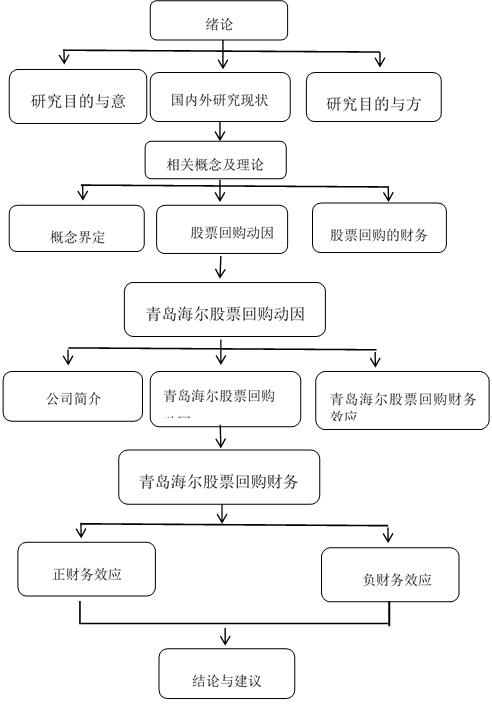

本文以股票回购为研究对象,以回购动因和财务效应为切入点,采用案例分析的方法,对股票回购这一资本运作方式进行了分析。本文在大量阅读相关研究成果的基础上,总结归纳国内外股票回购的研究现状,并概括出股票回购的概念及相关理论,再以青岛海尔作为案例,回顾其股票回购的实施过程,并对其实施股票回购的动因进行研究、分析、总结,得出了青岛海尔实施股票回购的三个主要动因:稳定股价、利用自有现金流降低公司代理成本、股利避税。接下来,结合公司年报和相关公告,通过对比分析公司股票回购前后的财务指标等数据,得出股票回购带来的财务效应。

通过上述研究,本文得出以下结论:(1)股份回购有利于短期内提升和稳定股价(2)股票回购使企业经营业绩得到改善(3)股票回购动因复杂,利弊共存。在此基础上,为了使投资人能正确看待股票回购,使上市公司能更好地实施股票回购推动公司运营,本文提出了几点政策建议,希望有助于更大限度发挥股票回购的作用,推动我国资本市场发展。

关键词:股票回购;回购动因;财务效应;青岛海尔

Abstract

Stock repurchase refers to the act of a listed company using its own cash or debt financing to repurchase the company#39;s outstanding common stock from the stock market at a certain price. Stock repurchase first appeared in western developed countries and became one of the important capital operation tools in the capital market. Compared with this, China started late and developed imperfectly, and there are more legal restrictions, but this also makes stock repurchase. In China, it presents a unique development process and reflects distinctive Chinese characteristics. The continuous introduction of new policies in recent years has triggered widespread market concern for stock repurchases, providing a good opportunity for us to re-examine stock repurchases, especially repurchase drivers and financial effects.

This paper takes stock repurchase as the research object, takes the repurchase motivation and financial effect as the entry point, and uses the case analysis method to analyze the capital operation mode of stock repurchase. On the basis of reading a lot of relevant research results, this paper summarizes the research status of stock repurchase at home and abroad, and summarizes the concept of stock repurchase and related theories. Then, with Qingdao Haier as a case, review the implementation process of stock repurchase. And the research, analysis and summary of the motives for implementing stock repurchase, the three main reasons for the implementation of stock repurchase in Qingdao Haier: stable stock price, use of their own cash flow to reduce the company#39;s agency costs, dividends and tax avoidance. Next, combined with the company#39;s annual report and related announcements, through comparative analysis of the company#39;s stock repurchase financial indicators and other data, the financial effect of stock repurchase.

Through the above research, the paper draws the following conclusions: (1) The share repurchase is conducive to raising and stabilizing the stock price in the short term. (2) The stock repurchase improves the business performance of the company. (3) The motives of stock repurchase are complicated, and the advantages and disadvantages coexist. On this basis, in order to enable investors to correctly view stock repurchases and enable listed companies to better implement stock repurchase to promote the company#39;s operations, this paper puts forward several policy recommendations, hoping to help to maximize stock repurchase. The role of promoting the development of China#39;s capital market.

Key Words:Stock Repurchase; Repurchase Motivation; Financial Effect; Qingdao Haier

目 录

摘 要 I

Abstract II

目 录 1

第1章 绪论 1

1.1 研究目的及意义 1

1.1.1 研究目的 1

1.1.2 研究意义 1

1.2 国内外研究现状 2

1.2.1 国外研究现状 2

1.2.2 国内研究现状 3

1.2.3 国内外研究现状述评 5

1.3 研究内容与方法 6

1.3.1 研究内容 6

1.3.2 研究方法 6

第2章 股票回购与财务效应相关概念 9

2.1 概念界定 9

2.2 股票回购的动因 10

2.3 股票回购的财务效应 11

2.3.1 股票回购的正财务效应 11

2.3.2 股票回购的负财务效应 12

第3章 青岛海尔股票回购概况及动因分析 14

3.1 青岛海尔简介 14

3.2青岛海尔股票回购事件回顾 15

3.2.1 回购背景 15

3.2.2 股票回购方案要点 15

3.2.3 股票回购的披露进程汇总 16

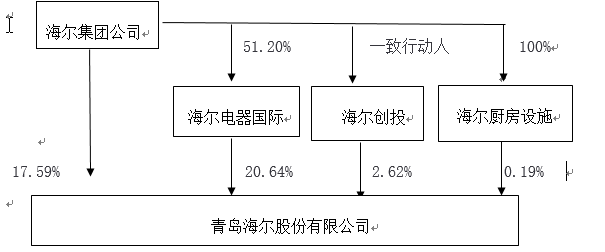

3.2.4 回购后的股权结构变动情况 17

3.3 青岛海尔股票回购的动因 17

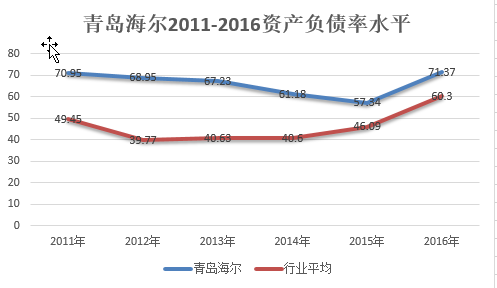

3.3.1 优化资本结构 18

3.3.2稳定股价 19

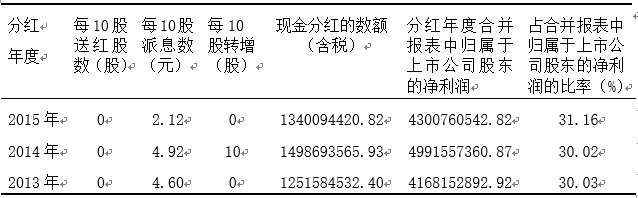

3.3.3 股利避税 20

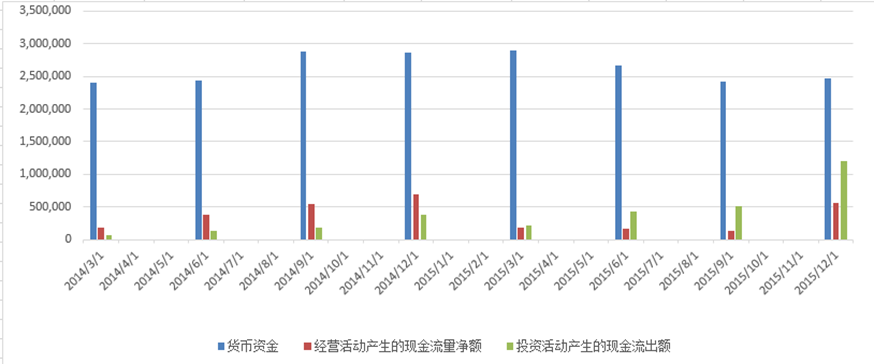

3.3.4 自由现金流动因 21

第4章 青岛海尔股票回购财务效应分析 23

4.1 股票回购的正财务效应分析 23

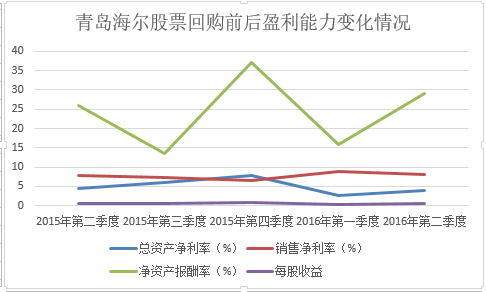

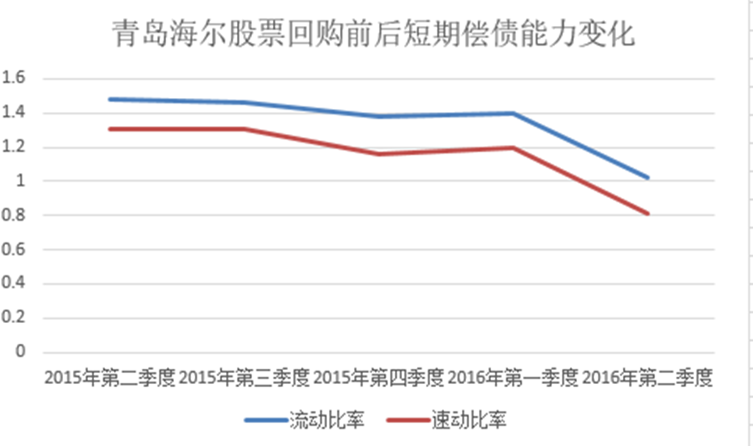

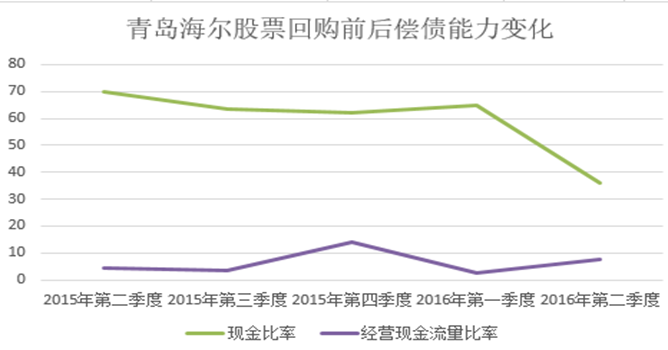

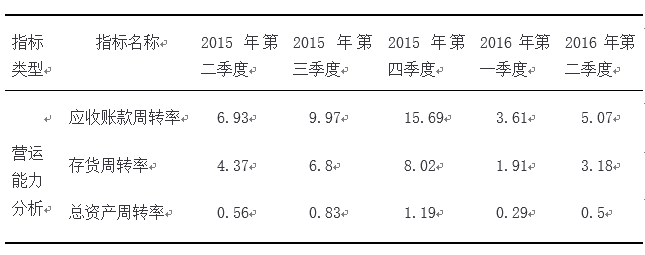

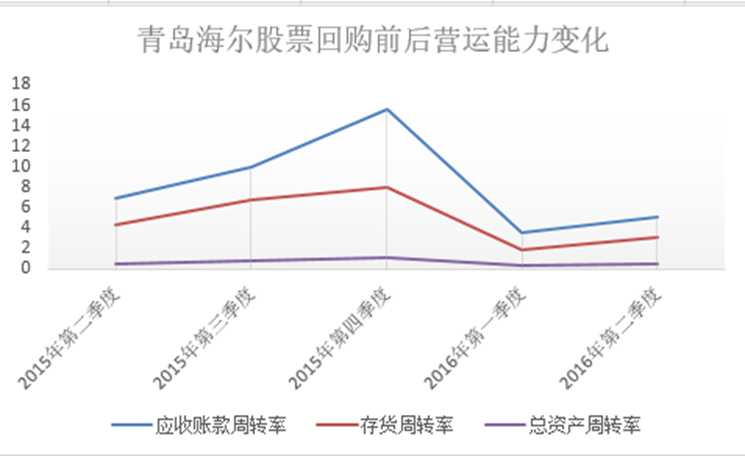

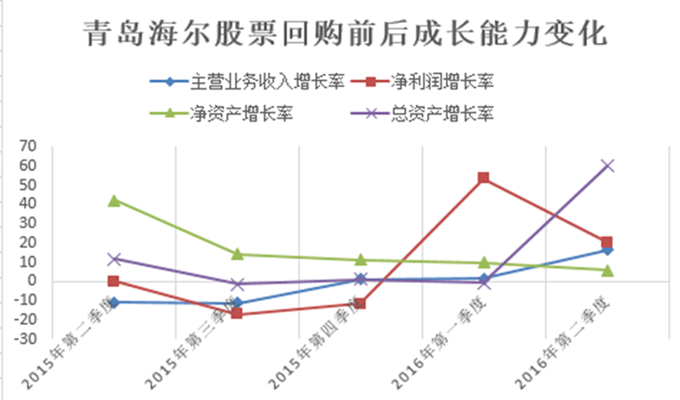

4.1.1 股票回购传统财务指标分析 23

4.1.2 股票回购对公司价值的影响 31

4.2 股票回购的负财务效应分析 32

4.2.1 侵害中小股东利益 32

4.2.2股价的长期效应不明显 33

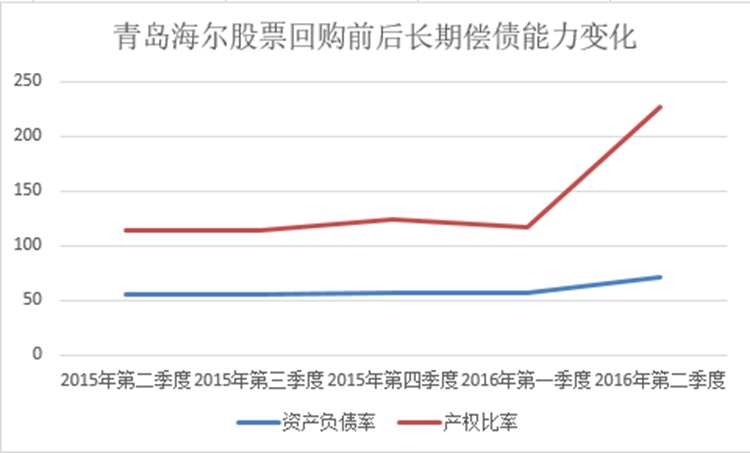

4.2.3 财务风险 33

第5章 结论与建议 34

5.1 研究结论 34

5.2 研究建议 35

参考文献 38

致 谢 40

第1章 绪论

1.1 研究目的及意义

1.1.1 研究目的

2018年10月26日,全国人大常委会通过了关于修改《公司法》的规定,对上市公司股票回购制度进行修订。11月9日,证监会等发布《关于支持上市公司回购股份的意见》。两大政策连续出台,掀起了我国A股市场的回购潮。据统计,2018年,A股上市公司共有785家实施了股票回购,占A股上市公司总数的22%,回购总额534.25亿元,远超2016年、2017年的109亿元和92亿元。然而,上市公司回购股票的动因不一,或因改变资本结构以降低资本成本,或因释放积极信号提振股价,或因减少流通股的数量以提升每股收益等等,与此同时,股票回购对上市公司的财务效应亦各不相同,正负效应同时存在。2018年的政策助推使得股票回购再次引发市场关注,故对股票回购的动因及财务效应的研究势在必行。

股票回购作为国内外资本市场中常见的资本运作和公司理财行为,指的是上市公司利用自有现金或者债务融资,按照一定的价格从股票市场上购回本公司流通在外的普通股股票的行为。股票回购最早出现在西方发达国家,我国的起步较晚且发展不完善,每次政策的出台均推动着我国股票回购市场的发展。2018年股市低迷的情况下,新政策迭出,为我们再次研究股票回购,尤其是回购动因和财务效应提供了良好的契机。

本文的研究意在通过回顾股份回购的相关理论,并以此为基础,通过广泛地搜集文献资料以及相关的案例资料对青岛海尔的股票回购事件进行梳理,从案例研究的角度,结合财务分析的方法,对股票回购的动因及财务效应进行研究与验证。并通过案例提出相关的启示,对上市公司的财务管理及回购政策、以及市场监管提出建议,进一步推动我国上市公司和资本市场持续有效的发展。

1.1.2 研究意义

第一、2018年资本市场股票回购的火爆,引发了市场对股票回购的广泛关注。通过对这一热点的研究,剖析股票回购的动因及财务效应,不仅顺应市场的需求,同时能够为更多的上市公司更好地实施股票回购提供参考,也为政策监管提供一定的方向。

第二、重新梳理青岛海尔的股票回购历程,并以股票回购的相关理论为基础分析其股票回购动因。通过对青岛海尔股票回购案例的剖析,可以进一步完善关于股票回购的研究,为我国上市公司实施股票回购行为提供借鉴。

第三、股票回购对上市公司同时存在正向和负向的效应,这把“双刃剑”的运用对上市公司的影响至为深远。本文通过对青岛海尔股票回购案例对公司财务状况的影响,进一步剖析股票回购的财务效应,促使上市公司更为理性地运用股票回购这一工具,尽可能地充分发挥其正向效应,规避负向影响。

第四、通过对我国股票回购事件的实际问题的研究,提出相应的政策建议,推动我国上市公司和资本市场健康有序的发展,维护市场的稳定和公平。

1.2 国内外研究现状

1.2.1 国外研究现状

(1)国外关于股票回购动因的研究

国外由于股票回购实务发展较早,故学者对股票回购的研究成果也较多。主要从信号传递假说、财务杠杆假说、每股盈余假说等。

自Dann(1981)提出信号传递假说以来,诸多学者运用多种方法从这个角度对上市公司股票回购的动机进行论证研究。如Brav等(2003)通过问卷调查的方式,验证了上市公司进行股票回购的主要动机是向资本市场传递股价被低估的信号。Dittmar和Field(2015)指出上市公司会在股价低于正常价的时候进行回购,在提振市场的同时获取收益。Jesen(2016)证明了股票的低估是上市公司决定股票回购的重要因素。

从财务杠杆假说的角度来看,Dittmar(2000)的实证研究指出,上市公司会采用股份回购的方式来优化公司的资本结构。KS Reddy等(2013)通过事件研究法对印度市场的股票回购进行研究发现,股份会后可以提升公司的财务杠杆。Alice Adams等(2014)[1]认为股票回购可以调整公司资本结构,进而创造公司价值。

从每股盈余假说的角度来看,Heitor Almeida(2016)[2]通过断点回归的方法,发现股票回购与上市公司的EPS驱动需求有关。

也有部分学者通过对多国的股票回购进行对比研究,如Elzbeta(2013)通过对世界各国的股票回购进行研究,发现欧洲和亚洲公司进行股票回购主要包括反并购、调整资本结构等多样动机,而英联邦国家公司股票回购主要是出于信号传递、获取超额收益的目的。

(2)国外关于股票回购财务效应的研究

目前,国外学者关于股票回购财务效应的研究结论不一,具体来看:

关于股票回购的正财务效应的研究:Jensen(1986)研究认为上市公司通过股票回购可以降低公司自由现金流的代理成本,从而提供公司的收益。Joerg和Steffen(2008)研究指出,上市公司的股票回购行为向市场传递的积极信号可以提高公司的内在价值,同时,通过杠杆的调整使得公司的资本结构更加完善。Reddy等(2013)研究发现上市公司股票回购带来的财务杠杆的提升可以为公司带来正财务效应。Alexander和Maugy(2013)研究发现,上市公司股票回购的财务效应与股票回购的规模有关,当回购规模较小时,表现为财务负效应——降低公司的现金流动性;当回购规模较大时,会提升公司的资金流动性,促进公司的发展,带来财务正效应。

关于股票回购的负财务效应的研究: Grullon和Michaely(2004)[3]研究发现,虽然在短期内股票回购可以降低公司的资本开支,但从长期经营结果来看,股票回购不能提高公司的盈利能力和经营管理水平。Wiemer和Diel(2008)研究发现股票回购后公司所有者权益减少,负债比例上升,为公司带来财务杠杆效应。

1.2.2 国内研究现状

(1)国内关于股票回购动因的研究

在我国,很多学者也对上市公司为何进行股票回购做了很多的研究,研究表明,信号传递假说、财务杠杆假说、自由现金流假说、财富转移假说等同样适用于我国,此外,我国学者的研究还提出了基于中国国情的独有的回购动因。我国目前的研究现状如下:

信号传递假说:尹蘅(2007)[4]的研究发现传递股价被低估的信号以及提升每股收益是我国上市公司进行股票回购的直接动因,也就是说,信号传递假说和股权分置改革的动机是我国上市公司股权回购的动机。曹冰(2009)认为上市公司在金融危机的背景下进行股票回购能够达到稳定股价的目的,但并不是所有的股票回购都能实现最终盈利,只有拥有合理资产负责率且主营业务收入稳定的公司能实现该目的。李军(2012)[5]通过对天音控股等的股票回购案例研究,指出企业进行股票回购的动机各有不同,但股票回购确实能在短时间内提升股价,也就是信号传递假说具有普适性,但其作用却不能持续。黄虹燕(2014)对新兴产业的股票回购进行研究,发现其由于发展前景较好,易受市场追捧,故回购动机主要为向市场传递信号。侯啸天和葛长付(2017)[6]以我国2008-2015年回购股份的上市公司为样本进行实证检验,研究发现上市公司股票回购的主要动因是传递信号与提升股价。

财务杠杆假说:李军和罗巧华(2014)以我国A股市场股改后股份回购事件为研究对象,实证研究发现我国A股市场的股份回购符合财务杠杆假说和自由现金流假说。

自由现金流假说:何瑛等(2014)研究发现我国上市公司股份回购行为带来的短期效应显著,但不存在长期的超额收益率,从而验证了信号传递效应和自有现金流假说。

财富转移假说:马明(2009)通过多元回归分析,发现上市公司股票回购主要是出于向市场传递积极信号和减少公司现金、降低代理成本从而增加股东财富两大目的。吕兆德和杜炳昕(2016)[7]通过对2005年以来所有的股票回购事件进行研究,发现公司回购股票的主要动机为实现管理层的财富提升。温丽萍(2017)[8]通过对十年间上交所股票回购样本的研究,发现上市公司股票回购的实际动因与我国《公司法》规定的动因并不完全一致。

我国国情独有的动因:股权分置改革作为中国独有的国情,对我国股票回购行为产生了一定的影响,部分学者从我国国情独有的动机角度出发进行研究,比如周建余(2006)结合案例分析法和对比分析法,研究发现我国资本市场的股票回购有区别于发达国家市场的一些独有原因,如优化股权结构、降低国有持股比例、剥离不良资产等。谭劲松和陈颖(2007)通过对1992年到2006年间的所有股票回购的案例进行梳理研究,发现降低国有股比例是我国上市公司股票回购的重要动机之一,且完善资产结构和调整战略结构也是股票回购的动因之一。郑珺(2009)]结合我国特有的制度背景,以天音控股和海马股份两起股票回购事件进行案例研究,发现上市公司股票回购除宣告动因外,还包括为公司限售股减持服务、促进可转债顺利转股等一些不利的动因。

(2)国内关于股票回购财务效应的研究

目前,国内关于股票回购财务效应的研究存在两种观点,部分学者认为股票回购对上市公司具有正的财务效应,也有部分学者认为股票回购在上市公司财务表现中发挥着负财务效应。在股票回购的正财务效应研究方面:益智和张为群(2005)[9]发现上市公司股票回购能够提升上市公司绩效,对上市公司财务表现具有正效应。朱盈盈(2009)通过对丽珠集团股票回购后的财务表现进行分析,发现股票回购可以提高公司的资产负债率,进而优化公司的股权结构;同时,股票回购对上市公司还有降低税额的益处。王剑和黄锦春(2014)研究发现,当上市公司以提升公司价值和股权激励为目的进行股票回购时,股票回购能够改善公司的长期市场绩效和财务绩效。刘敏(2016)通过对金发科技股票回购的案例研究发现,股票回购能够短期改善公司的盈利和营运能力。朱颖(2017)以江中药业股票回购为例,发现股票回购可以改善公司销售收入下滑的局面,同时提高公司的每股收益和净资产收益率等财务指标。朱相平和彭田田(2019)[10]以2018年前三个季度上市公司的数据为样本,创新性地通过PSM法对股票回购对上市公司的财务效应进行研究,发现股票回购能够有效增加上市公司的总资产回报率,对公司财务具有积极的正效应。

在股票回购的负财务效应研究方面:王淑慧和毕枫君(2007)[11]运用定性与定量相结合的方法,发现上市公司股份回购存在加大公司财务风险,侵害债权人的利益等负效应,并针对这些现象提出相应的政策建议。李定清(2011)通过上市股票回购前后的财务指标分析,发现股票回购会减少公司的自由现金流量,增加公司的财务风险,同时影响公司的公众形象。薛景伊和孙伟(2018)采用案例分析的方法,以2018年进行了大规模回购的T公司为分析对象,研究发现股票回购对上市公司的财务效应具有时间性,即只能短期提振股价,对公司长期价值无显著影响,且回购时的大额资金支出加大了公司的财务风险。

也有部分学者认为股票回购对上市公司财务而言,同时存在着正效应和负效应:沈春雨(2010)研究发现股票回购发挥着优化上市公司资本结构、降低公司税务成本、提高公司每股收益的正向作用;但同时股票回购也提高了上市公司的回购支付风险和借贷风险,也就是说对上市公司具有财务负效应。李巍(2012)通过对丽珠集团的回购案例进行研究,发现股份回购对上市公司的财务表现同时存在正效应和负效应两个方面的影响。

以上是毕业论文大纲或资料介绍,该课题完整毕业论文、开题报告、任务书、程序设计、图纸设计等资料请添加微信获取,微信号:bysjorg。

相关图片展示: