寿险公司资本结构分析-以恒大人寿为例毕业论文

2020-02-15 11:57:17

摘 要

保险业自引入中国起,就开始急速发展,保险公司数量迅速增加,保费规模迅速扩大,保险业逐渐与人们的生活息息相关。但是到目前为止,中国保险总金额占总金融资产的比率与世界平均水平相比,仍然差距较大,投保率与世界发达国家相比也有很大差距。这些现象表明,中国保险业发展空间还很大。2014年国务院颁布了《关于发展现代保险服务业的若干意见》,中国保险业迎来了新的发展。作为一种重要的保险类型,寿险公司也随着保险行业的扩张迅速发展。

本文主要以恒大人寿为代表,研究寿险公司的资产债务结构,并通过对比分析法得出寿险公司资本结构出现的普遍问题,以此对寿险公司资本结构优化提出合理建议。

研究结果表明寿险公司资产负债率和产权比率过高,财务结构不稳定导致公司在获得高回报率的同时承担高风险。寿险公司应该通过规范自身、降低对保费收入的依赖,适当降低资产负债率,确定合理的融资渠道等方式调整资本结构,增强抗风险能力,实现长期持久健康发展。

关键词:恒大人寿;寿险公司;资本结构

Abstract

Since the introduction of the insurance industry, it has developed rapidly, the number of insurance companies has increased rapidly, and the insurance industry has been closely related to people's lives. But so far, the total amount of insurance in China accounts for a large gap between the total financial assets and the world average. The insurance coverage rate is also far from the developed countries. These phenomena show that China's insurance industry has a lot of room for development. In 2014, the State Council promulgated the "Several Opinions on the Development of Modern Insurance Service Industry", and the Chinese insurance industry has ushered in new developments. As an important type of insurance, life insurance companies have also developed rapidly with the expansion of the insurance industry.

This paper mainly analyzes the asset and debt structure of life insurance companies with the representative of Evergrande Life Insurance, and draws a general problem of the life insurance company's capital structure through comparative analysis, so as to put forward reasonable suggestions for the life insurance company's capital structure optimization.

The research results show that the life insurance company's asset-liability ratio and equity ratio are too high, and the financial structure is unstable, which leads the company to bear high risks while receiving high returns. Life insurance companies should adjust their capital structure by adjusting their own, reduce their dependence on premium income, appropriately reduce the asset-liability ratio, determine reasonable financing channels, and enhance their ability to resist risks and achieve long-term sustainable development.

Key Words:Hengda Insurance Company; Life Insurance Companies; Capital Structure

目录

摘 要 I

Abstract II

第1章 绪论 1

1.1 研究背景与意义 1

1.1.1 研究背景 1

1.1.2 意义 1

1.2 国内外研究现状 2

1.2.1 国外研究现状 2

1.2.2 国内研究现状 2

1.2.3 文献综述 3

1.3 研究思路和方法 3

1.3.1 研究内容 3

1.3.2 研究思路 5

1.3.3 研究方法 6

第2章 寿险公司资本结构概述 7

2.1 寿险公司财务管理目标 7

2.2 资本结构及相关理论 7

2.2.1 资本及资本结构 7

2.2.2 资本结构理论 8

2.3 寿险公司资本结构特征 9

2.3.1 债务特征分析 9

2.3.2 股权特征分析 10

第3章 恒大人寿公司资本结构纵向分析 11

3.1 恒大人寿公司简介 11

3.2 资产结构分析 11

3.3 债务结构分析 14

3.3.1 股权结构 14

3.3.2 负债结构 15

3.3.3 偿付能力分析 16

3.4 资本结构分析综述 17

第4章 各寿险公司资本结构横向分析 19

4.1 目标保险公司选取 19

4.2 股权结构对比 21

4.3 债务结构对比 22

4.4 综合分析 23

第5章 结论与建议 24

5.1 寿险公司资本结构主要问题 24

5.1.1寿险公司普遍问题 24

5.1.2 恒大人寿资本结构现状 25

5.2寿险公司的资本结构优化建议 25

5.2.1 政府实施措施 25

5.2.2 寿险公司可采取的措施 26

第6章 结束语 30

参考文献 31

致谢 33

第1章 绪论

1.1 研究背景与意义

1.1.1 研究背景

伴随着经济的发展,保险行业在社会中占据越来越重要的地位,人们对保险的认知也逐渐发生变化,从之前对保险毫无了解,到如今与大家生活息息相关的各种保险如医疗保险、生育保险、养老保险、车险等,人们的日常生活已经离不开保险。随着“新国十条”、十八届三中全会等举措的推进,保险业迎来了新的发展。从数据上看,至2018年,全国保费规模已经达到3.8万亿元,比2015年增加了1.2万亿元,其中寿险业原保费收入为2万亿元,而2010年时寿险行业原保费收入还不到1万亿元[1]。

虽然我国寿险公司从出现到崛起发展迅猛,但是和西方发达国家相比,我国保险市场还不够完善,保险的深度和密度还处于较低水平。在巨大的前景下保险公司数量也逐年增长,保险业开始涉及银行、证券、投资等多种金融业务,同时由于其他金融业也在完善自身经营机制,双重影响使保险行业竞争压力日益增加。寿险公司具有高负债的特性,而高负债会增加公司财务风险。于是在保险行业发展的巨大压力下,寿险公司如何调整自身资本结构,适应社会发展要求,促进自身长远发展成为寿险公司日益需要考虑的问题。

1.1.2 意义

随着保险行业的规模日益壮大,在巨大的市场前景下,隶属于保险服务业的寿险行业发展也让人拭目以待。根据保监会2014年发布的数据,寿险企业的数量在过去三十年间增加了70多倍,在这种背景下,寿险公司如何调整企业发展战略,完善资本结构,保证自身长远有效发展成为寿险公司需要考虑的严峻问题。

保险公司是金融机构,负责管理风险,并具有和传统的资本结构不同的特殊性:一方面,保险公司由债务管理,其负债主要来自保费收入;另一方面,保险产品的保单持有人也是保险公司的债权人,但他们对保险公司的自有资金也有自己的利润要求。这种特殊性决定了保险公司的资本结构既要满足股东对利润的要求又要实现监管者对利润的要求,即股东收益最大化和最大化监管机构。所以,这就要求保险公司能够寻找出一个最符合自身的最优资本结构来提高偿付能力,满足偿付能力监管要求,又可以使保险公司获得最大化的股东收益,保持自身经营结构的稳定,使自身实现长远繁荣发展。

本文旨在通过研究恒大人寿的资本结构,及恒大人寿近五年内资本结构的变化情况,将之与行业内其他大型保险公司资本结构对比,从而对寿险公司资本结构优化提出建议,希望对寿险公司调整资本结构,更好应对风险获得利润以及以恒大人寿为标杆对中小型寿险企业在行业内迅速占据市场份额起到借鉴意义。

1.2 国内外研究现状

1.2.1 国外研究现状

(1)现代资本结构的开端是MM理论,在无税收、无破产成本、无代理成本以及市场完全等严格假设下Modigliani和Mille(1958)得出了公司价值与资本结构无关的结论[1]。

(2)由于假设过于严格与现实差距较大后来有很多人对此进行了修正,并提出了一系列新的理论。1963年,Modigliani和Mille和在MM理论中加入了税收因素,认为在负债的税盾作用影响下,负债增加,企业价值也随之增加,资本结构在负债达到100%时最优[2]。

(3)Jensen和Meckling(1976)引入了代理成本理论,认为股东与管理者、股东与债权人之间的冲突会产生代理成本,最优资本结构为使代理成本最低的资本结构[3]。

(4)金(Kim)等发现,企业内部股比例越高,负债率也相对越高;反之,则越低。企业不同扩张需求对于负债的要求也不同,高速增长的企业更乐意使用较少的负债,但是高风险的企业却使用较多的负债;企业规模与负债水平相关性并不强[4]。

(5)莫尔(Mauer)等研究表明,较高的生产流动性(归于较低的退出和进入成本)可强化企业负债能力,从而增加融资的税盾价值;较高的财务流动性(归于较低的融资成本)也具有相似的效应[5]。

1.2.2 国内研究现状

由于我国属于发展中国家,与西方国家相比资本结构具有不同特点,而且我国资本市场还处于不断完善阶段,对资本结构理论的研究主要是动态调整。

(1)陆正飞(1996)研究表明资产负债率与企业组织形式和所有制结构相关,且与企业资产收益率和规模负相关[6]。

(2)李莎(2011)通过选取我国十家寿险公司的财务数据,完善股东收益模型,以财务杠杆差异率来分析保险公司资本结构状况,得出要增强寿险公司的竞争力,只有将寿险公司的财务风险控制在一定范围内的结论[7]。

(3)李冰清和谭艺(2013)以股东收益最大化为目标,通过建立经济模型,多次模拟实际经济环境,她们认为保险风险边际越高则保险公司的投资策略越激进,最优的股权资本投入越少,投资回报率也更高[8]。另外经济环境的变化也会通过影响保险公司的投资策略,来影响公司的最优资本结构。

(4)陶一丹认为保险公司资本结构优化应该和偿付能力优化结合起来,她建议对融资的方式进行改革,调整业务的结构来保持偿付能力的稳定等。不仅要规范融资,还需提前规划增强自身实力、健全偿付能力监管的制度[9]。

1.2.3 文献综述

我国和国外的资本结构理论有很大区别,由于国外资本主义发展较早,资本结构研究理论也较为成熟,其中知名的理论有MM理论、权衡代理理论,信息不对称理论等,而国内也是在参照国外相关理论的基础上对本国公司进行研究,所以保险公司资本结构相关理论较少,相关文献也屈指可数。

关于资本结构研究,目前国外的理论主要可以集中在以下几个方面:资本结构优化研究、资本结构与企业价值、资本结构与财务风险和财务困境、资本结构与企业绩效、资本结构与公司治理结构和资本结构与财务困境预测。而国内在这方面的研究则集中在资本结构与影响因素分析、最优资本结构研究、上市公司财务困境预测研究、资本机构与公司治理结构研究和企业负债状况分析及对宏观经济的影响研究五个方面[10]。

通过分析国外的研究现状,可以发现,尽管国内外研究文献包含各个方面,很丰富,研究的问题也足够深入,但是需要进一步研究的问题也有很多。很多问题都还没有确切的结论,比如资本结构和企业价值是否相关至今还未能确定,需要我们做更多的调查研究。

1.3 研究思路和方法

1.3.1 研究内容

第一章,本部分主要介绍研究保险业的发展现状和本文的研究意义,阐述国内外的研究现状,进行文献综述,并介绍本篇文章的研究方法和思路。

第二章,本部分主要对寿险公司基本组织形式及寿险公司目标进行阐述,本文未对寿险公司的财务管理目标进行区分,认为寿险公司和其他公司一样仍有企业利润最大化,每股收益最大化和股东利益最大化的三种目标。并基于各种资本结构理论对我国寿险公司资本结构特点进行阐释。

第三章,恒大人寿资本结构分析。对恒大人寿2014-2018年的资产债务结构变动进行分析,同时分析五年内恒大人寿的相关经营比率,以此来确定恒大人寿的最优资本结构区间。

第四章,数据对比分析。本部分首先选择行业内领先的寿险公司,之后分析研究各寿险公司相关数据,通过横向对比从中发现寿险公司资本结构普遍存在的问题。

第五章,结论与建议。通过前几章的研究与分析,对我国寿险公司资本结构优化提出建议。

第六章,结束语。

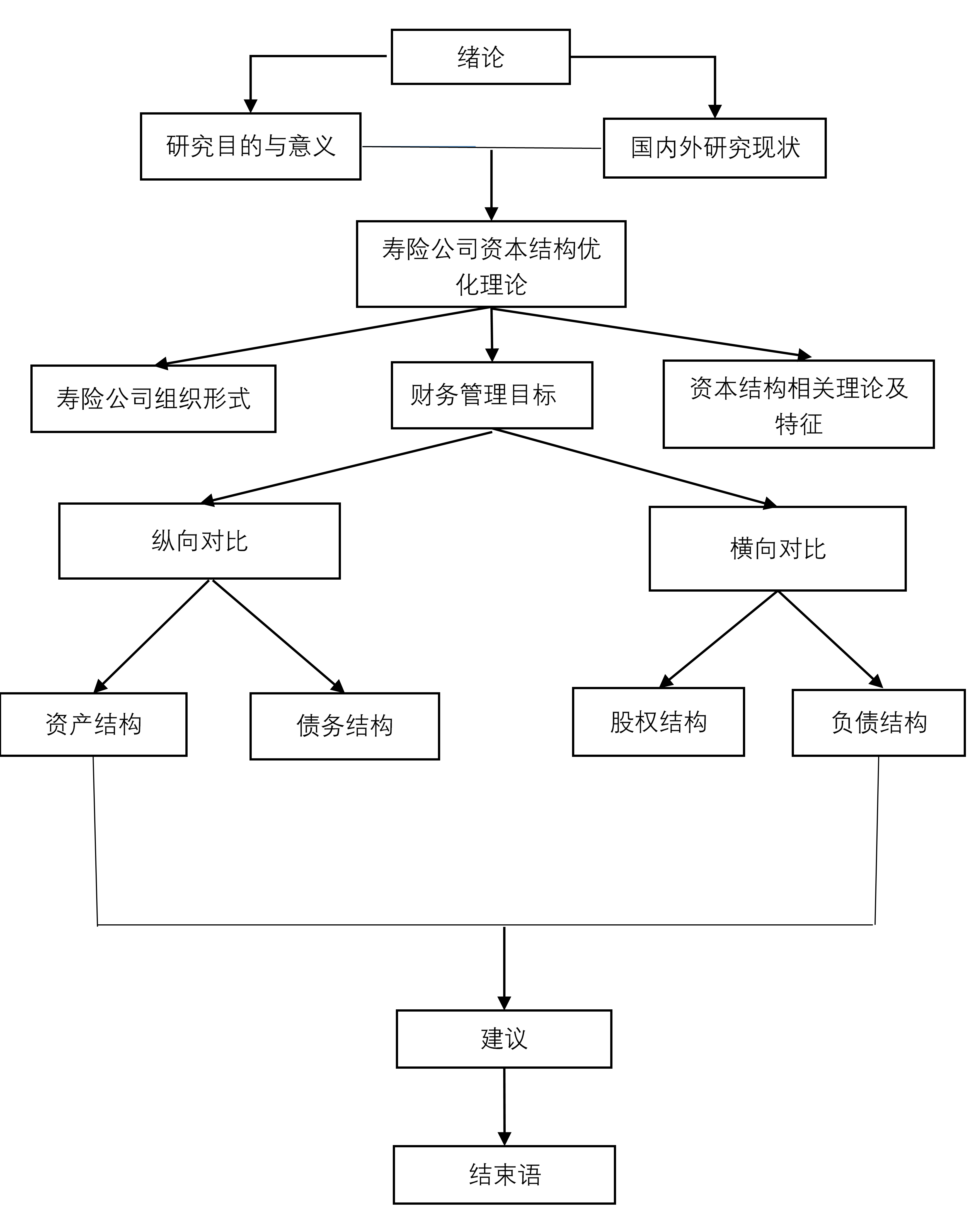

1.3.2 研究思路

1.3.2 研究思路

图1.1 研究思路图

1.3.3 研究方法

(1)归纳演绎法。笔者阅读大量相关文献资料,并进行了概括总结,将资本结构理论运用于寿险公司,并提出我国寿险公司资本结构优化的建议。

(2)对比分析法。本文在现有理论的基础上,选取相关寿险公司数据,利用图表分析,纵向对比恒大人寿自身的资产债务结构,再选取行业内领头寿险公司的相关数据并进行横向对比,深入探讨资本结构情况,分析寿险公司资本结构现状,并针对现状提出寿险公司资本结构优化的建议。

第2章 寿险公司资本结构概述

2.1 寿险公司财务管理目标

企业财务管理的目的是通过在特定的财务管理环境中组织财务管理活动来实现各种财务关系的目标。 从根本上说,公司的财务管理目标取决于公司的生存目标,具体取决于具体的社会经济模式。 一般来说,公司的财务管理目标基于三个要点:(1)旨在实现利润最大化,(2)旨在实现每股收益最大化,(3)旨在实现企业价值最大化或股东财富最大化。

寿险公司财务管理是指通过实施具体财务行为,如财务分析、财务控制、财务预算和财务决策等,实现低成本筹集资本、高效率运用资金和防范经营风险等目标的综合性管理活动。寿险公司是自主经营、自负盈亏的市场主体,其经营管理过程必须追求稳健和公司价值最大化。寿险公司财务管理并不是机械静止的,而是随着经营活动所处的环境的变动随之调整的,并且进行有规律的循环与周转。也可以这样说,财务管理是一种价值管理,寿险公司财务管理主要是通过对价值运动的管理来让价值服务于日常经营活动。

寿险公司财务管理活动在寿险公司日常经营中占有重要作用,通过财务管理,可以保证公司经营活动的正常进行,切实保护保单持有人、被保险人和收益人的权益。寿险公司财务稳定性受到被保险人数量和被保险人发生风险事件的概率两个因素影响,如果这两个因素发生任何预期之外的变动,都会对寿险企业的财务稳定性产生影响。所以这就要求寿险公司通过一定的财务管理方法对人寿保险财务进行科学的管理,可以保证其财务稳定性[11]。

由于寿险行业的特殊性,寿险公司经营的目的不仅是保护股东利益,实现股东收益最大化,同时也要维护债权人的利益,这是因为保费收入在确认收入的同时便形成了负债。只有更好地维护股东的利益,寿险公司才能获得更多的投资,而只有维护债权人的利益,寿险公司才能获得更多的收入。

寿险公司财务管理是关系到人寿保险公司能否持续发展的重要环节,由于寿险公司需要同时保障股东和债权人的利益,所以其财务管理的基本目标是是偿付能力和股东收益最大化。

2.2 资本结构及相关理论

2.2.1 资本及资本结构

在经济方面,资本是指生产中使用的基本生产资料,能够创造和带来增加价值的价值附着物称为资本。 一般而言,广义资本是投资者对企业的投资,以资产负债表中的股本和债务资本为代表,分别属于所有者(股东)和债权人所有。公司对其资本不享有所有权。 对于保险企业,资本主要来源是实收资本和资产负债表外资金。其中实收资本包括债务融资,股权融资,混合资本工具和保险相关证券;而资产负债表外资本包括保险,衍生工具和或有资本。

公司的目标可以表述为股东权益最大化。企业价值的增加是股权价值的增加和债务价值的增加引起的。由于本文以广义资本结构为研究对象,资本结构包括研究负债分配和长期股权(普通股,优先股,盈余)。债务资本与自有资金的比率决定了债务的偿还和企业的融资能力。人寿保险行业的主要收入来自保费,并且在不确定风险的范围内,它必须提取部分初始保费作为保险责任准备金,即保险公司的责任。人寿保险负债的储备金超过人寿保险负债。人寿保险公司的高负债将降低保险公司的偿付能力,合理使用负债和内外融资安排可以优化资本结构,从而达到降低风险的目的。

资本结构是将要进行筹资决策的公司需要考虑的核心问题。因此,无论公司如何筹集资金,必须首先根据某些财务目标确定合理的资本结构,并在未来的融资活动中有意识地保留这种结构。如果以前的资本结构是不合理的,应通过相应的筹资活动和措施进行调整,使公司的资本结构越来越合理。