跨国并购是否会影响企业短期市场效益——以中国企业为例外文翻译资料

2022-11-10 14:45:14

英语原文共 14 页,剩余内容已隐藏,支付完成后下载完整资料

跨国并购是否会影响企业短期市场效益——以中国企业为例

Fang Taoa,Xiaohui Liua,Lan Gaoa ,Enjun Xiab

a商业与经济学院,拉夫堡大学,莱斯特郡,英国

b经济管理学院,北京理工大学,北京,中国

摘要:尽管新兴市场公司在跨国并购(M&A)方面出现了新的势头,但是我们对这些活动的影响知之甚少。借鉴信号理论和以制度为基础的观点,本文以2000-2012年期间中国公司的样本为基础,考察了股票市场对跨国并购宣告的反应程度。该调查结果表明,跨国并购的宣告对股票市场有积极的导向作用。相较于香港股市,这种影响在中国大陆股市(上海和深圳)中更为显著。对于中国企业的股东来说,获得他国政治风险水平较低的目标公司比获得政治风险较高的目标公司的累计异常收益更高。在进行跨国并购交易时,中国国有企业的股东面临的异常收益率低于私营企业。

关键词:中国企业;跨国并购;股市反映;政治风险;所有权

- 简介

近年来新兴经济(EE)公司近年来越来越多地将跨国并购(M&A)作为其国际化战略。例如,由于中国政府实施的“走出去政策”(Chen,2008a,2008b),中国企业一直积极参与跨国并购。中国企业完成的跨国并购数量在2000年仅为33个,这些交易的总价值为8.388亿美元,而2012年完成的交易数量增加到146个,价值达到223.2亿美元(Thomson One Banker,2013)。中国公司以一系列涉及西方知名公司的高调跨国并购吸引了全世界的关注,其中包括联想收购摩托罗拉移动部门(2014年)和IBM PC部门(2005年),吉利收购沃尔沃公司(2010年) ),万达收购圣探索者(2013)和AMC电影连锁店(2012),以及华为收购赛门铁克(2011)和CIP(2012)。难怪“经济学人”(2010)指出中国收购了世界。

尽管中国公司跨国并购的重要性与日俱增,现有的研究仍主要集中在发达国家公司的并购中(Ghosh, 2001; Kruse,Park,Park,&Suzuki,2007; Martynova&Renneboog,2008;;Pazarskis,Vogiatzogloy,Christodoulou,&Drogalas,2006;Sharma&Ho,2002)。直到最近才开始越来越多地开始研究EE公司的跨境并购(Buckley,Elia,&Kafouros,2014; Deng&Yang,2015;;Lebedev,Peng,Xie和Stevens,2015;Ning,Kuo,Strange),&Wang,2014;;Sun,Peng,Ren,&Yan,2012)。其中一些研究(Bhagat,Malhotra,&Zhu,2011;Boateng,Wang,&Yang,2008;Wang&Boateng,2007; Zhou,Guo,Hua,&Doukas,2015)发现市场对跨国并购反应积极。而其他人(Aybar&Ficici,2009;Chen&Young,2010)则发现了一个负面反应。现有研究的不一致结果表明,中国企业股票市场对跨国并购的反应需要进一步的学术审查。

此外,现有的研究也倾向于假设中国大陆和香港市场对中国企业跨国并购的反应是相同的。但是,在“一国两制”(China.org.cn,2008)的框架下,香港股市与中国内地股市有所不同。这导致了“一国两制”的情景,从而展示了中国股市的独特制度环境。一个国家内两个市场之间的不同制度安排(例如所有权限制,货币控制和流动性限制)可能会引发中国公司对跨国并购的不同市场反应。独特的“一国两制”下两个市场在跨国并购领域仍未得到充分发掘。

更加值得注意的是,目前还缺乏全面的研究来调查目标国家的政治风险水平以及收购公司的所有权状况是否会引发市场对跨国并购交易不同的反应。股票市场对任何与跨国并购相关的政治风险都很敏感,这被认为是一个重要信号,特别是在新兴经济体中(Chan和Wei,1996;Kim和Mei,2001;Wang,Liu,&Wang,2004)。然而,现有研究往往侧重于地理和文化距离对跨国并购的影响(Chakrabarti&Mitchell,2013;Ragozzino,2009),而没有明确考虑政治风险。 Harzing和Pudelko最近的一项研究(2016)表明,文化距离通常被用作东道国政治风险和政府限制的代表,他们呼吁进行更多研究,使用更合适和准确的结构来衡量东道国的特征,比如政治风险。除了政治风险之外,我们对中国收购公司的所有权状况如何影响投资者的看法以及股市反应的理解有限。

为了弥补这些研究空白,我们对以下问题进行了研究。股市对中国公司跨国并购公告的反应如何? 与中国大陆上海和深圳股市相比,香港股市投资者市场对跨国并购的反应不同吗? 目标公司的原产国政治风险以及收购公司的所有权状况在多大程度上影响了中国跨国并购企业的短期股票市场绩效?

为了解决这些研究问题,我们还以信号理论研究和基于制度的观点为基础,提出中国收购公司的短期市场绩效的影响因素,包括中国不同的制度环境,目标国家的政治风险和收购公司的所有权状况。信号理论为了支持股市对跨国并购的反应,同时采用基于制度的观点来揭示投资者对股票市场的看法背后的原因。与调查跨国并购与公司业绩之间直接关系的现有研究相比,本文旨在捕捉基于信号理论的股市反应,并揭示股票市场对中国上市公司跨境并购的反应。更具体地说,我们的目的是揭示市场对中国上市公司使用事件研究方法进行的跨国并购交易相关制度特征的反应程度。

系统地考察中国企业跨国并购的影响是及时的,并使我们能够对跨国并购和特别是EE公司的文献做出一些贡献。首先,通过将信号理论与基于制度的观点相结合,本研究有助于加深我们对影响股票市场对EE公司跨境并购活动反应的关键制度因素的理解。其次,这项研究的结果将对了解不同的市场对同一跨国并购事件的反应提供新的见解。我们的研究是首批调查跨国并购影响在多大程度上取决于资本市场发展程度的研究之一。最后,通过研究东道国政治风险的影响以及收购公司的所有权状况对跨国并购的短期市场表现,我们的研究抓住了不同制度层面的不同程度,如政治风险和所有权状况等各维度影响这类活动的市场反应。这些调查结果丰富了我们对中国企业跨国并购的绩效影响的理解,展现了跨国并购在何种条件下为中国收购者创造价值。

本文的结构如下:在第2节中,基于信号理论和以制度为基础的观点提出了许多假设。我们在第3节中描述了研究中使用的样本和方法,结果在第4节中讨论,而第5节讨论调查结果及其影响,然后讨论结论。

- 理论和假设

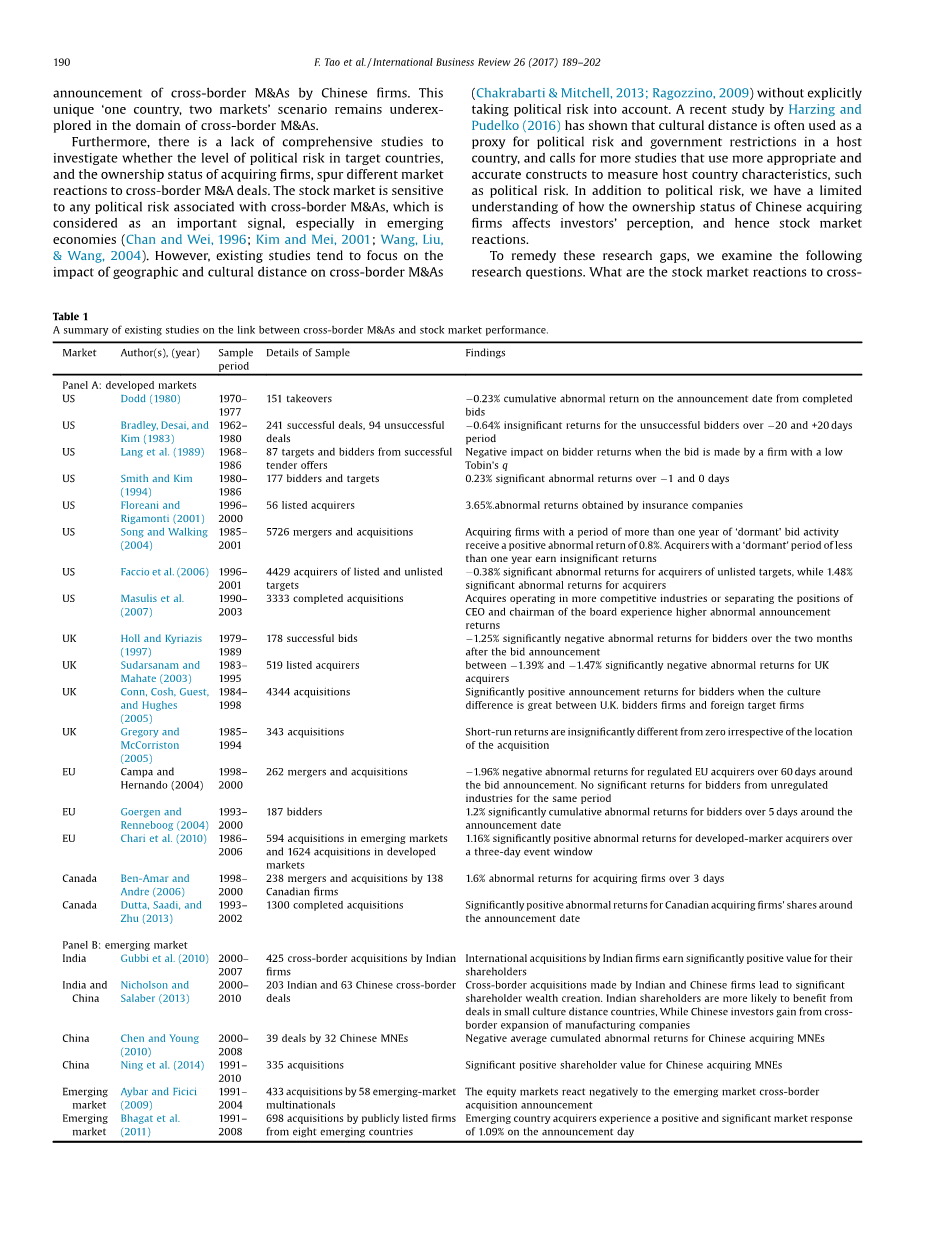

跨国并购可能被解释为公司企业战略发生重大变化。股市投资者将根据他们对公司未来表现的看法,通过买入或卖出股票对这种变化做出反应。这就构成了股票市场的反应。“股票市场反应”和“投资者反应”这两个术语是可以互换的。表1总结了股票市场对跨国并购的反应的现有研究,并根据所开发的收购公司的原产国分为两大类:国家或新兴经济体。

大量研究致力于跨国并购对发达国家收购公司的短期股东价值的影响(Asquith,1983;Faccio,McConnell,&Stolin,2006;Firth,1980; Masulis,Wang,&Xie) ,2007; Mitchell&Stafford,2000;Schwert,2000)。然而,经验证据结果不一。例如,现存的Asquith,Brunel和Mullins(1983),Morck,Shleifer和Vishny(1990),Lang,Stulz和Walking(1991),Lang,Stulz和Walking(1989),Schwert( 2000),Floreani&Rigamonti(2001),Moeller&Schlingemann(2005),Faccio 等(2006年)和 Masulis 等(2007年)研究发现美国收购公司股东的收益率为正。与之相反的是,Langetieg(1978)提供了一个相反的观点,表明美国收购公司在合并日期前六个月和合并日期后的十二个月内获得了显著的负异常收益,这与最近的研究报告(Mitchell&Stafford),2000; Sudarsanam,Holl,&Salami,1996;Walker,2000)相似。布鲁纳(2002)认为,总的来说,美国收购公司股东的异常收益基本上为零。

其他发达市场也出现了积极的异常回报,如日本(Kang,Shivdasani,Yamada,2000;Pettway&Yamada,1986),加拿大(Eckbo&Thorburn,2009)和几个欧洲国家(Faccio 等;2006);Goergen&Renneboog,2004;Martynova&Renneboog,2008)。例如,Ben-Amar和Andre(2006)使用加拿大合并和收购的样本提供了表明收购公司的股东在1998 - 2000年期间获得了正回报的证据。相反,Sudarsanam和Mahate(2003)检查了1983年至1995年期间519名英国收购者的样本,并发现相对于合并公告月份的负异常收益,只有三分之一的收购者获得了财富收益。Campa和Hernando (2004a,2004b)也显示了涉及跨国并购的收购公司的负累积异常收益。

尽管EE公司跨国并购的数量不断增加,但关于跨国并购对这些公司的影响的研究有限。朱和马尔霍特拉(2008)发现印度收购公司的短期股东获得正面收益的证据。同样,通过对印度公司Gubbi,Aulakh,Pay,Sarkar和Chittoor(2010)的425项跨国收购进行的抽样调查表明,收购公司的股东在2000年至2007年期间获得了正面的异常回报。 Bhagat 等(2011年)基于1991——2008年期间678家公司的样本报告对8个新兴国家做了类似的研究,研究表明跨国并购为收购公司带来了正收益。然而,Aybar和Ficici(2009)研究了1991年至2004年间与58家新兴市场跨国公司相关的433项跨境收购,并表明收购公司的股东获得了负面的异常收益。

我们对文献的回顾表明,现有研究要么侧重于并购交易与股市反应之间的直接联系,而没有为此类反应提供理论支撑(Ben-Amar&Andre,2006;Faccio 等;2006;Floreani&Rigamonti),2001;Gubbi 等;2010),或采用基于资源的观点(Gubbi 等,2010;Ning 等,2014)和代理理论(Chen&Young,2010)来检验内部因素的影响关于股市表现。虽然一些研究考虑了地理距离(Chakrabarti&Mitchell,2013;Ragozzino,2009)和文化距离(Nicholson&Salaber,2013)对跨国并购的影响,这些并购被用来代理东道国的政治风险(Harzing&Pudelko,2016)。这限制了我们对股票市场如何应对与跨国并购相关的政治风险的理解。与现有研究不同,我们将信号理论和基于制度的观点结合起来,通过考虑各种制度因素的影响,捕捉中国企业对跨国并购的市场反应。

信号理论是基于这样的假设:信息并非同时为所有各方提供,理论基本上与减少不同方之间的信息不对称有关(Spence,2002)。这一理论有助于解释决策者如何解释和回应信息在各方之间不完整和不对称分布的情况(Spence,1973,1974)。它包括三个主要元素:信号器,接收器和信号本身。信号员是内部人员(例如经理或高级管理人员),他们获取有关个人(Spence,1973)和产品(Kirmani&Rao,2000)和组织(Ross,1977)的信息。局外人无法获得此信息。接收者是缺乏组织信息但希望接收此信息的外部人员。由于信息不对称,局外人(例如投资者)无法获得足够的信息来准确评估公司的真实价值。

信号理论是建立在这样一个前提之上的,即内部方(如收购方)拥有特殊信息,而外部方(如投资者)可能无法访问此类信息,可能需要依赖其他信息(Arrow&Debreu,1954);Arrow,1968,1973,1959;Grossman&Hart,1981;Nelson,1970)。该理论已被用于各种管理文献,包括战略管理(Ozmel,Reuer,&Gulati,2013;Priem,Li,&Carr,2012;Reuer&Ragozzino,2012),创业(Ahlers,Cumming,Guuml;nther,& Schweizer,2015;Bergh,Connelly,Ketchen,&Shannon,2014;Moss,Neubaum,&Meyskens,2015),以及人力资源管理(Lourenccedil;o,Callen,Branco,&Curto,2014;Renwick,Redman,&Maguire,2012)。

我们采用信号理论来预测投资者如何通过买卖股票市场的股票对跨国并购的宣告做出反应。跨国并购的宣告是收购公司发出的信号,这可以影响投资者的期望。如果对收购公司的管理有很强的信心,并且有关并购交易的信息是明确的,则应该反映在股票市场的反应中。如果投资者认为跨境并购的宣告对对未来是乐观的,那么这应该会导致股价上涨。投资者对跨国并购的宣告的负面想法也是如此,这将导致股票价格下跌。

虽然信号理论有利于捕捉股市对跨国并购交易的反应,但不足以揭示此类并购交易背后的反应。因此,我们将信号理论与基于制度的观点相结合,以揭示股市的反应。制度观点已成为一种重要的范式,并假定社会中的制度会影响公司战略和绩效(Buckley 等,2007;North,1990;Peng,Wang,&Jiang,2008)。North(1990)将制度定义为社会中的“游戏规则”。同样,Scott(1995)也指出,制度

剩余内容已隐藏,支付完成后下载完整资料

资料编号:[19123],资料为PDF文档或Word文档,PDF文档可免费转换为Word