ST公司资产重组的绩效研究外文翻译资料

2022-12-26 19:17:06

英语原文共 4 页,剩余内容已隐藏,支付完成后下载完整资料

本科生毕业论文(外文翻译)

题 目 ST公司资产重组的绩效研究

摘要:ST公司资产重组行为对公司的经营绩效有十分重要的意义。本文通过计算财务指标并找出资产重组中存在的问题,提出对应问题的解决方法。

关键词:资产重组;ST公司;经营绩效;财务变量;内部控制;政府政策;实质性的重组

I.引言

资产重组旨在建立符合市场需求,具有较强竞争能力的资产组织体系。完成主要资产和业务内容的重选和整合,优化公司资产结构,通过股权转让、并购、资产剥离、资产置换等方式提高公司资产的整体质量。资产重组是公司的资本运作,不仅能提高公司的经营效率和竞争能力,而且对实现社会资源配置具有重要意义。

在与资产重组相关的一系列活动中,总是存在一些问题,使资产重组的效率得到提高。本文研究了ST公司资产重组的业绩,为使ST公司更有效地运作资产重组,获得资产重组的最大利润。本文特别侧重ST公司资产重组绩效的考核。在本文中,以2007年进行了资产重组的ST公司为例。并采用回归分析方法对2005年至2007年的ST公司财务指标进行了计算和分析,得出结论,并提出了相应的解决方案。

II.重组绩效评估方法和变量描述

A.方法

股票价格变动法和财务变量法是资产重组绩效考核的两个主要研究方法。 本文通过财务变量法和回归分析法分析上市公司重组的财务业绩。 本文选择重组前2年至重组后2年的时间间隔,以调查对上市公司重组业绩的影响。

B.财务变量的选择

本文参考了竞争性工商企业绩效评估变量体系。我们选择收入能力,偿债能力,资产管理能力和成长能力等4个方面来分析和计算具有最佳解释能力的前10个基本变量。基本财务变量如图1所示。

III.案例分析

A.样本选择和数据

本文样本来源于《中国证券杂志(发表于2007年1月1日—2008年12月31日(上市公司重组概述(1-15))》。经过处理,本文分析了2007年进行发生资产重组的ST公司。本文所有样本公司的财务变量数据均来源于梅耶基本数据。

B.多个评分模型构建方法

此模型采用回归分析法。这个方法的核心是在对一些变量进行回归分析后获取主要因子,然后通过每个因子的加权数和特征值相加构建多样评分函数。每个因子的加权值就是其贡献率。

C.实证研究的结果与分析

本文通过回归分析,将9个2007年(2005年-2008年)进行资产重组的ST 公司的财务变量进行比较。用这种方法,可以检查中国上市公司资产重组绩效的改变状况。利用Matlab.5.0软件,对发生重组的上市公司重组前两年及后两年的财务变量进行回归分析,我们可以得到5个多样评分函数。

基于以上五个函数,利用贡献率和特征值我们可以得到每个公司资产重组前后的综合评分。全部样本的平均综合评分表明当年绩效。计算结果如表1所示。

表1 所有样本公司每年的绩效评分

|

年份 |

2005 |

2006 |

|

绩效评分 |

14.274 |

22.626 |

|

年份 |

2007 |

2008 |

|

绩效评分 |

-2.91 |

-18.936 |

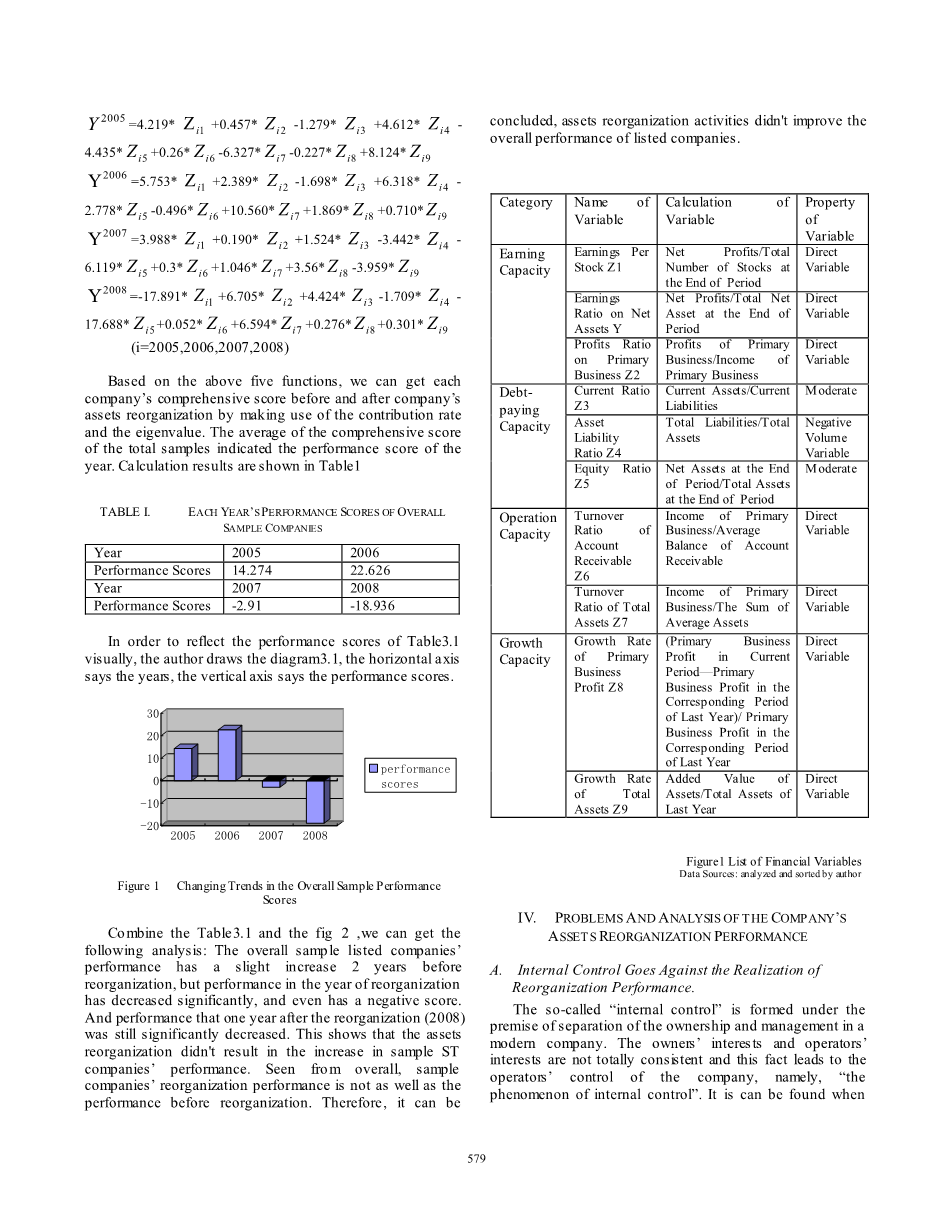

为了直观地反映出表3.1的绩效评分,作者绘制了图3.1,横轴表示年份,纵轴表示绩效评分。

图1 样本绩效评分的改变趋势

结合表3.1和图2,我们可以得到以下分析:所有样本上市公司的经营绩效在重组前两年有轻微增长,但在重组当年显著下降,甚至出现负分。在重组后一年(2008)绩效依旧显著降低,这表明并未导致样本ST公司绩效的增加。从整体上看,样本公司的重组绩效不如重组前绩效。因此,可以得出结论,资产重组活动没有改善上市公司整体业绩

表2财务变量列表

|

指标 |

变量名称 |

变量计算 |

变量属性 |

|

盈利能力 |

每股收益Z1 |

净利润/期末总股本数 |

直接变量 |

|

净资产收益率Y |

净利润/期末净资产总额 |

直接变量 |

|

|

主营业务利润率Z2 |

主营业务利润/主营业务收入 |

直接变量 |

|

|

偿债能力 |

流动比率 |

流动资产/流动负债 |

中等 |

|

资产负债率Z4 |

总负债/资产总额 |

负卷变量 |

|

|

股权比率Z5 |

期末净资产/期末资产总额 |

中等 |

|

|

营运能力 |

应收账款周转率Z6 |

主营业务收入/应收账款余额 |

直接变量 |

|

总资产周转率Z7 |

主营业务收入/平均资产总额 |

直接变量 |

|

|

成长能力 |

主营业务利润增长率Z8 |

(当期主营业务利润 - 去年同期主营业务利润)/去年同期主营业务利润 |

直接变量 |

|

总资产增长率Z9 |

资产增值/去年总资产 |

直接变量 |

IV. 公司资产重组业绩的问题和分析

A.内部控制对重组绩效是起反作用

所谓“内部控制”是在现代公司分离所有权和管理的前提下形成的。股东的利益和经营者的利益并不完全一致,这一事实导致了公司的经营者控制,即“内部控制现象”。在进行实证研究时发现ST公司资产重组信息提前发布。这表明中国证券市场存在严重的内幕交易。内部控制是内幕交易存在的重要原因。

B.非标准关联交易对重组业绩的影响

相关实证研究表明,关联交易只能在短期内提高公司重组业绩。 长期来看,公司的重组业绩下降。 本文认为,公司绩效下降的一个重要因素是存在非标准化关联交易。 资产重组关联交易旨在优化资源配置,提高管理效率,并与利润调减,减税,筹资等相结合。

C.政府行为对ST公司资产重组的影响

在中国,政府已成为上市公司资产重组的内在组成部分,对公司重组的启动,流程和结果具有重要意义。 这一事实源自上市公司财产结构专业化和资本市场特征。 一些相关的实证结果表明,政府在公司资产重组中的行为将在一定程度上影响重组业绩。

D.虚假重组的增加和重大重组的缺乏

但是,资产重组的积极作用在中国尚未表现出效果。另外,中国上市公司的资产重组存在很大的盲目性和不确定性,而在中国重组的目的、手段、方法等方面存在明显的问题和缺点。 因此,在中国资本市场出现虚假重组业绩与重大资产重组业绩之间存在明显差距。

V. 提高公司资产重组业绩的措施

A.加强法律法规建设

法律法规作为一种制度通过制定事业发展和经营的范围、形式和方向来对经济产生影响,降低了经营活动的交易成本,提高了生产力。资产重组作为一种市场行为应以市场经济规律作支撑。市场经济是一种法治经济,只有在良好的法律环境下,资产重组才能健康发展,保证社会资源的有效配置。

B.政府行为对ST公司资产重组的影响

缺乏良好的公司治理结构将导致上市公司业绩下滑,使部分ST公司重组后不能长期稳定发展,建立良好的公司治理结构比资产重组更为重要。重组后公司更需要建立完善的治理结构和监督机制,明确上市公司股东的责任,建立上市公司高级管理人员的激励约束机制,建立健全上市公司绩效考核评估制度,确保公司持续增长业绩。

C.政府行为对ST公司资产重组的影响

介绍战略股东和一些具有发展前景的主要资产是正确可行的方法。特别是引进退市机制帮助这些亏损公司尽快进行实质性资产重组,使之摆脱困境。

随着中国经济的发展,中国企业的资产重组不仅集中了国内资本的关注,也吸引了外来投资。外国投资者更加重视公司的发展前景和潜在的成长能力,也就是重视实质性资产重组,这是对中国企业的激励。因此,实质性资产重组是ST公司的必然选择。

D.政府行为对ST公司资产重组的影响

通过联合、收购、出售、债务重组等方式进行资产重组的公司应更加重视公司组织的优化整合,对于重组后整合的忽视往往使得改善资产重组的绩效变得困难,也可能导致重组的最终失败。一般来说,资产重组只能为ST公司提供临时呼吸空间,只有优化和整合公司组织结构才能可以使公司进入极佳的运营状态。

E.政府行为对ST公司资产重组的影响

政府一般不直接参与成熟股票市场上市公司资产重组的活动,因为政府与上市公司的财产没有直接关系。大多数中国上市公司在国有企业股份制改造后转型。政府同时是国有资产所有者和上市公司股东。因此,法律应进一步明确政府在上市公司重组中的地位和作用,规范政府参与进程,杜绝政府在以国有企业所有者的身份参与并购重组后享有的一切经济特权属性。

我们应该采取有效措施,完善上市公司退市制度,规范ST公司资产重组相关交易,强化ST公司自约束关联交易,不断完善信息披露制度,促进信贷建设市场化,使中介机构发挥良好的监督作用。

剩余内容已隐藏,支付完成后下载完整资料

资料编号:[28042],资料为PDF文档或Word文档,PDF文档可免费转换为Word