保险业对收入差距的调节效应研究毕业论文

2020-02-19 17:00:06

摘 要

目前城乡发展不平衡仍是我国现下经济发展的一大难题。因此,研究保险业对城乡收入差距的调节效应具有很大的现实意义。本文将保险业对收入差距的调节机制分为门槛效应、保障效应、发展不平衡效应以及市场竞争效应四方面来具体分析,并基于2002-2016年我国30个地区的面板数据,运用系统GMM估计法对保险业对城乡收入差距的作用进行实证分析。结果发现:保险深度的加大会扩大城乡收入差距,即随着保险业规模的增长,我国城乡收入差距反而被拉大了;保险密度增加则能够缓解城乡收入差距,即保险覆盖程度的扩大可以有效地缩小城乡收入差距;但总体上,我国保险业的发展能够降低城乡收入的不平等程度。保险市场的竞争程度的加大也能够缩小城乡收入差距;且财产保险对城乡收入差距的调节效应比人身保险的要大。对此,本文提出了鼓励保险公司在农村发展、在农村宣传保险的重要性、做好保险监管工作并促进保险市场公平有效地竞争、普及财产保险尤其是农业保险等政策性建议。

关键字:保险业;城乡收入差距;系统GMM估计法

Abstract

At present, the imbalance between urban and rural development is still a major problem in China's current economic development. Therefore, it is of great practical significance to study the impact of the insurance industry on the urban-rural income gap. This paper divides the insurance industry's adjustment mechanism of income gap into four aspects: threshold effect, guarantee effect, development imbalance effect and market competition effect. Based on the panel data of 30 regions in China from 2002 to 2016, this paper uses the systematic GMM estimation method to empirically analyze the role of the insurance industry in the urban-rural income gap. It is found that the increase in insurance depth increases the income gap between urban and rural areas. That is, as the size of the insurance industry grows, the income gap between urban and rural areas in China is widened. The increase in insurance density will ease the income gap between urban and rural areas, that is, the expansion of insurance coverage will effectively narrow the income gap between urban and rural areas; but the development of China's insurance industry can reduce the inequality of urban and rural income in general. The increase in the degree of competition in the insurance market can also narrow the income gap between urban and rural areas; and the effect of property insurance on the urban-rural income gap is greater than that of life insurance. In this regard, this paper proposes policy recommendations to encourage insurance companies to develop in rural areas, promote the importance of insurance in rural areas, do a good job in insurance supervision, promote fair and effective competition in the insurance market, and popularize property insurance, especially agricultural insurance.

Key words: insurance industry; income gap between urban and rural areas; System Generalized Method of Moments

目 录

第1章 绪论 1

1.1 选题背景 1

1.2 文献综述 1

1.3 研究思路 3

第2章 保险业的现状 4

2.1 保费增速快但总体水平有待提高 4

2.2 地区发展不平衡 5

2.3 市场格局逐渐稳定但竞争加大 5

第3章 保险业影响收入差距的机制分析 7

3.1 保险的门槛效应 7

3.2 保险的保障效应 7

3.3 保险的发展不均衡效应 7

3.4 保险的市场竞争效应 8

第4章 保险业对城乡收入差距调节效应的实证分析 9

4.1 模型的建立 9

4.2 变量的选取及数据的来源 9

4.2.1 变量的选取 9

4.2.2 数据的来源及变量的描述性统计 10

4.3 单位根检验 10

4.4 协整检验 12

4.5 回归结果 13

第5章 结论、建议与展望 16

5.1 结论与建议 16

5.1.1 结论 16

5.1.2 建议 16

5.2 展望 17

参考文献 18

致 谢 19

第1章 绪论

1.1 选题背景

改革开放后,我国经济发展迅速,目前,我国已经超过日本成为第二大经济体。2018年,我国国内生产总值为90.03万亿元,相较于2017年增长了6.6%。但是,随着经济增长,我国城乡收入差距显而易见,2018年,我国农村居民的人均纯收入和城镇居民的人均可支配收入分别为14617元和39251元,城乡收入比达到2.685,从图2-1可以看出,虽说近些年来我国城乡居民收入差距在逐渐缩小,但幅度不大,仍维持在2.5以上。而美国城乡居民收入比从二十世纪到目前为止一直低于2,并逐渐趋于1。

图1-1 我国城乡收入比

数据来源:国家统计局。

大量的研究表明,金融发展对调节收入差距有重要的作用,但是作为金融体系组成部分,保险业对收入差距调节效应的研究却极少被提及,那么保险业的发展是否会对收入分配产生影响?

近年来,我国保险业正在蓬勃发展,逐渐成为国民经济的主要组成部分,为我国的经济增长做出了重要贡献。由库兹涅茨曲线可以知道收入差距会随着经济发展而变化。因此本文认为保险业对收入差距有一定的调节作用。

目前城乡发展不平衡仍是我国现下经济发展的一大难题。因此,研究保险业对城乡收入差距的影响具有很大的现实意义,能够为我国缩小城乡差距提供建设性的意见,促进我国经济持续均衡地增长。

1.2 文献综述

目前,学术界关于金融发展对收入差距的影响尚未得到一致的定论。

Greenwood和Jeremy(1990)认为金融发展促进了经济增长,且与收入差距呈倒U型关系[1]。Wang Chen和 Takuji Kinkyo(2016)经过研究发现在长期中金融发展将减少收入不平等,而短期内金融发展会增加收入不平等[2]。Jauch S 和 Watzka S(2016)通过对1960-2008年间多达138个发达国家和发展中国家的数据集进行分析,发现金融发展会促进收入的不平等[3]。而Samuel Moon Jung和Chu-Ping C. Vijverberg(2019)利用1998 - 2014年的省级数据,通过空间依赖建模技术,评估了中国金融发展对收入不平等的影响,研究表明金融发展有利于缓解了中国的收入不平等[4]。

邓光耀(2017)在探讨金融发展对城乡收入差距的调节效应时,进行了空间面板数据静态和动态回归模型的构建,回归结果也表明金融发展在中国与城乡收入差距呈倒U型曲线的关系[5]。于平和盖凯程(2017)通过构建面板门槛模型来分析金融发展与城乡收入不平等之间的关系,发现金融发展可以通过门槛效应来影响城乡收入差距,其中金融发展的效率和规模分别存在单门槛效应和双门槛效应,提升金融发展的效率有利于改善我国城乡收入的不平等,而金融发展规模的扩大反而会促进城乡收入不平等的拉大[6]。景楠和王彤(2015)运用系统广义矩估计方法检验二者之间的关系,认为金融业发展规模的扩大导致了我国城乡收入差距的增大,但提升金融业的发展效率会促进我国城乡收入差距的缩小[7]。李超,商玉萍(2016)基于动、静态省际面板数据模型的回归结果,认为我国的经济增长水平、教育发展程度、金融发展程度、对外开放水平以及政府的财政调控水平等因素都会对我国的城乡收入差距有一定的影响[8]。马绰欣和田茂再(2017)基于面板数据的聚类分析建立了面板分位回归模型,以此来分析不同地区的金融发展对城乡收入差距的动态影响机制,研究表明金融发展在我国大部分省份会使城乡收入差距的扩大加剧,但是随着城乡收入不平等的减小该效应也会减弱[9]。张立军(2007)认为金融发展可以通过降低贫困效应、门槛效应以及地区非均衡效应等三个方面来影响城乡收入差距,其中金融发展的门槛效应和地区非均衡效应会使得我国城乡收入差距进一步扩大,金融发展的降低贫困效应有利于我国城乡收入差距水平的减小。就我国目前的金融发展状况而言,城乡收入差距会受金融发展的影响而扩大[10]。

当前虽有大量关于金融发展对收入差距的影响机制的研究,却鲜有关于保险对收入差距的调节效应的探索分析。

粟芳(2004)只是分析了收入差距对保险市场发展的单方面的影响[11]。陈华和孙忠琦(2017)基于省际面板数据的系统广义矩估计方法进行实证研究,结果显示保险市场的发展对收入不平等的降低有积极的作用[12]。吴立力(2018)通过建立动态GMM面板模型和空间Durbin模型进行回归分析,结果表明保险市场集聚会促使城乡收入差距扩大,尤其是在西部地区[13]。周宏文和陈晓枫(2014)运用VAR模型对保险市场发展与城乡收入不平等之间的动态关系进行实证分析,认为保险深度的加大,即保险市场规模的扩大会使得城乡收入差距进一步扩大,而保险密度的提高,即提高保险的普及程度有助于城乡收入差距的减小[14]。薄滂沱和邵全权(2015)通过保险发展效应、竞争效应以及非均衡效应三方面来分析保险业对城乡收入差距的影响机制,其通过相对保险深度来划分保险相对较发达地区与相对不发达地区,回归分析发现:在保险业相对较发达的地区,保险业的发展能够有效地缩小城乡收入不平等;而在保险业相对不发达的地区,保险业的发展会导致城乡收入不平等的进一步扩大。而保险市场的竞争加大使得城乡收入不平等得到了缓解[15]。

借鉴上述学者的研究成果,本文认为保险业将从保险的门槛效应、保险的保障效应、保险的发展不均衡效应以及保险的市场竞争效应四个方面来影响城乡收入差距,并将采用一部系统GMM进行实证分析。

1.3 研究思路

本文研究的是保险业对收入差距的调节效应,先从我国城乡收入差距问题出发引出主题,然后结合保险业的发展现状,分析保险业对城乡收入差距的调节机制,再运用stata15来实证保险业对城乡收入差距的影响,最后进行总结并给出相关建议。

由此,本文分为五部分来阐述,具体安排如下:

第 1 章,绪论。首先论述了本文的选题背景与研究意义,然后进行文献综述,主要介绍国内外学者的研究成果与研究结论以及相关理论的发展现状,最后阐述本文的研究思路。

第 2 章,阐述保险业的现状。主要从保险业的保费增速及其总体水平、保险业的地区发展不平衡以及保险业的市场格局和竞争程度等三方面来论述。

第 3 章,介绍保险业对城乡收入差距的影响机制。主要从保险的门槛效应、保险的保障效应、保险的发展不平衡效应以及保险的竞争效应等方面进行分析保险业对城乡收入差距的调节机制。

第 4 章,实证分析。以城乡收入比为因变量,保险密度、保险深度和保险市场集中度为自变量,选取教育经费、地区生产总值(GDP)作为控制变量,将保险分为财产保险和人身保险,选用 STATA15.0 计量软件对 30个地区 2002-2016年的面板数据先进行单位根检验和协整检验,然后再对动态面板模型进行混合回归、固定效应回归以及系统GMM回归,并比较分析,最后以系统GMM的回归结果为依据,得出关于保险业对城乡收入差距的影响的结论。

第 5 章,对文章进行总结,并结合我国保险业的发展的实际情况,提出相应的政策建议。最后指出本文在指标选取及研究中存在的问题,并提出对今后相关论题研究的展望。

第2章 保险业的现状

改革开放四十多年来,随着经济的发展,我国国民生活水平日渐提高,总体保险意识普遍提升,对于保险产品的需求日益增长且更加多元化,因此,我国保险业也逐渐发展起来。我国保险业的现状可以从以下三方面来论述。

2.1 保费增速快但总体水平有待提高

2018年,我国保险业的原保险保费收入约为3.8万亿元,比上年增长了3.92%,虽然相较于2017年,增速有所减缓。但从图2-2我国1998年到2018年的原保险保费收入情况来看,近些年我国保费收入的增速相对来说还是很快的。

图2‑1 我国1998年到2018年的原保险保费收入情况

数据来源:各年《中国保险年鉴》。

在保险市场中,财产保险业务约有1.08万亿元的原保险保费收入,比上一年增加了9.51%,其中,有572.65亿元为农业保险的原保险保费收入,与上一年相比增加了将近二十个点;从中可以看出,虽然农业保险的保费收入在财产保险总的保费收入中占比不高,但总体增速还可以。这说明我国的农业保险正在逐步普及和发展。

人身保险业务约有2.63万亿元的原保险保费收入,只比上一年增长了0.86%。大部分(2.07万亿元)为寿险业务原保费收入,比上一年减少了3.41%;其余, 544.13亿元为健康险业务原保费收入, 1075.55亿元为意外险业务原保费收入,二者都相比去年增加了二十个点左右。与财产保险相比较,我国人身保险发展比较快,虽然部分业务有较大的增长,但目前总体增速相对来说比较慢,说明人身保险的发展可能到了一个瓶颈期。

但就目前而言,我国保险业的发展程度还远远比不上发达国家,甚至低于全球平均水平,具体可以从保险深度和保险密度两方面来说明。

从保险深度来看,2017年全球的保险深度为6.13,中国内地仅为4.57,而美国已达到7.3;从保险密度来看,同年全球的保险密度(即人均保费)为660美元/人,中国内地只有384美元/人,而一些发达国家都已经超过了3000美元/人。这说明,相对于发达国家,我国保险业的发展水平仍有待提升,目前我国保险业在国民经济中的地位未能充分体现其对国民经济的推动作用,且我国保险的覆盖程度也不够广,人均保费水平整体来说比较低。

2.2 地区发展不平衡

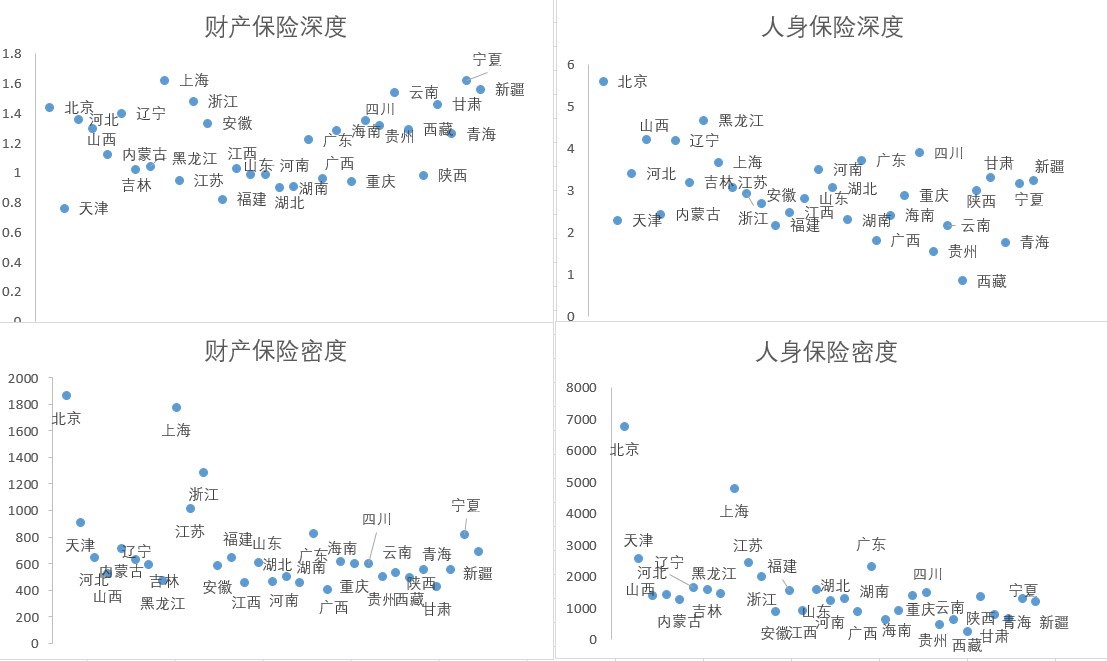

除此之外,中国的保险业还存在着地区发展不平衡的问题。如图2-2所示,以2017年为例,各点并不是均匀落在一条水平线上或其附近,我国各地区的财产保险和人身保险的发展水平参差不齐,有些地区的保险业已经发展到一个比较高的水平,比如北京,2017年,其保险密度高达9087.79元/人,保险深度已经达到7.04,基本上可以匹及发达国家了,其经营财产保险业务和人身保险业务的公司分别有55家和61家,市场基本已经接近饱和 ;而有些地区的保险业才刚刚起步,比如西藏,其在2017年保险密度只有831.16元/人,保险深度也只有2.14,经营财产保险业务和人身保险业务的公司也分别只有7家和3家,险种可能还不够齐全,相关保险服务也还不是很到位。这充分说明了我国保险业在地区上发展极度不均衡。

除此之外,中国的保险业还存在着地区发展不平衡的问题。如图2-2所示,以2017年为例,各点并不是均匀落在一条水平线上或其附近,我国各地区的财产保险和人身保险的发展水平参差不齐,有些地区的保险业已经发展到一个比较高的水平,比如北京,2017年,其保险密度高达9087.79元/人,保险深度已经达到7.04,基本上可以匹及发达国家了,其经营财产保险业务和人身保险业务的公司分别有55家和61家,市场基本已经接近饱和 ;而有些地区的保险业才刚刚起步,比如西藏,其在2017年保险密度只有831.16元/人,保险深度也只有2.14,经营财产保险业务和人身保险业务的公司也分别只有7家和3家,险种可能还不够齐全,相关保险服务也还不是很到位。这充分说明了我国保险业在地区上发展极度不均衡。

图2-2 2017年我国财产保险和人身保险各自的保险深度和保险密度情况

数据来源:《2017年中国保险年鉴》。

2.3 市场格局逐渐稳定但竞争加大

据统计,目前我国保险市场上有多达236家保险机构,其中,经营财险业务和人身保险业务的公司分别有87家和96家。

从财产保险的市场格局来看,人保、平安、太保这三巨头仍有明显的竞争优势,2018年其市场份额分别为33%、21%和10%;从人身保险的市场格局来看,近年的人身保险市场份额排名三家固定为国寿、平安、太保,2018年其市场份额分别为20.4%、17%和7.7%。

当前,我国的中小型保险公司大都面临着保险产品竞争力不足、销售渠道主要依赖第三方、内部治理结构还不太稳定、股东长期投入不足等问题,获利空间一直受到挤压。而寡头保险公司有自己的地位优势,在转型升级过程中会占得先机,从而显现出“马太效应”。因此我国保险市场格局是逐渐趋于稳定的。

但我国保险业的竞争是却是日益激烈的。一方面,近年来,基于互联网的中介平台、互联网保险公司、金融科技公司、外资保险公司以及BAT(百度、阿里巴巴、腾讯)等互联网巨头企业纷纷进军保险行业抢夺保险市场份额;另一方面,群众的保险需求逐渐向个性化、多样化发展,所以市场主体在产品方面的竞争日趋激烈,而且为了获取更多的保单,占据更大的市场份额,保险公司之间也会在保险价格和质量上进行竞争。

总体来说,随着保险业的发展,市场格局会逐渐趋于稳定,但保险公司之间的竞争是日趋激烈的。

第3章 保险业影响收入差距的机制分析

借鉴相关学者的研究成果,结合我国保险业的发展现状,本文将保险业对城乡收入差距的影响机制划分为保险的门槛效应、保险的保障效应、保险的发展不均衡效应以及保险的市场竞争效应。

3.1 保险的门槛效应

保险发展的门槛效应是指由于保险公司的趋利性,所设计的保险产品主要针对高收入者,低收入者大多买不起或者不愿意购买保险,也就享受不到保险的保障作用,而高收入者为了预防会使自己的财产大幅减少的意外,大多会选择购买保险来分散风险,从而产生了保险发展的门槛效应。由于门槛效应的存在,高收入者会得到比低收入者更多的保障,收入的波动性会比较小,而低收入者则容易因为意外事件而使收入大幅减少,比如说患重病,高收入者由于买了重疾保险自己不用承担多少费用,而低收入者会因此花费巨大的费用使得收入减少,从而进一步扩大了收入差距。如果把城市居民近似为高低收入者,把农村居民近似为低收入者,那么,保险发展将通过门槛效应机制影响城乡收入差距。

3.2 保险的保障效应

保险发展的保障效应是由财产保险的补偿功能和人身保险的给付功能所决定的。财产保险的补偿功能能够有效地保障人们用来获取收入的资产,以免资产因为意外受到大量损失,使得收入水平降低。比如财产保险中的农业保险就能有效地补偿农产品因自然灾害或意外事故或疫病等遭受的损失,保障农民的收入水平不轻易受到影响,从而达到缩小城乡收入差距的目的。人身保险是社会救济与社会保险的补充,对收入的再分配也有着重要的作用,即用所有被保人的保费部分给付给身体受到伤害的投保人。人身保险能够保障人力资本,而不同的人力资本会带来不同的收入水平,所以人身保险实际上是对人力资本的另一种投资,从而保障国民的收入水平,抑制收入差距的扩大。保险的保障效应其实就是一种财富与风险的再分配机制,使得保险资金能够在城乡之间进行公平、有效地分配,因此保险的保障效应能缓解城乡收入差距。

3.3 保险的发展不均衡效应

所谓保险的发展不均衡效应是指由于社会总体的保险资源有限,所以保险资源在中国各地区以及城乡之间配置不能达到相对均衡,也就是说保险发展的不均衡效应可以分为城乡非均衡发展效应和地区非均衡发展效应。目前我国各地区保险业的发展处于不同的阶段,有些地区保险业还处于刚起步的阶段(比如宁夏),而有些地区保险业的发展已经较为成熟了(比如北京)。在保险业的发展初期,保险公司一般都是在城市地区成立并开展业务,随着保险业的发展,其在农村地区也只是提供较为基本的保险险种和保险服务,很少像银行那样在农村地区设立网点进行营业,因此,相对于城镇,农村的保险资源相对较少。虽然随着互联网保险的发展,人们可以很方便地在网上购买保险产品,但目前互联网保险的发展还不是非常成熟,仍存在很多问题,因此不能有效地缓解保险的不平衡发展。而保险的发展不平衡会导致城镇居民和农村居民享受到不同的保障程度,从而会导致城乡收入差距的扩大。

3.4 保险的市场竞争效应

保险的市场结构,即保险的竞争或垄断程度也会影响城乡收入差距。竞争较强的保险市场可以通过“无形的手”更好地配置资源。当市场竞争压力大时,市场主体—保险公司想要占据更大的市场份额,会设计出更多适合消费者的保险产品,使保险产品更多样化,从而满足消费者的多元化需求,在确保能够获得一定利润下,保险公司还会适当降低价格,使得低收入者也能够买得起保险,享受到相应的保障,从而降低了收入差距。同时,由于保险市场的竞争激烈,城市的盈利空间会受到挤压,保险公司要想在市场上占据优势,除了进行保险产品的创新以及进行价格竞争之外,还会进一步开发农村市场,研究适合农村居民的保险产品,将产品的目标人群锁定为农村居民,使得农村居民能够得到更多的保障,从而降低了城乡收入差距。