房地产价格的稳定对系统性金融风险的影响毕业论文

2020-02-19 17:00:46

摘 要

房地产价格稳定对于系统性金融风险有着重要影响,不稳定乃至剧烈波动的状态会催生出大范围、多层次的金融危机,严重阻碍经济的持续发展。我国自1998年房地产市场化改革以来,房地产价格持续走高,已经具备了一些形成泡沫的诱因,故而对于房地产价格稳定影响系统性金融风险的相关研究尤为必要。本文首先对研究背景、意义以及研究方法进行了阐述,并梳理了本文所涉及的相关理论基础,在此基础上,本文展开了对房地产价格稳定影响系统性金融风险的传导机制进行了探析,随后我们以日本房地产泡沫危机和美国次贷危机为实例进行分析,探究了房地产价格不稳定所造成的剧烈影响,与此同时对我国房地产金融风险进行分析。在前述分析之上,我们针对维护房地产价格稳定,发挥出房地产价格稳定防范和化解系统性金融风险的作用,提出了三个层面的策略建议,以期裨益于我国房地产价格的稳定发展,乃至房地产市场的长足发展。

关键词:房地产价格;系统性金融风险;稳定;传导机制

Abstract

The stability of real estate prices has an important impact on systemic financial risks. The unstable and even fluctuating state will lead to a large-scale and multi-level financial crisis, which will seriously hinder the sustainable development of the economy. Since the reform of the real estate market in China in 1998, real estate prices have continued to rise, and some incentives have been established to form a bubble. Therefore, it is particularly necessary to study the impact of real estate price stability on systemic financial risks. This paper first expounds the research background, significance and research methods, and combs the relevant theoretical basis of this paper. On this basis, this paper explores the transmission mechanism of the systemic financial risk affecting real estate price stability, and then Taking the Japanese real estate bubble crisis and the US subprime mortgage crisis as examples, we explored the dramatic impact of real estate price instability, and at the same time analyzed the real estate financial risks in China. On the basis of the above analysis, we have proposed three levels of strategic recommendations for maintaining the stability of real estate prices, exerting the role of real estate price stability prevention and mitigating systemic financial risks, in order to benefit from the stable development of real estate prices in China, and even the real estate market. Great development.

Key Words:Real Estate Price;Systematic Financial Risk;Stability;Transmission Mechanism

目录

摘 要 I

Abstract II

第1章 绪论 1

1.1 选题背景与意义 1

1.1.1 选题背景 1

1.1.2 研究意义 2

1.2 国内外研究现状 2

1.2.1 国外研究现状 2

1.2.2 国内研究现状 3

1.3 研究内容与方法 4

第2章 相关理论基础 5

2.1 房地产价格 5

2.1.1 房地产价格内涵及特征 5

2.1.2 房地产价格影响因素 5

2.2 系统性金融风险 5

2.2.1 系统性金融风险内涵及特征 5

2.2.2 系统性金融风险影响因素 6

2.2.3 系统性金融风险额具体表现 6

第3章 房地产价格稳定对系统性金融风险影响分析 8

3.1 财富效应传导机制 8

3.2 信贷传导机制 8

3.3 住房抵押贷款证券化传导机制 9

第4章 房地产金融风险实例分析 11

4.1 日本房地产泡沫 11

4.1.1 日本房地产泡沫概述 11

4.1.2 日本房地产泡沫启示 12

4.2 美国次贷危机 12

4.2.1 次贷危机概述 12

4.2.2 次贷危机启示 13

4.3 我国房地产金融风险分析 14

4.3.1 房地产开发主体风险 14

4.3.2 住房抵押贷款的家庭风险 14

4.3.3 住房抵押贷款的银行风险 14

第5章 房地产价格稳定与系统性金融风险防范 15

5.1 政府调控房地产价格实践 15

5.2 策略建议 15

5.2.1 监管层面 15

5.2.2 房地产价格稳定层面 16

5.2.3 金融机构层面 16

第6章 总结与展望 17

6.1 研究结论 17

6.2 研究展望 17

参考文献 17

致 谢 19

- 绪论

- 选题背景与意义

- 选题背景

- 选题背景与意义

自1998年我国住房市场化改革正式确立以来,房地产市场迎来了持续至今的蓬勃发展,此外,政府大力推进城镇化建设,持续刺激着日益高涨的房地产需求,当前,房地产行业已经成为我国国民经济中的重要组成部分,在国民经济中所占的比重也日益增加。与此同时,改革开放进程的不断深入带来我国国民收入的显著提升,在温饱问题得到解决后,家庭财富的增加也催生了大量的投资需求,然而我国金融市场发展尚不如西方发达市场,多元化的投资方式和投资渠道建设尚不全面,房地产投资逐步成为家庭投资方式的主流。在此背景下,我国房地产市场迅猛发展,房地产价格持续飙升,且价格逐渐超越居民购买能力,导致房产的基本功能——满足住宅需求,持续削弱,房地产价格呈现出一种“非理性繁荣”局面。

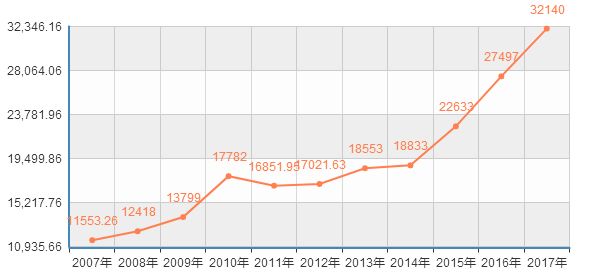

如图1-1所示,以北京的房价(商品住宅成交均价)变动为例,根据国家统计局数据显示,2000年北京均价为4919元/平方米,到2017年这一数据达到惊人的32140元/平方米,涨幅达到553.38%。二三线城市涨幅虽未及北京等大城市的幅度,却也有着较大幅度的增长,房地产行业在我国国民经济中的地位可见一斑。房价的持续攀升伴随着不断积压的潜在风险,政府出台了一系列调控政策,却收效甚微,我国的房产供求关系失衡,房价高于其内在价值,行业泡沫问题显著。

图1-1 2007-2017北京市住宅商品房平均销售价格

房地产价格稳定与否与系统性金融风险息息相关。这首先是由房地产开发商资金的特殊性决定的,地产开发是一个巨大投入的行业,需要大量资金维持企业和项目的运转,故而地产企业多与商业银行存在大量信贷活动。再者,高房价与住宅“刚需”特性决定了居民多采用“按揭”方式买房,银行抵押贷款大幅增加。故而商业银行成为了房地产市场供求双方的主要资金来源,由此所承担的市场波动风险也骤增,银行作为金融体系的核心,其风险的暴露将对整个金融体系产生剧烈动荡。有基于此,本文以房地产价格稳定为分析视角,结合诸影响因素,分析价格稳定对于规避系统性金融风险的影响,具有十分重要的意义。

- 研究意义

就理论意义方面。对系统性金融风险的理论研究,多集中在资产价格波动方面,并未对资产价格波动的类型进行细化,如将房地产价格波动剥离出来,深入研究其价格稳定对于系统性金融风险的影响,本文理论意义即在于此。就现实意义方面。历史上的数次影响较大的金融危机,大多与房地产价格波动密切相关,由房地产市场价格泡沫破裂所引致的银行风险往往成为系统性金融风险的导火索。我国房地产市场存在“非理性繁荣”,价格泡沫逐渐滋长,银行业与房地产市场联系紧密,作为资金的供给者,风险也在逐步加剧。故而,分析房地产价格稳定与系统性金融风险的内在联系,尤为重要,本文对该联系的探析,具有一定实践意义。

- 国内外研究现状

- 国外研究现状

- 国内外研究现状

国外研究现状的分析我们具体分为两部分内容,首先是房地产价格及其市场方面。Kiyotaki,Nobuhiroamp;JohnMoore的研究集中在房地产价格的影响因素以及市场泡沫方面,认为,房产抵押价值对借款能力有重大影响,房地产价格上升将催使新的信贷资金流入市场,再次抬升房地产价格。Allen F和Gale D的研究侧重于房地产价格对银行等传统金融信贷机构系统性风险的影响,指出,投资者的借款资金使用不同于自有资金,并不对资金承担全部责任,故而其投资行为将不可避免得显示出风险偏好的特性。Pezzuto提出,以获取短期利益为目标的信贷扩张(包括利率的降低、杠杆率限制的放宽),把2007年之前的房地产泡沫堆积到巨大规模,随后的泡沫破灭催生了大量个贷违约,将影响及损失波及到各类金融机构、资本市场,最终对宏观经济造成了巨大损失。

其次是系统性金融风险方面的研究。对系统性金融风险的界定,Kaufman以及Scott认为系统性金融风险是指金融体系整体性崩盘的可能性或概率,亦即彼此相关联的金融机构同时破产,证券价格骤降。Reinhar C M和Rogoff K研究的关注重点在系统性金融风险的触发事件上,指出资产价格泡沫破裂是系统性金融风险的直接诱因,并以几次重大危机事件的分析进行了佐证。Fender和MeGuire对系统性金融风险的研究侧重于其测度方面,提出了离散基础和网络监测法,研究强调,跨国性的银行在世界各地都设立了分支机构以及大量营业部,若对银行资产负债风险进行集团高度的分析,会造成对个别机构层面的风险敞口忽视,故而二者进一步提出应当实现基于地方机构层面的网络化风险评估机制。

- 国内研究现状

国内研究现状的分析我们也分为两部分。首先是房地产价格及其市场方面。王子明研究指出,泡沫产生于建立在经济基础之上的价格发生平移的阶段,且此类平移缺乏稳定性。丰雷,朱勇,谢经荣研究我国房地产泡沫的角度从典型案例入手,通过回归分析等方式分析得出,我国房地产泡沫的助推因素有,过量土地投机、政策调整实效、公权力介入以及法制建设不完善。何孝星和于宏凯指出,一二级市场机制不健全、地方财政收入对房地产行业依赖性过强、银行等金融机构在房地产行业的信贷扩张、我国金融自由化趋势愈加明显等是催生房价泡沫的关键因素。王佳秋和高丽丽构建了房地产泡沫因素影响模型,通过实证分析将土地价格、房价抬升、房产投资以及房屋空置率等因素统筹考量,得出了土地价格以及房屋空置率影响最为显著的结论。

其次是金融系统性风险方面的国内研究。王叙果和蔡则祥明确了我国系统性金融风险的存在,并进一步从方向和内容诠释了这种风险,指出,该风险来自国内且多由间接融资引致。李麟和索彦峰的研究重点分析了经济波动与银行信贷所产生的不良贷款二者的关系,并指出,二者呈反向变动,且随着信贷周期影响愈加明显。李妍指出,2008年全球性金融危机之后,系统性金融风险产生了新变化,主要是市场间趋同性增加、且市场扩张速度加快、金融体系制度安排呈顺周期性、金融杠杆率进一步提升,据此提出,要对金融市场加强审慎监管。谭政勋和王聪认为影响我国系统性金融风险的因素有:房地产价格波动、银行资本和信贷资金紧缩以及宏观经济波动情况,金融系统的周期性引起的风险经过银行反馈机制放大形成我国现行金融风险;谭政勋和王聪进一步指出,房地产价格的变动要纳入到货币政策决策考量体系中,确保经济的平稳运行和政策的连续性,若能在房地产价格历史信息与当前数据的分析中把握规律,便可有效抑制经济过度波动。

- 研究内容与方法

本文首先对选题背景展开了分析,并诠释了相关研究意义。随后对本文主旨所涉及到的诸如房地产价格、系统性风险等方面理论基础进行了探析,在此基础上,细致分析了房地产价格稳定对系统性金融风险的影响,重点研究了价格影响风险的传导机制。再者,我们以实例方式分析比较了各国房地产金融风险,最后,我们给出了基于前述分析,旨在促进房地产价格稳定与防范化解系统性金融风险的相关策略建议。

研究方法我们主要采用了以下三种:

(1)文献综述法:所谓文献综述法,就是基于所要写作的论文对相关文献进行搜集、甄别与整理。文献综述法既是一种传统的科学研究方法,也是一种极具创新性的科学研究方法。本文对该法的运用如下,通过查阅国内外关于民营企业盈余管理的文献资料,汇总相关数据和信息,为全文的分析奠定理论基础。

(2)总结归纳法:归纳总结法又被称作归纳逻辑法与归纳推理法,这种方法主要是对单个知识进行分析的基础上,归纳出具有一般性的知识原理,同时这种方法也是对已知情况进行分析,推理出可能为真理的研究结论。在文章写作中主要使用该方法是对经过以上方法所获取的资料、信息给予了归纳总结

(3)比较分析法。选取世界上房地产市场较为发达国家,如美国、日本,对其房地产金融风险方面出现过的重大问题进行分析,深化了对我国房地产价格与金融系统性风险相关研究。

- 相关理论基础

2.1 房地产价格

2.1.1 房地产价格内涵及特征

房地产是一种特殊形式的商品,它不仅具备大部分商品所呈现的实物形态,还具备相关法定权利,是实物和权利的综合体。房地产价格是指建筑物及其所占用土地的价格,简而言之:土地价格 建筑物价格。房地产价格不同于一般商品价格,呈现出一系列不同特征。首先是房地产价格的区域性。房地产不存在广泛的全国性市场,局部区域性是该市场的常态,房价虽受全国市场行情的影响,但主要决定于所在地供求情况、发展程度。所处地区越发达、基础设施越完善亦或是诸如教育资源等充沛,该地区房价则越高。

其次是房地产价格的权益性。如前所述,房地产具备相应法定权利,故而其价格也呈现出权益性,房地产不可移动,无法像其他商品一样自由转移,故而其交易的本质是法定权利的变更,房地产价格的实质则是权利价格。再次是房地产价格表现形式的多样性。房地产价值有别于一般商品,且其超耐用品属性决定了基于房地产的交易方式也多种多样,具体涵盖房地产买卖、租赁、抵押、典当、作价入股等,对应房地产价格类型则为售价、租赁价、抵押价、典当价等。最后是房地产价格的买方市场性。购房需求对房地产价格的影响较大。

2.1.2 房地产价格影响因素

房地产价格受到一系列因素的综合影响,本文依据各因素性质将其分为以下几类:一是房地产市场因素,影响价格决定的根本因素仍在于供求状况,供大于求时,房地产价格下降,反之上升,最终趋于市场出清状态,当然,这是理论上的结果。二是地理位置因素,房地产是固定的,其所处的地理位置会极大影响房地产价格,及时是同一区域的房价,也会因距市中心位置、交通便利与否、周边环境、教学资源等因素呈现出不同。三是行政与政治因素,该因素作用于房地产价格具有突变型,会在短时期内给予房地产价格巨大的影响。四是心理预期因素,对房地产市场发展的预期会影响到房地产价格,尤其是当前我国房地产投资属性显著增强,国民对房地产市场上涨预期强烈,推动了房价上涨。

2.2 系统性金融风险

2.2.1 系统性金融风险内涵及特征

系统性金融风险是指由于外部因素冲击或内部因素引致所导致的整个金融市场系统的剧烈震荡、全方位瘫痪、出现重大危机的可能性。系统性金融风险爆发时,波及面极广,单个金融机构无力抗衡,且这种风险无法由特定策略组合加以消除,故而又被称作不可分散风险。系统性金融风险催生的根源在于,当今时代金融混业趋势增强,市场高度同质化,不同机构、不同细化市场之间相互交叉,彼此之间的联系也更加复杂。对系统性金融风险的界定研究,按其重点可以分为三部分内容,其一是以银行为分析核心;其二是以金融市场为分析核心;其三是将结合前述二者统筹分析。本文对系统性金融风险的分析与房地产市场紧密相连,故而本文所采取的的系统性金融风险界定以银行系统为核心。

系统性金融风险不同于一般金融风险,存在着一些不同特点。首先是其内生性和外部性,内生性体现为,各类型金融机构在运营过程中所造成的诸如流动性风险、操作风险、违约风险等会集聚起来,并进一步转化。外部性体现在金融系统的整体性逐步加强,对少数金融机构的重大冲击会迅速蔓延到整个系统之中,进而引致金融危机。其次是其广泛性和传染性,广泛性体现在系统性金融风险能够通过机制传导辐射到金融系统各领域,突破行业、区域、国别限制,任何个体都无法避免其影响。传染性体现在世界经济存在高度相互依存性、行业之间存在密切相关性、金融机构与国民家庭之间存在深度融合性,任意体系中的节点受到冲击,传染性就会将风险扩散。

2.2.2 系统性金融风险影响因素

对系统性金融风险产生影响的因素包括金融脆弱性、流动性以及资产价格泡沫等三方面的内容。首先是金融脆弱性,脆弱性体现在市场与体系两个层面,就金融市场脆弱性而言,金融市场的高度竞争特性会导致信息不对称以及道德风险,危机市场稳定;就金融体系脆弱性而言,杠杆率过高、公权寻租、信用违约等都是体系脆弱性的表现。其次是流动性,金融全球化已经成为大势所趋,资本在全球流动的范围扩大、效率不断提升,资本的高效流动能够实现资源合理配置的同时也带来了潜在风险,外资中的投机客易造成国内资本市场的非理性上涨,引起国内资本市场的动荡。最后是资产价格泡沫,当前的金融市场与实体经济发展的联系日益弱化,金融脱媒化趋势愈发明显,资产价格偏离其内在价值的波动会催生资产价格泡沫,让其价格决定朝着失控方向发展。

2.2.3 系统性金融风险额具体表现