Fama-French三因素模型在中国A股市场的适用性研究毕业论文

2020-02-22 20:38:28

摘 要

近几年来,中国的证券业迅速发展,在这样的背景下,学术界和股票投资者对股票收益率的影响因素和评价方法给予了极大的关注。究其原因,股票如何估值以及估值是否合理直接与投资者的切身利益息息相关。随着证券市场的发展,资产定价理论也日益完善。Fama和French于1993年提出三因素模型,认为市值和账面市值也是影响股票收益率的重要因素并且该理论在多个国家的证券市场上得到了验证。由于中国的股票市场发展时间较短,发展模式和各种制度也和西方股票市场有所不同,所以本文选取2016年4月到2018年3月的A股市场股票作为研究样本,通过计量回归的方法来判断Fama-French三因素模型在中国A股市场的适用性。基于Fama-French三因素模型,本文实证分析了影响中国A股市场股票收益率的风险因子。实证结果表明,Fama-French三因素模型较CPAM模型来说可以更好的解释和评价目前中国A股市场股票收益率。回归结果显示中国A股市场存在明显的规模效应,股票的收益与公司规模呈负相关关系。市场溢酬因子和市值因子几乎对所有股票(股票组合)的超额收益率都能产生显著的影响,而账面市值比效应相对偏弱,账面市值比因子只对极小部分股票的超额收益率有显著的影响。投资者们可以通过选择小规模和高账面价值比的金融资产来获得更多的收益。

关键词:CAPM模型;Fama-French三因子模型;市场因子;规模因子;账面市值比因子

Abstract

In recent years, China's securities industry has developed rapidly. Under such circumstances, the academic community and stock investors have paid great attention to the factors that influence the stock yield and evaluation methods. The reason is that the valuation of stocks and the reasonableness of valuation are directly related to the immediate interests of investors. With the development of the securities market, asset -pricing theory has also been increasingly perfected. In 1993, Fama and French proposed the three-factor model, which believed that market value and book value were also important factors affecting stock returns and that the theory was verified in the securities markets of many countries. Due to the short development time of China's stock market, the development model and various systems are also different from those of Western stock markets. Therefore, this paper selects the A-share market stocks from April 2016 to March 2018 as a research sample and adopts the measurement regression methods to determine the applicability of the Fama-French three-factor model in China's A-share market. Based on the Fama-French three-factor model, this paper empirically analyzes the risk factors affecting the stock returns of the Chinese A-share market. The empirical results show that the Fama-French three-factor model can better explain and evaluate the current stock returns of the Chinese A-share market than the CPAM model. The regression results show that there is a significant scale effect in China's A-share market, and the stock's return has a negative correlation with the company's scale. Market premium factors and market value factors can have a significant impact on the excess return rate of all stocks (stock portfolios), while the book-to-market capitalization ratio effect is relatively weak, and the book-to-market capital ratio factor has only an excess return on a very small portion of stocks. Significant influence. Investors can earn more by choosing small-scale and high book value financial assets.

Key words:CAPM model; Fama-French three-factor model; market effect; size effect; book-to-market equity effect

目 录

第1章 绪论 1

1.1 研究背景 1

1.2 研究目的及意义 1

1.3 研究方法与思路 3

第2章 文献综述 4

2.1 相关理论梳理和回顾 4

2.1.1 价值投资理论 4

2.1.2 现代投资组合理论 4

2.2 国外对CAPM模型和三因子模型的实证研究结果 4

2.3 国内对CAPM模型和三因子模型的实证研究结果 5

第3章 中国A股市场股票收益率影响因素分析 7

第4章 研究设计 8

4.1 Fama-French三因素模型 8

4.2 样本选择 8

4.3 实证验证及结果分析 9

4.3.1 计量模型的提出 9

4.3.2 回归结果及分析 9

第5章 研究结论及政策建议 15

5.1 研究结论 15

5.2 政策建议 15

5.3 研究展望 15

参考文献 17

致谢 19

第1章 绪论

1.1研究背景

证券市场是证券集中发行、买卖、流通的场所,随着经济的发展,西方很多国家如美国、日本等相继衍生出独立的股票市场。二十世纪以后,股票市场更是发展迅猛,交易场所、交易方式、法治建设等都随着经济发展不断完善。而相对于西方发达国家来说,中国的证券市场虽然起步较晚,但经过二十多年的发展,市场规模迅速扩大,各方面情况日益完善。 从最初的“老八股”市场发展到目前主板,中小板,创业板,新三板等多元结构证券市场。截至2017年底,中国股市已有3552家上市公司,其中沪市有1435家,深市(含创业板)有2117家。由此可见。股票市场的发展对一个国家的经济起着重要作用。股票市场有两个主要功能,一个是融资,一个是投资。对于上市公司而言,发行股票可以为他们迅速有效地筹集到运行资金;而对于投资者来说,股票是一种新的投资渠道,其所具有的高风险高收益的性质有足够的吸引力。投资者们为了获得资本利得会倾向于购买发展前景好的公司股票,这种大规模的购买又会导致公司股价上升,因此股票价格是影响股票市场发展的一个重要因素。

在这个过程中,尽管中国证券市场发展迅速,市场体系不断完善,但依旧存在很多问题。市场整体规模较小,新兴行业层出不穷,传统行业竞争加剧,抗风险能力偏弱;我国证券公司的盈利模式单一,行业同质化现象显著;证券公司的创新能力受限,还处于初步阶段;并且中国的投资者在证券投资方式的转变以及对证券产品的认知方面成长缓慢。部分投资者投资方式单一,投资方向传统,而且忽略基本面的质量,追逐“内幕信息”,直接以散户的方式进入证券市场,盲目跟风,羊群效应明显。这说明中国资本市场还不是很完善。也正是由于这种“不成熟性”,过去的几次金融危机使得中国投资者遭受巨大损失。

上证指数在短时间内发生暴跌,虽然中国政府为应对危机立即采取了一系列措施,但是直到今天上证指数依旧在3000点上下。资本市场的不稳定性使我国经济遭受严重打击,也让很多投资者一无所有。通过国内专家以及学者的研究均发现中国股市存在显著的规模溢价和价值溢价效应。所以在未来的发展方向上,转型、创新和国际化将成为行业发展的主基调,拓宽发展空间,提升规模化经营水平,深化资本市场的发展。

1.2研究目的及意义

在这样的背景下,学术界和股票投资者对股票收益率的影响因素和评价方法给予了极大的关注。究其原因,股票如何估值以及估值是否合理直接与投资者的切身利益息息相关。股票绩效评价理论和和模型的演变与发展在一定程度上影响了投资者的投资方向和策略以及整个资本市场的运行与发展。所以在中国资本市场的监管者看来,要想提高资本市场整体的运作效率并使其逐渐走向成熟,就必须让投资者们避免盲目跟风,在控制一定风险的前提下理性投资。而同样的对于投资者们来说实现利益最大化也是他们的最高目标,但是这个目标需要在控制风险的前提下完成。所以总的来说,理性投资对投资者来说是一个最优选择。但是理性投资并没有说起来那么容易,成为合格的理性投资者的前提条件就是必须充分认识收益和风险的关系,在高收益水平的同时控制高风险,把风险控制在适当的水平上来获得最大的收益。简而言之,投资的基本原则是风险和收益水平相匹配,将资金合理地分配到不同风险和收益水平的资产上,以分散投资的方法获得投资组合的最大利益。不过在现实不成熟的投资环境中,如何去预知和衡量不同证券产品的收益与风险,怎样合理地确定金融资产的价格水平,资产收益能否被确定的方法量化,以及投资者们是否能够通过某种投资方式来获得持续的超额收益,这是所有投资者们这么多年来一直想要解决的问题,而且在实业界和学术界也备受关注。理清收益和风险之间的关系不仅能让投资者们在选择金融产品时更加的理性,发现新的投资契机,提高资金效率,而且也可以有效地运用到金融产品的定价中去,合理确定价格水平。最重要的是通过这些研究有利于增强中国资本市场配置资源的能力,提高中国资本市场的运作效率。

资产定价一直是金融研究领域的一个重要课题,随着证券市场的迅速发展,资产定价理论也日益完善。Markowitz(1952)提出了经典证券组合理论,成为资产定价理论的重要发展基础。他创建的“均值-方差”模型赋予了风险和收益明确的数学和经济定义。以证券投资收益率的方差作为投资风险的衡量因子,获得收益的前提是承担相对应的风险。除此之外他还将投资风险划分为系统风险和非系统风险等两类。

Sharp(1964)和Lintner(1965)提出了资本资产定价模型,国内外的学者对其适用性进行了积极的研究。早期的研究结果大多发现β的值能够较好的解释股票收益率的变动,但20世纪70年代后,一些学者发现有很大一部分行股票收益率的变动不能被单个市场风险因子β所解释,所以学者们开始怀疑CPAM模型的适用性和有效性。从实践角度来看,CPAM模型过于抽象,很多假设条件在实际股票市场中难以成立,因此需要新的模型来替代CPAM模型。

著名的Fama-French三因子模型在中国的适用性先后经过许多学者的研究,但是始终不能统一结论,即有的专家认为,由于我国股市的市场结构与西方资本市场存在较大差距,在投资理念、投资群体等方面显著不同,因此三因子运用的前提不存在;又有学者通过实证研究得出结论认为在中国股票市场存在规模效应与价值溢价效应。

由于中国的股票市场发展时间较短,而且存在信息失真和披露不透明、投机跟风现象明显的问题,发展模式和各种制度也和西方股票市场有所不同,所以本文希望通过对样本股票历史收益率的实证分析,得到其较为客观的市场表现将Fama-French三因素模型和CPAM模型的历史数据进行比较分析,来判断Fama-French三因素模型是否更适合我国A股市场,以及研究三因素模型中的三个因子对股票收益率的解释力度和影响程度。这些结论也可以为国内外投资者的合理投资提供借鉴。

1.3研究方法与思路

本文首先回顾和梳理CPAM和Fama-French三因素模型的理论源起和发展,采用我国A股市场2016年1月到2018年3月期间的全样本股票月度数据(剔除ST股票以及数据缺失和错误的股票),对Fama-French三因素模型的各因子模型进行实证验证,通过实证分析结果不仅可以通过拟合度的高低来判断三因子模型在中国股市是否可以得到广泛应用,而且可以通过观察各个因子系数的正负性来分析股票收益率与规模大小、账面价值比的关系,最后基于结论提出针对性建议。

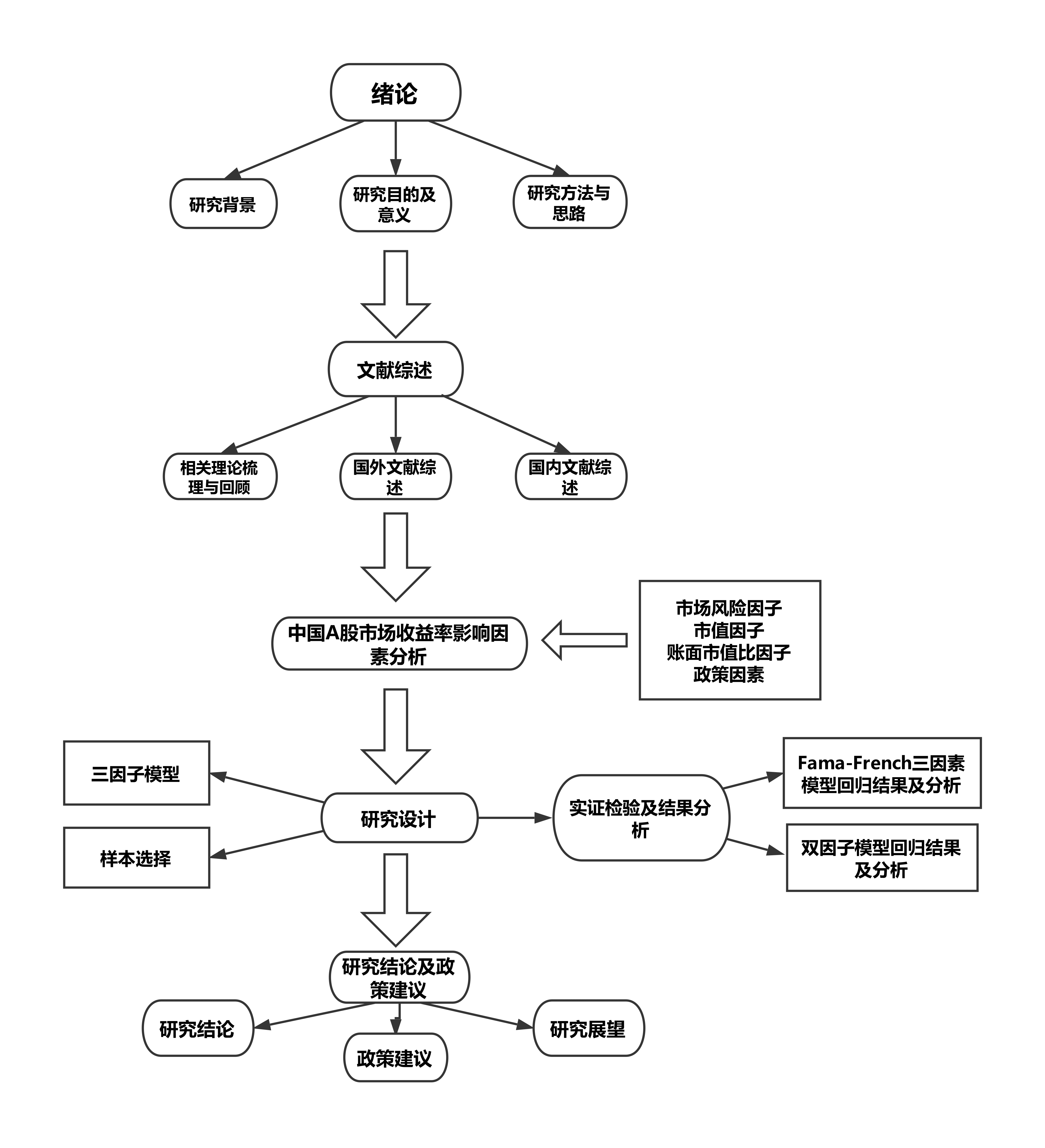

本文的技术路线图如图1.1所示:

图1.1 技术路线图

第2章 文献综述

2.1相关理论梳理和回顾

2.1.1价值投资理论

本杰明和戴维在1934年提出价值投资理论,二人认为当金融资产的市场价值低于金融资产的内在价值时可以长期持有而非在短期内出售来获取收益,价值投资理念需要投资者足够理性,追求的是长期利益而不是短期投机行为,金融资产的市场价值由于理性与非理性因素最终价值会回归其内在价值,所以追求价值被低估的股票是有利可图的。在中国股市,大部分投资者追求的是短期收益,价值投资理念在我国A股市场运用的不是很广泛,大部分是由于散户居多。

2.1.2现代投资组合理论

马科维兹于1952年提出经典证券组合理论,成为资产定价理论的重要发展基础。其后,Sharpe(1964)在CAPM理论的相关研究基础之上,做出了里程碑意义的补充,即通过假设的提出验证了最优投资组合曲线上的均值-方差关系,从而使得目前应用最为广泛的CAPM模型得到成立与验证。在Sharpe提出的模型中,对Bate值即股票系统风险的评估参数进行了确定。CAPM模型认为金融资产的收益率只是取决于系统性风险,与其他因素无关,金融资产的收益随着系统性风险的增加而提高。但是随着资本市场的迅速发展,传统的资本资产定价模型早已经不能适应如今的金融资产定价,比如规模不同但是市场风险相同的股票收益却不同,随着金融市场的不断发展,CAPM模型对于市场上出现的诸多“异象”难以做出有效合理的解释,同时,市场的系统性风险 并不是影响平均收益的唯一解释因素[13]。国内外学者做过研究,用资本资产定价模型解释股票收益率的拟合度只有不到百分之五十,如今影响股票收益的因素增加许多。上世纪七十年代之后,西方学者另辟蹊径,专注于研究资产定价理论。比如1977年,Banz提出了规模效应,他认为股票规模与收益呈现反比关系,即股票规模越小股票的收益越高;1980年,又有人提出账面价值比与股票收益密切相关,认为账面价值比与股票呈现明显的正相关;这两大理论体系的完善,促进了金融市场绩效评估理论与模型的进一步发展。Fama与French于1993提出三因素模型,引入规模效应和账面价值比效应作为市场系统风险之外的影响因素,用于对金融市场投资回报率差异的分析与解释。经过长时间的发展,Fama-French三因素模型在金融领域已经有较为广泛的应用,对金融资产的定价发挥巨大作用,直至今日仍有许多学者用Fama-French三因素模型来做实证研究。

并不是影响平均收益的唯一解释因素[13]。国内外学者做过研究,用资本资产定价模型解释股票收益率的拟合度只有不到百分之五十,如今影响股票收益的因素增加许多。上世纪七十年代之后,西方学者另辟蹊径,专注于研究资产定价理论。比如1977年,Banz提出了规模效应,他认为股票规模与收益呈现反比关系,即股票规模越小股票的收益越高;1980年,又有人提出账面价值比与股票收益密切相关,认为账面价值比与股票呈现明显的正相关;这两大理论体系的完善,促进了金融市场绩效评估理论与模型的进一步发展。Fama与French于1993提出三因素模型,引入规模效应和账面价值比效应作为市场系统风险之外的影响因素,用于对金融市场投资回报率差异的分析与解释。经过长时间的发展,Fama-French三因素模型在金融领域已经有较为广泛的应用,对金融资产的定价发挥巨大作用,直至今日仍有许多学者用Fama-French三因素模型来做实证研究。

2.2国外对CAPM模型和三因子模型的实证研究结果

早期Jensen(1969),Black,Jensen 和Scholes(1972),Blume 和 Friend(1973),Fama 和 MacBeth(1973)对CAPM模型进行了实证检验并且得出的研究结果支持模型观点[1],均认为CAPM在西方资本市场得到很好的应用价值,CAPM在资本市场投资活动中得到广泛认可,他们将不同风险的股票与收益进行对比,得出的主要结论是股票承受的市场风险越大,其所获得的超额收益也越大,即高风险高溢价。系统性风险是影响上市公司股票收益的唯一因素,投资者基于不同的风险偏好选择股票进行投资。

但Miller 和 Scholes(1972)的研究结果则显示:模型不能完整描述证券的收益率水平和结构[2],单因子市场风险并不能够完全解释股票的超额收益,并指出较低β证券具有正倾向的超额收益,较高β的证券具有负倾向的超额收益,显然该结论与CAPM模型的主要思想相违背。1993年Fama-French运用三因子模型来解释股票的超额收益,得到很好的反馈,此后的几十年间三因子模型在国外得到较大支持。Connor和Sehgal(2001)将CAPM模型和Fama-French三因子模型应用到印度股票市场上并进行比较分析,他们根据股票的市值规模和账面市值比的大小进行分组,得到不同的股票组合。结果显示Fama-French三因素模型较CPAM模型在印度股票时尚的适用性更高[3]。Drew和Veeraraghavan选取马来西亚的股票作为样本来检验Fama-French三因子模型在马来西亚资本市场上的解释力度。结果显示样本股票收益率的变动都能被三个因子所解释[4]。虽然对三因子的由来以及如何影响市场表现表示不解,但是该模型确实解释了股票的大部分收益。

2.3国内对CAPM模型和三因子模型的实证研究结果