反向保理盈利模式研究毕业论文

2020-02-15 17:39:25

摘 要

由于我国近年来实行的货币政策方针,货币数量以远超过去几十年的速度在持续增长,而市场上货币数量的急剧增长直接导致我国中小企业的融资困难。由于货币数量的急剧增长直接导致货币实际价值的贬值,为求资产保值,商业银行加紧对还款不稳定的中小企业的贷款要求,而将低成本的贷款提供给有中央政府背书的地方政府、大型国企与各房地产公司。这些情况直接导致我国中小企业的融资困难,而中小企业是我国经济发展的核心动力之一,其发展的好与坏直接影响到我国经济的发展情况,因此如何破解现有困局成了我国政府正努力的方向,如何为中小企业的融资方式寻得一条新的道路也就显得格外重要。

反向保理作为新兴的商业保理模式,由于其与传统商业保理模式的不同,现在越来越被供应链上下游企业所欢迎。在此基础上,本文基于我国经济背景,通过运用理论分析法与比较分析法,探究了反向保理业务盈利模式现有的国内外研究,通过对反向保理模式自身的定义与特点进行分析,确定其存在的意义与模式的可行性。从供应链上游的中小企业供应商与下游的核心企业零售商入手,结合商业银行保理商的现状,对其三者的盈利模式进行深入的分析,基于其特性给予对其三者各自盈利模式优化的建议。本文总结了供应商、零售商与保理商在反向保理业务中可以获取的利益,分析了其在反向保理业务中获得的盈利模式,并确定了反向保理业务对其的帮助所在,明确了其持续发展反向保理业务的意义所在。

关键词:反向保理;盈利模式;商业结构;资产证券化;中小企业

Abstract

Due to the monetary policy guidelines adopted by China in recent years, the number of currencies has continued to grow at a rate far exceeding that of several decades, and the rapid increase in the amount of money on the market has directly led to the financing difficulties of SMEs in China. Since the rapid increase in the amount of money directly leads to the depreciation of the actual value of money, in order to preserve the value of assets, commercial banks have stepped up their lending requirements for small and medium-sized enterprises with unstable repayments, while providing low-cost loans to local governments that have endorsed by the central government. Large state-owned enterprises and real estate companies. These situations directly lead to the financing difficulties of SMEs in China, and SMEs are one of the core driving forces of China's economic development. The development of good or bad directly affects the development of China's economy. Therefore, how to solve the existing dilemma has become the government of our country. In the direction of efforts, how to find a new way for the financing of SMEs is particularly important.

As an emerging commercial factoring model, reverse factoring is now more and more popular among upstream and downstream companies in the supply chain because of its different characteristics from traditional commercial factoring. On this basis, based on China's economic background, this paper explores the existing domestic and foreign research on the profitability model of reverse factoring business by using theoretical analysis method and comparative analysis method, and through the definition and characteristics of reverse factoring mode itself. Analyze and determine the significance of its existence and the feasibility of the model. Starting from the SME suppliers in the upstream of the supply chain and the downstream core enterprise retailers, combined with the current situation of commercial bank factoring, the three companies' profit models are analyzed in depth, and their respective profit models are given based on their characteristics. Optimization suggestions. This paper summarizes the benefits that suppliers, retailers and factorers can obtain in the reverse factoring business, analyzes the profit model obtained in the reverse factoring business, and determines the reverse factoring business. Where it helps, it clarifies the significance of its continued development of reverse factoring business.

Key Words:Reverse factoring;Profit model;Commercial structure;Asset Securitization;SMEs

目 录

第1章 绪论 1

1.1 研究背景 1

1.2 研究意义 6

1.2.1 理论意义 6

1.2.2 现实意义 6

1.3 文献综述 8

1.3.1 国外研究现状 8

1.3.2 国内研究现状 9

1.4 研究内容 10

1.5 研究方法 11

第2章 反向保理盈利模式相关理论 12

2.1 反向保理模式概念与参与方 12

2.1.1 反向保理模式概念 12

2.1.2 反向保理模式参与方 13

2.2 反向保理模式盈利来源 14

2.2.1 供应商盈利来源 14

2.2.2 零售商盈利来源 14

2.2.3 保理商盈利来源 15

2.3 反向保理业务盈利模式 15

2.3.1 反向保理业务盈利模式内涵 15

2.3.2 反向保理业务盈利模式构成要素 15

第3章 反向保理盈利模式研究 17

3.1 供应商盈利模式研究 17

3.2 零售商盈利模式研究 18

3.3 保理商盈利模式研究 18

第4章 研究结论、优化建议及展望 20

4.1 研究结论 20

4.2 优化建议 21

4.2.1 供应商盈利模式优化建议 21

4.2.2 零售商盈利模式优化建议 21

4.2.3 保理商盈利模式优化建议 22

4.3 研究展望 23

参考文献 25

致谢 27

第1章 绪论

反向保理,是商业保理传统模式之外的另一创新模式。传统的商业保理业务是债务人向保理商申请以将基于其与债权人订立的货物销售/服务合同所产生的应收账款转让给保理商,从而从保理商处获得融资。由于该业务可以帮助债务人缓解资金流压力,相当于在支付一定中介费用后提早收到货款,解决了很多中小企业的融资问题。然而由于传统的商业保理模式是债务人向保理商进行的申请,债权人并不需要为该项保理业务背书,一旦债权人拒绝或者延后向保理商支付货款,保理商就面临左右为难的局面。因此反向保理业务应运而生,反向保理业务是在某产业链中,核心企业即债权人为自身的供应商即债务人向保理商申请为相关货款进行保理活动。反向保理业务以核心企业的信用为背书,相比于传统的保理业务,核心企业的担保保证保理商可以收到反向保理业务所保理合同的账款,并且在一定程度上解决了我国中小企业信用低融资难的问题。

1.1 研究背景

根据数据统计,2013 年年末全国工商注册的中小企业总量超过4200 万家,占全国企业总数的99%以上;同时,中小企业也贡献了58.5%的GDP,68.3%的外贸出口额,52.2%的税收和80%的就业。

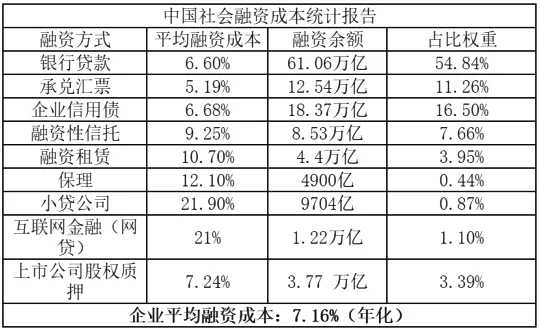

据民建中央专题调研组进行的调研,我国注册的中小企业平均寿命只有2.9年[1]。我国中小企业的平均寿命相较于外国平均寿命短暂,根据中国人民银行官网披露的数据,美国中小企业的平均寿命为8年左右,日本为12年左右。我国成立3年后的中小企业还正常营业的约占三分之一。而中小企业平均在成立4年零4个月后才第一次获得贷款,中小企业的贷款供给与需求不匹配,这是我国中小企业面临的最大问题。由于我国国有商业银行采取的信贷策略,中小企业因为其规模与信用度问题,相较之国有企业与地方政府差距颇大,因此难以从银行处获得较低利率的信贷。由于我国中小企业在近年来的经营问题上难以获得低成本融资,2018年初由清华大学经管学院中国金融研究中心牵头对中国社会融资成本进行了调查,得到的结果如表1.1所示。

表1.1 中国社会融资成本统计报告

数据来源:清华大学经管学院中国金融研究中心

从表中可以看出:如果不能从银行获得贷款,中小企业能采取的融资手段大部分融资成本都很高。在中国的税收体制与劳动保护法的要求下,中小企业的税赋压力、社保支出等都偏高。据2016年世界银行发布的关于全球企业税负情况的报告,全球190个国家和地区平均税率为40.6%,而中国总税率为68%,居于全球第12位。周克成2012年就计算表示中国的社保缴费比率高达64%[2],居于全球首位。

而中小企业的利润率由于近年来汇率变动、市场竞争等问题,也在持续下降,王晓娟以箱包生产企业为例,20世纪90年代中国箱包业利润率能达到20%,而2014-2015年箱包企业的利润率已经压缩到3%-5%[3]。

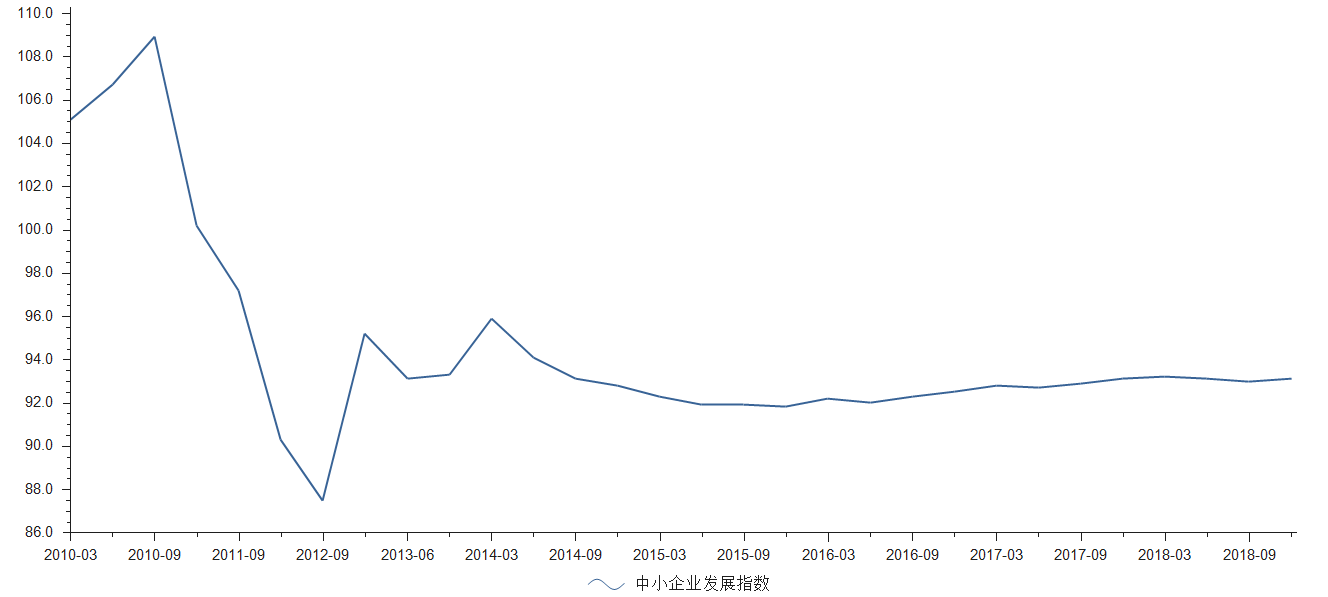

在收入和支出两方面的压力下,中国的中小企业生存压力越来越大,中小企业发展指数以100为指数的景气临界值,表明经济状况变化不大,而当指数低于100时,表示中小企业发展情况处于恶化状态。由图1.1可知,自2011年之后中国中小企业经营状况持续恶化,且经营状况不见好转,中国的中小企业面临着严峻的生存问题。

图1.1 中国中小企业发展指数

数据来源:choice数据

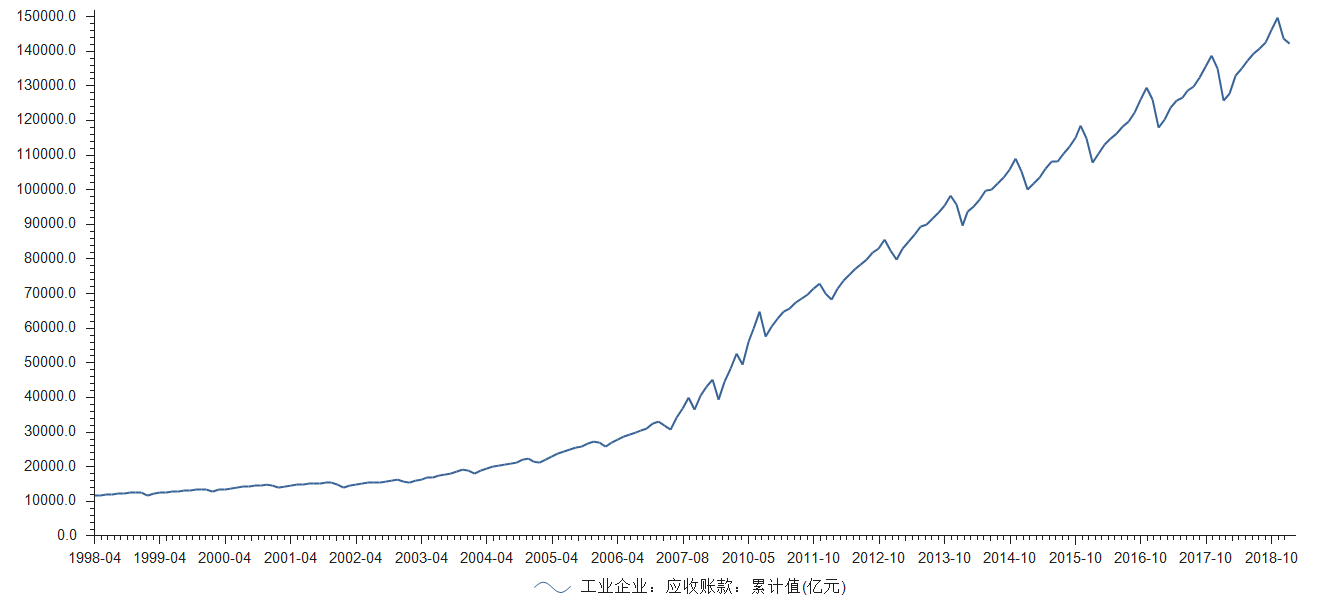

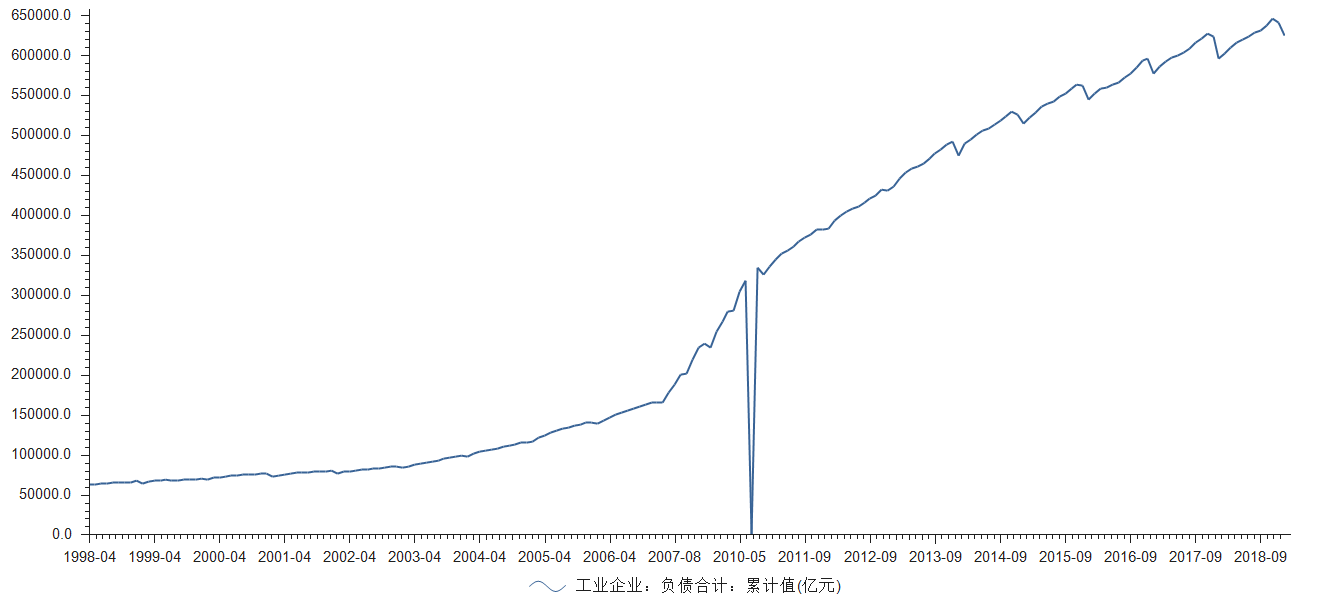

以中国工业企业为例,从图1.2与图1.3中可以看出,在2011年后,中国经济环境的恶化导致中国工业企业应收账款累计值与负债累计值骤增,即由于应收账款难以收回,企业需要进行大量借贷维持生产,负债额也随着持续增长。负债的持续增长给企业带来了经营的压力,旧贷需要展期,同时又难以获得低利率的新贷,造成了资不抵贷的局面,大量中小企业就因此而破产。而中国的经济结构中,中小企业占据很大的比例,中小企业的经营形势恶化实际上带来的是中国经济的恶化。

图 1.2 中国工业企业应收账款累计值

数据来源:choice数据

图1.3 中国工业企业负债合计累计值

数据来源:choice数据

在传统的供应链中,供应商一般是处于劣势的地位,由于自身体量与规模过小,当面对体量较大的核心企业与保理商时缺乏议价能力,一般在供应链中处于价格的接收方。在传统的商业保理业务中,供应商在商品交易过程中受到零售商方面延长账款期限的要求,在融资经营方面受到保理商高利率与实际放贷金额与合同协议的放贷金额不同的阴阳合同等问题限制,其经营的两个方面上都受到限制。

由于供应商一般是提供零售商产品的原材料与基本服务的供给,产品存在很大程度的可替代性,因此一旦供应商与零售商形成长期业务关系,供应商宁愿在双方合同交易上吃亏,也难以另外开辟新买方与新业务,因为新买方与新业务的成本与风险的代价经常超过现有的供应链状态。因此当面对买方的货款延期等要求时,保理商一般是选择接受或协议后接受。在面对买方时,供应商由于自身业务范围的局限、资本的数量与技术的限制,供应商缺少足够的议价能力,只能接受零售商的应收货款延期要求,为零售商承担资金的时间成本。

在融资方向上,由于供应商自身的体量较小,当面对行业波动或经济波动时缺乏足够的现金与银行存款来抵御经营环境的恶化,因此在保理商风险评估时不可避免的属于高风险企业。由于高风险需要高额的利率来进行补偿,保理商给予供应商的融资条件中一般要求保理商承担高额的融资成本,或者大量折价要求供应商抵押自身的固定资产。这些举措无疑都提高了供应商自身的融资难度与经营风险,并且由于在近年的中国银行信贷对象选取上,有中央政府背书的地方政府与大型国企由于其几乎必然有能力还款的因素,即使相关信贷利率不是十分高昂,但依然成为了银行的首要选择,而高风险的中小企业供应商就被银行筛选后放弃。在这样的融资情况下,供应商被迫接受成本高昂的民间信贷或者放弃寻找融资渠道。

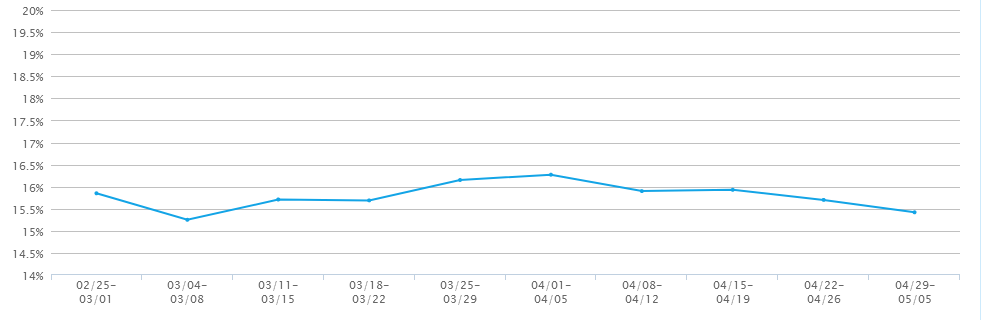

温州地区民间借贷综合利率指数是温州市金融办基于温州地区实际情况反映温州地区内民间融资价格水平及变动趋势情况的一套指数体系,由于温州以小商品经营著名,该地中小企业供应商数量庞多,该指数在一定程度上可以反应全国中小企业供应商的融资环境。如图1.4所示,即使在我国中央政府对商业银行多次要求放宽信贷条件、并且通过定向降准建立专项信贷给予中小企业更多资金供给的情况下,2019年第一、二季度中小企业供应商依然面临平均15.5%左右年利率的融资成本,相比于表1.1所示的银行贷款6.6%的平均融资成本,难以寻到渠道在商业银行方向进行融资的中小企业供应商依然处于严峻的融资要求中。

图1.4 2019年2月-5月温州地区民间借贷综合利率指数

数据来源:温州市金融办

零售商在传统的商业保理业务中,由于保理业务相关主体不是零售商其自身,因此对于零售商而言,商业保理业务由于难以给其带来直接的利益收入,因此零售商核心企业对传统商业保理业务的的参与积极性并不高,只要供应商能及时提供原材料与相关服务,零售商实际上缺乏去主动推动商业保理业务进行的动力。

由于我国最早的保理业务源于1987年,直到1993年中国银行才成为首家开展商业保理业务的机构,保理类业务对于中国企业来说仍然属于一个新鲜事物,对于中国企业而言银行贷款仍是可接受的主要融资渠道,从表1.1中也可看出即使在2018年全部保理业务的市场占有率也只有0.44%,整个市场仍有极大的发展潜力。

然而由于保理业务尚未在市场中大规模普及,保理商在一定程度上缺乏对于保理业务申请方企业与其保理合同相关款项信息的处理方式,难以准确衡量该项保理业务的风险程度高低,因此对于传统的商业保理业务而言,负责保理业务的商业银行要么选择向保理业务申请方要求偏高的风险溢价,要么拒绝接受该项保理业务。

而当保理商向供应商要求偏高的风险溢价后,供应商会不得已面对较高的融资成本,从而对其自身正常的业务经营带来压力。由于在现行市场中存在较严重的“三角贷”问题,当供应商积累了大量的应收账款却无法转换为流动资金时,商业银行对其偏高的融资利率要求成为压垮其经营的巨大负担。一旦供应商企业破产,而核心企业零售商由于未收到供应商提供的产品,拒绝向保理商支付后续资金,商业银行的该笔保理业务支出很可能会被转换为一笔坏账,对商业银行自身的经营带来负面影响。

但如果保理商面对保理业务时断然选择拒绝,无疑是与商业银行经营准则中的盈利性相违背,放弃了将商业银行自身资产向外放贷从而获取利息收入的机会,因此拒绝保理业务的开展也必然不会是商业银行保理商采取的决策。

当产业链上游中小企业经营状况出现恶化后,会导致整条产业链经营出现故障,一旦当原材料的供给出现问题,即使是在产业链中处于下游的体量较大的核心企业的相关产品的经营也会受到影响,而导致企业整体运作出现故障。长此以往,由于中小企业在我国经济中的重要地位,一旦其经营环境恶化,会直接导致整体经济环境的恶化。在此情况下,即使是置身于产业链运作之外的保理商的经营也会受到影响。因此,无论是供应商、零售商又或是保理商都希望能改善中小企业的融资难问题。