中美利差下中国利率汇率联动机制研究毕业论文

2020-02-15 20:07:37

摘 要

利率与汇率的关系问题是一直以来研究经济的学者们长期关注的热点问题,这一问题在长期发展的过程中有许多可以借鉴的理论,如利率平价理论,国际借贷学说等。但不同时期由于发展程度不同,国际宏观情况不同,影响利率与汇率的传导的因素,利率与汇率联动的方式也不太相同,所以,在新的国际环境下,我们要通过新的数据进行实证研究,从而提出符合当下现实的货币与财政政策,最终达到我们期望的经济水平。

2018年,由于美联储的加息,中美利差缩窄,人民币面临贬值压力,需要政府进行干预来防止外汇的波动。这些新情况需要我们对汇率与利率的联动关系有新的认识,认识到我国经济的不足。本文首先介绍了利率汇率相关理论,随后通过对中美利差,中国名义汇率,上海同业拆借利率,外商直接投资和外汇储备等数据作实证分析,得出“人民币利率与汇率虽存在联动关系,但相关性并不高”的结论。最后提出要建立多层次的市场结构,加快利率汇率的市场化,完善有弹性的浮动汇率制的建议。

关键词:利率;汇率;联动机制;中美利差

Abstract

The relationship between interest rate and exchange rate has been a hot issue that economist study for a long time. There are many basic theories which can be useful for explain the relationship, such as interest rate parity theory, international lending theory, ect. Due to the difference such as every country’s development level and the international environment, the transmission mechanism between interest rate and exchange rate is different. We now under a new international environment, and we use newest data to do empirical analysis and then put out monetary policy and financial policy which accordance with the reality, and finally reach a high economical level.

The Fed rate has increased in 2018, so the interest rate differential between China and America will be narrow. RMB will face a pressure of depreciation in the future. Government should do something to keep the exchange rate steady. So that’s why I write this topic.

In this article, firstly, it introduce the theory of interest rate and exchange rate. Then the essay makes empirical analysis on the data of the interest rate spreads between China and America, exchange rate, interest rate, foreign exchange reserve and foreign direct investment. And we can get that there's a little relation between interest rate and exchange rate. Finally the article offer some advice to keep our economic grow better.

Key Words: interest rate;exchange rate;linkage mechanism;Sino-U.S. spread

目 录

第1章 绪论 1

1.1 研究背景,目的与意义 1

1.1.1 研究背景与目的 1

1.1.2 研究意义 2

1.2 研究方法与思路 2

1.2.1 研究方法 2

1.2.2 研究思路 2

1.2.3 技术路线图 3

1.2.4 本文的不足之处 3

1.3 国内外研究现状 4

第二章 利率与汇率的联动机制分析 6

2.1 国际收支角度 6

2.1.1 利率对汇率传导路径 6

2.1.2 汇率对利率传导路径 6

2.2 金融套利角度 7

2.3 基于中国实际的利率与汇率联动机制 7

第三章 利率与汇率联动的实证分析 9

3.1 变量的选择 9

3.1.1 数据的选择 9

3.1.2 数据图 9

3.2 人民币汇率与利率的协整分析 10

3.2.1 单位根检验 10

3.2.2 协整检验 11

3.2.3 格兰杰因果检验 12

3.2.4 VAR模型的建立 13

3.2.5 向量误差修正模型 14

3.3 脉冲响应函数和方差分解分析 16

3.3.1 脉冲响应 16

3.3.2 方差分解分析 18

3.4 实证结果分析 20

第四章 结论与展望 21

4.1 研究结论 21

4.2 未来展望 21

4.2.1 建立多层次的市场结构 21

4.2.2 加快利率汇率的市场化进程 21

4.2.3 完善弹性的浮动汇率制 22

参考文献 23

附录 24

致 谢 26

第1章 绪论

1.1研究背景,目的与意义

1.1.1研究背景与目的

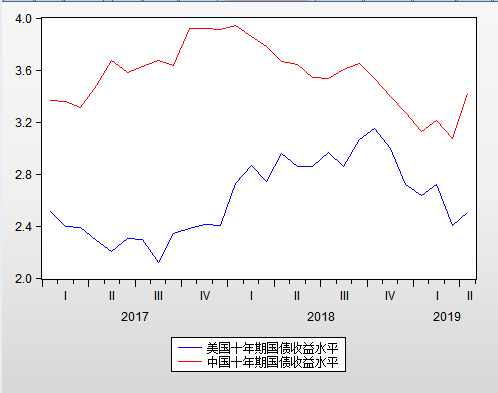

2018年以来,受强劲复苏的美国经济的影响,中美之间利差缩小,美联储的三次加息使包括中国在内的国家本币面临贬值压力。2018年9月,美联储再次宣布加息25BP,联邦基金利率目标区间上调至2.00%-2.25%, 这也是美联储自2015年以来第八次加息。在美元走势强的情况下,人民币处于劣势:一方面,2018年6月至8月,人民币兑美元汇率在短短两个月内,贬值幅度便超过了8%,使得央行将外汇风险准备金从0调至20%后,又再度引入“逆周期因子”调节汇率;另一方面,今年以来我国绝对利率水平(银行间质押式回购加权平均利率水平)和相对利率水平(中美十年期国债收益率之差)都位于近三年低位。

数据来源于:investing.com

数据来源于:investing.com

图1.1 中美十年期国债收益水平

由于美元处于强势周期,人民币的相对疲软便不是一件令人奇怪的事,但利率与汇率是彼此制约的,利率的长期低位徘徊使得央行不得不进行汇率调整,于是怎样在“货币政策独立和汇率稳定之间做选择”这一问题便产生了。一方面,美联储货币政策短期内不会转型,这意味着美元依旧强势;另一方面,中国经济增长放缓可能尚未见底,国内和国际贸易环境没有根本改善。由于利率与汇率间相互制约,当一方发生变动时,另一方就可能脱离它的合意区间,促使货币当局进行政策调整,如当本国利率处于低位时间过长,本币承受的压力便会增大,贬值幅度超出预期,市场难以调解时,货币当局会诉诸加息等政策。在这一国际大背景下,分析货币当局如何协调利率与汇率之间的联动,实行怎样的货币政策和财政政策等,可以使我们尽快明确利率与汇率在宏观经济中所起的作用,以此维护我国金融市场的稳定。

1.1.2研究意义

中美利差指十年期中国十年期国债收益率与美国十年期国债收益率的差额,在无套利均衡下,人们会通过调整汇率预期使利率恒等式成立。汇率与利率是研究一国宏观经济发展的重要因素,汇率是一国货币在国际上的价值,利率是一国货币在国内的价格。同时,汇率与利率之间也有关联,它们之间的相互联动对国家经济内外均衡发展有着重要的意义。

从理论意义上来说,中美利差持续收窄,相对美元,人民币会有贬值压力,央行必然会进行汇率调整,而利率与汇率又相互联系,牵一发而动全身。因此,通过对中美利差下中国利率汇率联动机制的实证研究,了解利率与汇率之间的关系,这对央行货币政策的制定和完善具有重要的理论意义。

从实际意义上说,通过研究利率汇率的联动机制,制定最合适的利率汇率机制,缓解人民币持续贬值的压力,使人民币在相对弱势的水平下仍保持有可持续发展的能力。

1.2研究方法与思路

1.2.1研究方法

文献研究法:笔者通过对大量有关利率汇率联动机制和中美利差的书籍、期刊、硕博论文、财经论坛上国内外学者观点等阅读研究,结合自己的理解,提出自己的观点。

实证分析法:通过方差分析法,向量自回归模型,脉冲分析等计量经济学方法分析相对利率,利差与汇率之间的关系,得出结论。

比较分析法:本文中比较分析法的运用不是特别明显,主要研究利率汇率的相互联动以及其他外生变量对利率汇率相互联动的影响。在本文实证中将二者合二为一,但分析结论时比较了其区别。

1.2.2研究思路

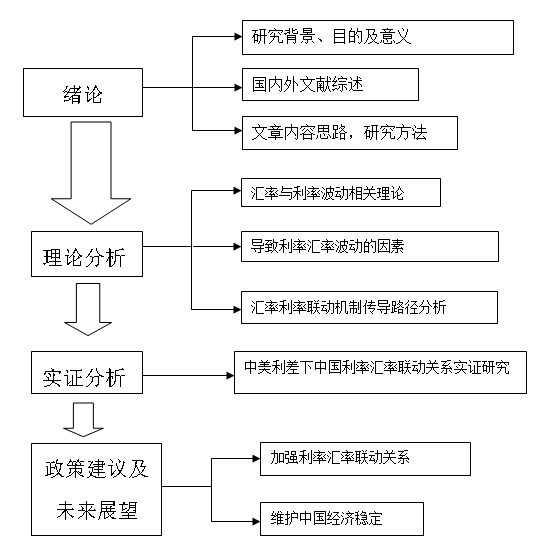

本文主要研究中美利差下中国利率汇率的联动机制,以此制定合适的货币政策来维护我国金融市场的稳定和经济的可持续发展。具体结构框架如下:

第一章为绪论,是对研究的一个大体介绍,包括文章的大的国际环境,选题的目的,意义,研究方法与思路,本文的不足之处以及国内外文献综述,。

第二章主要分析利率汇率的联动机制。利率与汇率的联动机制可以从两方面来加以考虑:一是国际收支,二是金融套利。国际收支又分别通过资本项目与经常项目来讨论,主要基于国际收支平平衡表。金融套利基于金融市场短期波动。同时本章介绍影响本国利率与汇率联动机制的因素。

第三章主要从宏观层面看待中美利差持续缩紧这一状况以及在这种情况下我国利率汇率的变化情况进行实证分析,采用近几年国债收益率,名义汇率,名义利率,外汇储备,中美利差,外商直接投资作为变量,采用方差分析法,向量自回归模型,格兰杰因果关系检验,脉冲响应等计量经济学方法分析利率与汇率之间的关系,考虑基准汇率与利率的关系,根据实际情况引入外生变量进行实证分析并得出结论。

第四章为结论与政策建议。根据利率汇率联动机制的研究结果,得出结论,结合当前国际环境提出加强我国利率汇率联动关系的建议。

1.2.3技术路线图

图1.2技术路线图

1.2.4本文的不足之处

由于自身能力的不足,本文在理论部分并未深入研究与创新,仅选取了书本已知理论,并未结合实际进行深入研究;实证分析方面由于自身能力和时间限制,数据选取不够完善,选取的时间较短,没有前后的对比,模型的建立和分析也比较基础,不够全面。最后的建议过于理想化,可行性是有的 ,但若结合中国实际,政策实施力度等因素,操作起来比较困难,时效性不是很强。

1.3国内外研究现状

从近代以来,各国经济学家都对利率-汇率的相互关系有相关探讨。理论方面,GeorgeGoschen(1861)提出的国际借贷说,凯恩斯(1923)提出的利率平价假说,Mundell-Fleming(1963)提出的蒙代尔-弗莱明模型,均从不同角度由浅入深地解释了利率与汇率的联动关系[1]。实际方面,Simone与Rezzak通过建立汇率的长期模型,肯定了利率与汇率之间的长期协调关系[2]。Ronald MacDonald amp; Jun Nagayasu(2000)对多个工业国家的宏观数据进行面板分析,其结论是实际利率与实际利差之间存在协整关系[3]。Coralia Emilia and Lorena (2017)建立了利率与各种经济变量的相关性模型,其中便提到了利率与汇率的相互联系[4]。

国内学者在金融危机发生前后才开始对利率汇率关系问题进行研究,同时也取得了一定的成果。如沈国兵(2002)通过研究“外汇管理体制变革”与“利率、汇率市场化互动机制”,得出了“外汇体制变革影响利率汇率市场化,而利率汇率市场化又决定着外汇管理体制变革”的结论。何慧刚(2008)通过计量模型对中美实际利差和人民币实际汇率进行分析,提出了人民币利率-汇率联动机制协调策略、以实现我国经济的内外均衡。宋忠平,郭世英(2012)也提到中国人民币兑美元大幅升值使国际游资涌入中国,中国为调控物价又提高利率,但同时诱发热钱进入中国,推高国内物价,引发社会的不满[5]。李孟菲(2014)基于利率平价理论探讨了中美利率汇率的相关性,得到了在有管理的浮动汇率机制下,中美利率和汇率联动机制加强的结论[6]。赵东喜(2016)对国际经济政策协调中的国际利率联动问题进行了研究,运用数理推演与实证检验的方法探讨了国际利率联动影响中国对外汇率,进而影响中国的利率的问题,并建立了中国利率联动应对机制[7]。李继翠,裴旭东,肖继五(2016)研究了我国经济下行时候的利率与汇率联动[8]。王关越(2016)在金融全球化的大背景下研究汇率—利率联动机制,并提出防范措施[9]。陈元,钱颖一(2016)积极探讨中美经济格局[10]。朱怡,顾超,陆雅琪(2017)以国有银行为例研究我国汇率与利率间的关系[11]。刘子禹(2017)研究了我国的汇率改革过程及结果,以及取得的成就[12]。张娥、王晓芳(2017)基于EEMD、滚动窗口相关系数和状态空间模型分析了名义汇率与名义利率之间的联动关系,结果发现,名义利率和名义汇率不同波动频率的分量之间均存在异质性,即波动频率不同,两者之间的关系体现出不同的特性[13]。向蝶,于恩锋(2017)基于VAR模型研究汇率对利率的敏感度[14]。周建,赵静美(2019)采用结构突变,VAR模型等方法研究利率汇率传导机制有效性,得到“汇率与利率波动根源于其自身”的结论[15]。郑鸬捷(2018)研究中美利差,结合新的国际环境研究中美国债收益率的关系[16]。

从近代以来,世界市场的不断开放使得越来越多经济学家开始探讨本国的利率与汇率的联动,以促进本国经济发展。各个国家由于国情不同,发展程度不同,时代背景不同政策也各有差异。本文结合当前中美利差持续缩窄的现状,以利率汇率相关理论为基础,描绘了利率与汇率的双向传导机制,利用对我国相对利率及名义汇率数据的研究,分析中国利率汇率的联动关系。

第二章 利率与汇率的联动机制分析

利率与汇率是有双向联动效应的。利率与汇率的相互传导可以从国际收支和金融套利两个方面考虑。

2.1国际收支角度

2.1.1利率对汇率传导路径

从国际收支的角度来说,利率对汇率的传导路径分为经常项目和资本项目:

经常项目下,利率对汇率传导路径体现为:利率提高时,国内出口企业经营成本上升,使得该国企业提高出口价格以抵消成本变化对其收益的影响,价格上升,该国国内商品竞争力下降,出口额下降,出口小于进口,本币面临贬值压力。资本项目下,利率对汇率传导路径是:当利率提高时,外国资本流入该国,国际收支趋于改善,该国货币升值压力大。可以看出,利率通过经常项目和资本项目下对汇率产生影响,但其影响结果相反。

一般可认为利率通过资本项目对汇率的作用更强,即总体来说,利率增加,本币升值,其原因如下: