我国房地产泡沫与金融风险研究毕业论文

2020-02-18 00:46:47

摘 要

房地产业作为我国的支柱性产业,在我国的经济发展中有着举足轻重的地位。而近年来我国房地产业高房价现象引发了人们对房地产泡沫的担忧,房地产泡沫的衡量、判别和其中的金融风险揭示也构成了研究这一重大隐患的起点。鉴于此,本文的研究目的在于衡量我国省际房地产泡沫水平并揭示其中的金融风险及提出防范策略。

首先通过文献分析的定性研究揭示了房地产泡沫的内涵和理论基础,运用房地产泡沫相关理论系统阐释了房地产泡沫的定义、特征、成因及与金融风险的相关关系。在此基础上进一步通过主成分分析法和ArcGis地图图示法的结合,对我国各省市的7个房地产泡沫测度指标纵向8年数据省际层面的房地产泡沫指数的计算并得出房地产泡沫水平的时间和空间分布。研究结论如下:我国不存在普遍的高水平泡沫,各省的泡沫水平差异大,高泡沫省市主要集中在东部、中部地区,且近年来我国各省市泡沫累积风险由于宏观调控成效显著得到了部分化解。针对研究结论,本文给出了相关的防范泡沫累积以及化解金融风险的建议,包括建立合理的土地资源管控制度、严厉打击投机行为、控制金融业对房地产业的信贷支持力度、建立双重房地产泡沫预警体系、加强宏观调控。了解了我国各省市的房地产泡沫水平,能因城施策,对于我国宏观调控正确决策有着重大意义,也能作出风险预警,引导投资者投资投向,减少投机行为。对于促进社会经济可持续健康发展与社会和谐稳定具有重要意义。

关键词:泡沫;房地产泡沫;金融风险;主成分分析法

Abstract

As a pillar industry in China, the real estate industry plays an important role in China's economic development. And real estate industry in our country in recent years the phenomenon of high housing prices in the concerns of the real estate bubble, and determine the measure of the real estate bubble, the financial risk reveals also constitutes the starting point of study this major hidden dangers in view of this, this study aims to measure levels of provincial real estate bubble in China and reveals the financial risks and prevention strategies

First of all, through the qualitative research of literature analysis, the connotation and theoretical basis of the real estate bubble are revealed, and the definition, characteristics, causes and correlation with financial risks of the real estate bubble are explained systematically with the relevant theories of the real estate bubble. On this basis, through the combination of principal component analysis method and ArcGis map graphic method, the real estate bubble index at the provincial level was calculated based on the longitudinal data of 7 real estate bubble measurement indexes of each province in China for 8 years, and the time and space distribution of the real estate bubble level was obtained. The research conclusion is as follows: there is no widespread high-level bubble in China, and the bubble level varies greatly among provinces. High-bubble provinces and cities are mainly concentrated in the eastern and central regions, and in recent years, the bubble cumulative risk in various provinces and cities in China has been partially resolved due to the remarkable effect of macro-control. In view of the research conclusions, this paper gives relevant Suggestions on preventing bubble accumulation and mitigating financial risks, including establishing a reasonable land resource control system, severely cracking down on speculation, controlling the financial industry's credit support for the real estate industry, establishing a dual real estate bubble warning system, strengthening macro-control and so on. Understanding the level of real estate bubbles in various provinces and cities in China is of great significance for the correct decision-making of China's macro-control and can also make risk warning, guide investors to invest and reduce speculation. It is of great significance to promote the sustainable and healthy development of social economy and social harmony and stability.

Key words: bubble;real estate bubble; financial risk; principal component analysis

目 录

第一章 绪论 1

1.1 研究背景与意义 1

1.2 文献综述 3

1.2.1 国外研究现状 3

1.2.2 国内研究现状 4

1.3 研究思路与研究方法 4

第二章 房地产泡沫的相关概念与成因 6

2.1 房地产泡沫定义 6

2.2 房地产泡沫的特征 6

2.3 房地产泡沫的成因 7

2.4 房地产泡沫破灭的危害 8

2.4.1 经济与社会结构失衡 8

2.4.2 金融危机及其联动危害 8

第三章 房地产泡沫与金融风险 9

3.1 房地产泡沫缘何能引起金融风险 9

3.2 房地产泡沫已经诱发的金融风险 10

3.3 房地产泡沫引发金融风险实例 10

第四章 我国各省房地产泡沫存在性判定与测度 11

4.1 指标选取 11

4.2 指标分析 11

4.2.1 商品房平均销售价格/城镇单位就业人员平均工资 11

4.2.2 房价增长率/实际GDP增长率 11

4.2.3 房地产开发投资额占全社会固定资产投资比例 12

4.2.4 商品住宅房屋施工面积/商品住宅房屋竣工面积 12

4.2.5 住宅商品房销售额增长率/零售消费品增长率 12

4.2.6 房地产开发企业国内贷款增长率/金融机构资金运用各项贷款境内贷款增长率 12

4.2.7 房地产开发投资占GDP比重 13

4.3 主成分分析结果分析 13

4.4 小结 15

第五章 防范房地产泡沫与金融风险的相关建议 17

5.1 建立合理的土地资源管控制度 17

5.2 严厉打击投机行为 17

5.3 合理控制金融信贷对房地产业的支持 18

5.4 建立双重房地产泡沫预警体系,加强宏观调控 18

第六章 结论 19

致谢 20

参考文献 21

第一章 绪论

1.1研究背景与意义

从混沌初开的上古洪荒到今天社会的高度文明,人类也从穴居野处发展到移居宫室,从古至今,住房一直承载着人们的希望与憧憬,人人都向往“住有所居”。而为了更好地实现这一点,我国的住房制度也经历了40年的改革发展,从福利分房制度、房改大潮到土地使用制度改革等等。而国务院总理李克强在政府工作报告中为我国2019年及未来房地产的发展大方向定出了总基调,出现了以下关键词:“房地产税”“新型城镇化”“棚户区改造”“群众住房问题”。且自1998年国务院正式明文规定要求停止住房实物分配,推行住房分配货币化开始,我国的住房市场开始蓬勃发展。

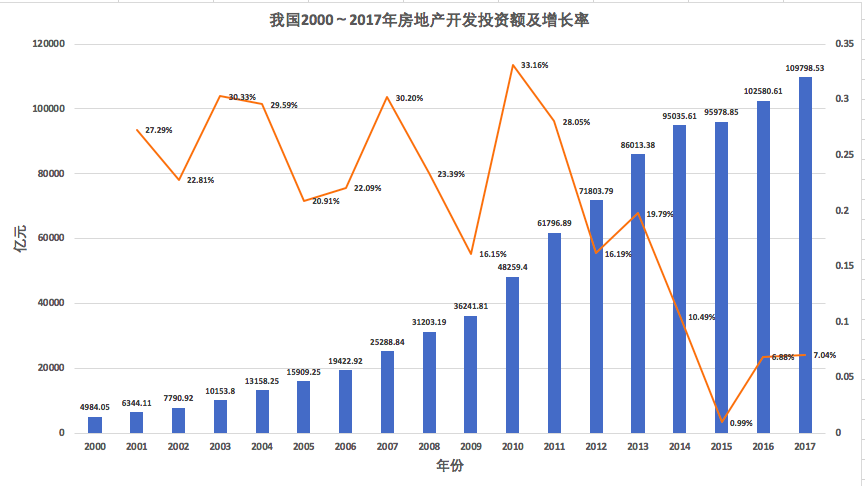

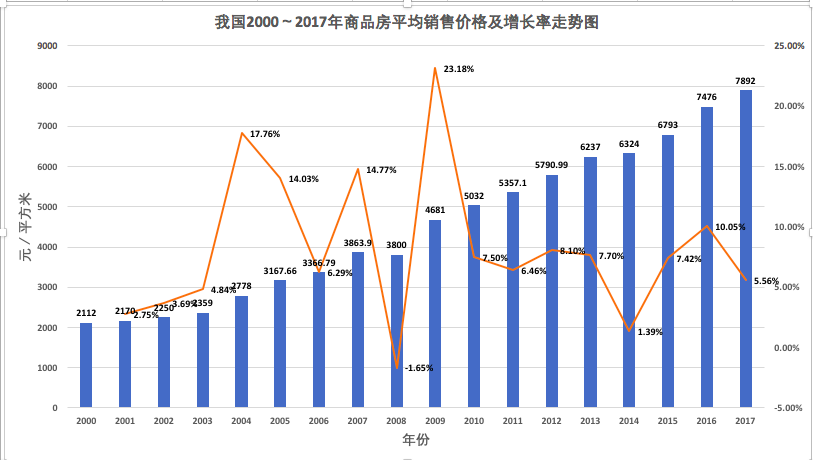

据中国统计年鉴数据分析,自1998年以来,我国房地产开发投资额以年均20%以上的增长率高速增长,截至2017年,我国房地产开发投资额比2000年增长了22倍多,最高增长率为33.16%(图1)。我国2017年的商品房平均销售价格也比2000年增长了3.74倍,最高增长率达23.18%(图2)。

而近年来,房价的过快上涨引起了大众的热议,“房价高”、“买房难”等问题越来越突出。坊间流行的再也不是中国老太太和美国老太太的关于买房子对话,而是问你不吃不喝多少年能买得起一套房子。而随着房价的上涨,住房已不仅仅是满足人们的住房需求,还吸引了大量的投机者,通过“炒房”投资。这种投机行为会使得房价脱离基本面,催生房地产泡沫。这是需求方对房地产泡沫累积的推波助澜。而从供给方来看,房地产业是资金密集型产业,房地产的开发投资资金少不了金融信贷的大力支持,因此房地产业与金融业有着密切的联系。金融业的大量信贷资金放在房地产业也不利于分散银行风险,整个社会的金融体系受房地产波动影响风险会随着这种单一投向的加深而累积。房地产泡沫一旦破裂则会引发一系列危机。因此我们有必要研究分析房地产泡沫的成因、判定我国房地产泡沫的存在性以及严重性并给出相应的预防建议,这不仅可促进我国房地产业的稳健发展,对维护我国的社会稳定也有极大意义,毕竟住房问题是我国重要的民生问题,必须妥善解决。

图1.1 我国2000~2017年房地产开发投资额及增长率

图1.2 我国2000~2017年商品房平均销售价格及增长率走势图

1.2文献综述

目前国内外对于房地产泡沫的研究主要集中在两个方面,一个是对房地产泡沫的现状进行理论分析,一个是对房地产泡沫的程度进行实证分析测度。而测度方法主要有三种,一是指标法、二是模型法、三是统计检验法。每种方法都各有优缺点,应综合考虑需求借鉴。

指标法又分为单一指标法、多元指标法以及功效系数法。是指通过构建一个或多个指标或综合指标测度房地产泡沫的严重性。指标法的优点是简洁直观,数据可获得性较强,可从中国国家统计局,统计年鉴、中国银行发布的报告等等去获取数据进行分析。但是指标法很难进行科学准确的泡沫程度测度。

模型法是运用各种合理模型如预期均衡价格模型、局部均衡模型、静态面板模型等等推算出房地产的合理价格并与实际价格作比较得出房地产泡沫的程度。模型法的优点是不仅能判定房地产泡沫的存在性,还能科学判定房地产泡沫的程度。但这种方法的操作难度较大,需要优秀的建模能力,并且对原始数据的质量要求很高。

统计检验法是运用协整检验等方法验证房价序列的平稳性来判定房地产泡沫的存在性。优点是科学专业客观,缺点是操作过程困难且不能测度房地产泡沫的大小。

1.2.1 国外研究现状

世界上最早的泡沫经济事件是17世纪的荷兰郁金香狂热,当时一棵郁金香可以价值3000荷兰盾,可以兑换八只大肥猪、四只肥公牛、两吨奶油等等,可见其泡沫程度之高,泡沫破灭后,郁金香价格跌为其巅峰时期的百分之一。这种投机现象引起了学者们的注意,开始了对这种泡沫现象的研究,直至20世纪90年代延伸至房地产泡沫研究。总体而言,国外学者对房地产泡沫的研究是早于我国的,体系也较为成熟完整。Oikarinen、Elias对1987年到2004年芬兰住房市场的季度数据运用了协整格兰杰因果关系检验进行处理,得出了其房地产市场有“波纹效应”的结论;Gao Xiaohui(2011)通过与美国房地产价格的比较,对中国房地产价格进行了描述,分析了影响因素,得出中国房地产价格泡沫不会很快破裂的结论。Jiaqi Ge(2014)提出了一个基于agent的美国住宅市场空间模型,结果显示,个人互动产生的合理总体结果以及宽松的放贷标准,可能是造成房地产泡沫的原因。 Neil Shenai (2018)经济惯例解释了美联储2001年至2004年的宽松货币政策如何通过一系列联动效应提振了房价。Hanwool Jang,Kwangwon Ahn,Dongshin Kim,Yena Song(2018)运用现值模型、租价比和对数周期幂律分析了韩国新城市世宗住宅市场的泡沫,分析结果表明:泡沫是由投机性投资驱动的。国外对房地产泡沫的研究主要是实证分析比较多,善用实例建立模型进行分析,具有较强的参考价值。

1.2.2国内研究现状

我国对房地产泡沫的研究起步是比较晚的,研究方法也大多是向国外学者借鉴的。有的人相信我国的房价不会跌,有的人则认为如果我国的房价得不到合理投资回报率的支持 ,或者得不到人们收入水平提高速度支撑的话,地产泡沫总有一天会破灭的,只是不知道这一天何时来临,会造成多大的危害。所以我们需要对房地产泡沫进行测度研究,提前规划对策。我国各学者也致力于房地产泡沫研究:郭贤良(2015)从人类发生的房地产泡沫破灭带来的危机研究了房地产泡沫之谜,从西方经济学里的建立在商品效用理论基础之上的需求定理,解释了发生在人类社会的大多数经济现象。王微,邵挺(2017)提出我国房地产业发展市场所处阶段与日本20世纪80年代后期有相似之处,应重视金融政策调整对房地产市场的影响,保持货币政策总体稳定,有力引导流向房地产市场的投资资金,化解房地产市场潜藏泡沫。朱祥焱(2018)研究得出2008—2017年我国100个大中城市土地价格的高价区间呈现出幂律分布的特征,2016年地价的幂律指数已经接近于1,这与日本90年代房地产泡沫破裂时的土地价格幂律指数十分一致。蔺亚丽,吴永(2018)在Ramsey模型的基础引入技术进步因素,测度中国房地产泡沫的大小,探讨房地产泡沫与实际失业率之间的关系。得出结论:中国房地产在2003-2010年存在泡沫,而且泡沫具有一定的收缩性,房地产泡沫与实际失业率呈明显的负相关关系。赵辉(2018)结合行为金融学的理论,从情绪偏差和羊群效应两大角度出发,分析了房地产泡沫产生的原因。张靖伟(2019)通过研究17世纪以来的9次世界金融危机分析得出这些危机产生的共性是房地产泡沫的结论,希望能引以为戒,避免类似事件再次发生,维持我国经济的稳定。徐伟,陈雪芳(2019)从房地产价格、房地产供求和房地产信贷3方面出发,选取7个相关指标对2005~2017年西安市房地产泡沫进行实证分析, 并运用综合指数法进行了指标合成测度,结果表明2005,2011和2017年西安市房地产均存在泡沫。国内现阶段对于房地产泡沫的研究多样丰富,多借鉴国外的研究方法并加入国内特定情景因素与各种理论指数相结合研究,本文希望能将定性分析与定量研究相结合来研究当前我国各省房地产市场泡沫水平。

1.3研究思路与研究方法

因为我国幅员辽阔,地区发展不平衡,因此各地的房地产市场发展程度不一,宏观研究我国房地产泡沫状况可能会产生“被平均”的情况,无法准确了解我国各省各地区的具体情况,因此本文选择分别研究各省的情况。即研究思路是通过理论分析与实证研究探讨我国各省房地产泡沫的累计程度,研究房地产泡沫形成的多元原因,旨在探求对策从根源切断这种泡沫累积产生的金融风险。

根据国内外文献分析以及综合各研究方法的优缺点考虑,本文拟采用主成分分析法进行研究。因为单指标分析法可能会产生相互区间矛盾的情况,而无法综合考虑各项具体条件进行分析。因此选择主成分分析法,主成分分析法也被称为主分量分析法,是通过降维将各指标综合成少数互不相关的主成分,每个主成分都能反映出原始变量的多数信息,能够使问题简单化,也能综合考虑各项因素,更加合理科学。

第二章 房地产泡沫的相关概念与成因

2.1房地产泡沫定义

首先说何为“泡沫”,经济学中的“泡沫”可以这样理解,通常是指以资产价格超常规上涨为基本特征的虚假繁荣,其直接原因可用行为金融学理论中的情绪偏差和羊群效应进行解释。情绪偏差主要表现为过度自信,而过度自信有两种表现形式:一个是知识错觉,是指人们总是认为自己知道的东西比别人多,理解能力比别人好,总能掌控先机,处在有利的位置,但其实根据科学考察,当一个人说自己有九成的把握做好某件事时,他的成功率其实只有百分之七十,这种偏差可想而知;另一个是自我归因偏差,在事情失败时,人们总是习惯性地从别人身上找原因即归因于他人身上,而很少自我反思,从自己身上找原因。比如自己操作股票失误通常会被归因于大盘不好。因此投资者的这种情绪偏差以及投资者间行为的高度相关性会使得资产价格被推高,远离基础合理价格从而产生泡沫。而羊群效应通俗来讲就是从众心理,盲目跟随的行为会进一步加速泡沫的累积。

但一般来说,泡沫的出现是有一定必然性的。因为任何一个经济体都不可能处在绝对的均衡状态,其中的资产市场价格多多少少都会偏离其理论价格,这种变化只要不超出合理范围都是可容许的,但一旦这种不可控因素集中爆发则会对经济产生重大影响,我们要尽量避免这种情况。