第三方物流企业参与的动产质押融资模式与风险分析毕业论文

2020-03-22 14:01:28

摘 要

目前,中小企业的快速发展有目共睹,为了帮助中小企业融资,动产质押融资业务也快速发展。动产质押融资业务不仅可以帮助融资企业,也可以实现银行、第三方物流企业的三方共赢。

本文首先研究了物流金融的概念及其分类,将物流金融模式进行分类并总结其业务流程;其次阐述第三方物流企业参与的动产质押融资业务,将其分为物流银行业务及仓单质押业务并总结其作用、优点及范围;再者针对第三方物流企业参与的动产质押融资业务进行风险分析并根据风险类型提出了风险防范措施;最后通过对A物流公司的动产质押融资业务分析,划分其业务流程中的风险并根据风险分析及提出案例的风险防范方法。这对将来第三方物流公司承担银行与融资企业的质押物监管业务具有一定的指导意义。

关键词:第三方物流公司;动产质押;风险分析;风险防范

Abstract

At present, the rapid development of small and medium-sized enterprises is obvious to all. In order to help small and medium-sized enterprises to finance, the financing business of pledge of movable property also develops rapidly.Chattels pledge financing business can not only help financing enterprises, but also realize the win-win situation of Banks and third-party logistics enterprises.

This paper first studies the concept and classification of logistics finance, classifies logistics finance model and summarizes its business process.Secondly, it elaborates the financing business of chattel pledge involving third-party logistics enterprises, divides it into logistics banking business and warehouse receipt pledge business, and summarizes its role, advantages and scope.In addition, risk analysis was conducted for the financing business of chattel pledge involving third-party logistics enterprises and risk prevention measures were proposed according to the risk types.Finally, by analyzing the financing business of movables pledge of logistics company A, the risks in its business process are divided and the risk prevention methods of cases are proposed based on the risk analysis.This has certain guiding significance for the third party logistics company to undertake the pledge supervision business of Banks and financing enterprises in the future.

Key Words:third party logistics company;movable property pledge;risk analysis;risk prevention

目 录

第1章 绪论 1

1.1 研究背景 1

1.2 研究目的及意义 1

1.3 国内外研究现状 2

1.4 研究内容 3

第2章 物流金融概述 4

2.1 物流金融概念 4

2.2 物流金融模式 4

2.2.1 代客结算业务 4

2.2.2 保兑仓业务 5

2.2.3 融通仓业务 6

2.2.4 授信融资业务 6

第3章 基于第三方物流的动产质押融资模式与流程分析 8

3.1 动产质押概述 8

3.1.1 动产质押概念 8

3.1.2 动产质押问题分析 8

3.2 第三方物流企业参与的动产质押模式与业务流程 9

3.2.1 物流银行业务 9

3.2.2 仓单质押业务 10

第4章 基于第三方物流的动产质押融资风险分析与防范 12

4.1 风险分析 12

4.1.1 质押物风险 12

4.1.2 操作风险 14

4.1.3 法律风险 14

4.1.4 信用风险 15

4.2 风险防范 16

4.2.1 质押物风险防范 16

4.2.2 操作风险防范 17

4.2.3 法律风险防范 18

4.2.4 信用风险防范 18

第5章 第三方物流企业参与的动产质押融资案例分析 20

5.1 物流企业背景介绍 20

5.1.1 企业简介 20

5.1.2 企业开展动产质押融资业务的优势 20

5.1.3 A物流企业动产质押业务流程 21

5.2 A物流企业动产质押融资业务风险分析 22

5.2.1 融资合同签订之前的风险 22

5.2.2 监管过程中的风险 23

5.2.3 监管结束的风险 24

5.2.4 风险分析小结 24

5.3 物流企业动产质押融资业务风险防控措施 25

5.3.1 融资合同签订之前的风险防范 25

5.3.2 监管过程中的风险防范 25

5.3.3 监管结束的风险防范 26

第6章 总结与展望 27

6.1 内容总结 27

6.2 研究展望 28

参考文献 29

致谢 31

第1章 绪论

1.1 研究背景

随着经济的发展,我国的中小企业也逐渐成为了经济增长的重要力量,中小企业也在扩大就业、增强创新方面也具有重要意义。在国家行政管理总局的数据中,可以看出2012年9月至2017年9月,企业总体数量增长的中小企业大部分的注册资本在1000万元以下,占总体数量的85%。而且数据中中小企业企业数量最多为100万~500万注册资本的企业,占增长的总体39.9%并且年增长率为25.6%。再者500万~1000万的企业,年增长率为24.5%。从数据上可以看出中小企业对经济发展的重要性,但在实际运作过程中,中小企业融资通常是其发展的巨大障碍。 虽然在这方面政府给予了各种扶持政策,但得到融资的企业仍是很少的一部分,银行依旧偏向于向国有大中型企业贷款,对于部分中小企业通常是得不到贷款的,从而导致其资金不足、生产水平低下、破产等结果。

为了满足中小企业的融资需求,供应链金融、物流金融应运而生。动产质押融资业务是物流金融业务中的一种,通过动产质押融资业务可以将企业库存的原料或产成品作为动产抵押给银行,用以获得贷款,解决企业现金不足、影响正常生产经营的问题。开展动产质押融资业务除了能帮助企业解决资金困难的问题,而且可以拓宽物流企业的业务及服务,还可以为银行增加贷款量。这些优势都促成了动产资金融资的快速发展。

动产质押业务起源于国外。在美国、法国等国家,很早银行便于物流公司合作开展动产质押等方面的物流金融业务,如UPS、联邦快递等,现如今物流金融业务已成为他们的主要业务来源。而我国大型物流公司也在积极发展物流金融业务,通过自身的资源与良好的信誉与银行等金融机构展开动产质押业务,为需求资金的企业提供融资业务。

随着动产质押融资业务在金融市场上逐渐占据着更大的比重,其问题也不可小觑,本文就此背景对第三方物流企业参与的动产质押融资模式和风险等方面等进行分析。

1.2 研究目的及意义

近年来,为了实现中小企业顺利融资,物流企业增加新的服务与盈利,银行等金融机构获得利润等三方的需求,动产质押融资业务经过不断地发展已成为了一个重要的金融产品。

中小企业为了获取银行贷款,可以通过动产质押融资业务自己的动产向银行进行质押。动产质押融资业务不仅可以盘活库存的商品,加速库存商品的流动,从而降低企业的库存成本。此外,动产质押业务也为其提供了一种新的融资渠道,加快资金的周转,这就使得融资企业可以利用贷款扩大经营,提高收益。

第三方物流企业是动产质押业务的中心环节,通过对库存的监管,可以充分了解融资企业的库存及产品销售情况,帮助银行确定融资企业合理的信用额度。第三方物流企业可以帮助企业获得贷款,使得更多地客户愿意与自己合作。它可以增加自己的传统物流业务利润,如仓储,配送,包装,配送处理等。通过业务的利润增长,第三方物流企业还可以增强其市场竞争力。

银行可以通过推出动产质押融资业务来增加客户群,从而增加贷款金额,创造新的利润增长点。银行也可以通过企业的质押物存货的变化情况,及时了解企业内部的经营状况及还款情况。此外,银行委托第三方物流企业对质押物进行监管,可以有效地控制贷款过程中出现的风险问题,并且简化了银行的授信流程。

发展动产质押融资业务可以实现融资企业、第三方物流企业、银行在内的三方共赢。对于任何行业、业务都避免不了存在风险这种情况。在中国,动产融资业务的发展还不完善,还存在很多不足之处。

本文就通过研究物流金融的背景、分析第三方物流企业参与动产质押融资业务的主要模式与流程等方面。深入研究在第三方企业参与下的动产质押风险问题,并针对问题的发现提出预防措施或对策。为企业开展动产质押融资业务提出建议,以实现中小企业、物流企业、银行等金融机构的利益共赢。

1.3 国内外研究现状

付旭东(2011)提出金融物流的概念[1]。此外,通过国外UPS案例,叙述国内外金融物流的异同[2]。夏洪胜、周鑫(2012)在供应链的角度,从广义和狭义的角度定义物流金融[3]。Wuttke David A(2013)详细阐述了供应链金融的早期知识,并说明了了企业如何采用供应链金融业务[4]。Kelly Susan(2013)报道,越来越多的公司采用全球供应链金融计划来平衡供应商的现金需求[5]。Tom Roberts (2017)详细阐述了供应链金融业务及其对供应商现金链的贡献[6]。Myers Randy(2018)叙述了供应链融资可以延长企业的付款期限而不影响其现金流[7]。在国内,物流金融和供应链金融方面,物流金融更关注与物流相关的金融服务。供应链金融更关注整个供应链运作中的金融服务。外国在这方面几乎没有差别,物流金融即供应链金融(supply chain finance)。

赵志艳(2013)认为第三方物流企业参与下的物流金融模式主要有代客结算业务、融通仓业务、海陆仓业务[8]。朱晓琴(2014)认为物流金融服务的模式有替代采购模式、代客结算模式、仓单质押模式等[9]。杨力博(2014)将物流金融业务模式分成基于存货的物流金融业务模式及基于贸易合同的物流金融业务模式[10]。国外物流金融模式与供应链金融模式在含义上并无太大区别,与国内物流金融含义基本相同。Qi Zhang,Hong Liu,Xiaoxiao Qi(2014)认为供应链金融融资模式包括动产质押融资模式、预付款质押融资模式、应收账款质押融资模式[11]。在物流金融模式方面,国内外都是相同的,根据不同的标准,分类也不相同。本文根据第三方物流企业的参与将物流金融模式分为保兑仓业务、融通仓业务、授信融资业务及代客结算业务。

Wilkie Gary(2007)说明了动产抵押具有提供融资的能力[12]。丁丽瑛,韩伟(2014)在法律方面说明动产质押融资业务[13]。夏洪胜,周鑫(2012)阐述了我国第三方物流企业开展流金融业务的风险有环境风险、法律风险、运营风险、技术风险等,也提出了风险防范及应对策略[3]。赵志艳(2013)从金融业务参与的主体(货主企业、银行、第三方物流企业)进行物流金融风险分析[8]。宋岩(2014)认为动产质押业务中物流监管的主要风险是质物监管风险、质物价值实现风险及法律风险,并提出了相应的物流监管防范对策[14]。朱晓琴(2014)认为第三方物流金融服务面临的风险主要有经营风险、道德风险、法律风险,并提出风险控制方案[9]。Yuan-sheng(2014)认为风险有操作风险、真实贸易背景风险、企业惯性信用风险、供应链整体运营风险[15]。Qi Zhang,Hong Liu,Xiaoxiao Qi(2014)指出了供应链金融融资模式下动产质押融资模式的风险及其防范措施[11]。丛彦国(2015)指出了物流企业的风险及动产质押监管法律风险识别与防范[16]。公斌,高文娜(2016)我们将物流金融质押贷款风险分为系统性风险、产业风险、信用风险、操作风险及质押物风险等五类[17]。鞠子伊(2017)提出了动产质押业务风险中有关质押物的风险及评价指标体系的构建[18]。动产质押业务随着不断发展,问题逐渐显现,国内外学者都关注到了这一点,并提出了自己的风险分类及相应的应对措施。本文将动产质押融资业务的风险分为质押物风险、操作风险、法律风险及信用风险,并提出了风险的防范措施。

1.4 研究内容

本文主要介绍了物流金融、供应链金融及动产质押的基本概念、模式及流程等信息。本文具体研究内容如下:

- ,介绍研究背景及研究目标及意义,对国内外此研究问题进行简要综述,阐述本文要说明的研究内容。

- ,综述物流金融观念及分类等相关理论,引出下文动产质押理论。

- ,详细介绍动产质押的理论、模式及运作流程。

- ,分析影响第三方物流企业参与动产质押活动的绩效、风险及其防范措施。

- ,介绍了A物流公司的背景及其开展动产质押融资业务的业务流程,通过分析各个业务流程中的动产质押风险,提出该公司动产质押融资风险的防范措施。

- ,总结全文内容。

第2章 物流金融概述

2.1 物流金融概念

物流金融,也称为供应链金融,目前物流金融还未有统一的定义。

夏洪胜,周鑫在供应链的角度,从广义和狭义两方面定义物流金融。狭义的物流金融是指在供应链管理中,通过第三方物流企业和银行等金融机构向融资企业提供商品及货币,来实现结算及融资的活动。广义的物流金融是指在整个供应链管理中,通过开发及应用各种不同的金融产品,从而实现有效的组织机协调物流领域中的资金的流动,最终实现物流、资金流、信息流的统一[8]。

杨帅定义物流金融,狭义的概念指通过对公司经营活动的管理和控制,为企业提供融资服务。广义的概念是指通过供应链业务流程中融资,结算和保险等金融活动实现物流,信息流和资金流的统一。提高资金使用效率,使价值得以提高[19]。

朱晓琴认为,物流金融这个概念具有广泛而狭义的含义。广义而言,在供应链的全过程中,物流金融参与所有流程,而第三方物流公司使用不同的金融产品。 实现有效的组织与协调资金流,涉及的金融服务有投资、抵押质押、证券、保险等。通过金融产品及第三方物流企业的协调,提高资金的使用效率。从狭义上来说,物流金融是指第三方物流企业为供应链的各个部分(上游、中游、下游)提供融资及服务,从而提高资金的使用效率及维护供应链的稳定[9]。

在本文中,对物流金融的应用主要是指第三方物流企业与金融机构合作向有需求的融资企业提供金融产品等,实现企业融资的活动。

2.2 物流金融模式

根据分类标准,对象和属性,物流金融模型也不同。本文主要讨论第三方物流公司参与物流融资模式,主要包括动产质押融资业务,保兑仓业务、融通仓业务、授信融资业务及代客结算业务。在这一章主要介绍保兑仓业务、融通仓业务、授信融资业务及代客结算业务,动产质押融资业务留在下一章再做详细介绍。

2.2.1 代客结算业务

代客结算业务是物流金融最早的应用业务,主要包括以下模式:

1)代收货款业务

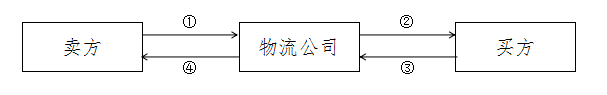

代收货款模式是第三方物流企业与卖方签订协议,根据协议将货物送到买方手中,这时买方将货款交付给第三方物流企业,即第三方物流企业为卖方代收货款。然后再由第三方物流企业将代收的货款交付给卖方,这就是代收货款业务,其基本流程如图2.1所示:

图2.1 代收货款业务的基本流程

代收货款业务具体的流程:①卖方将货物交给第三方物流企业;②第三方物流企业将货物安全的发给买方;③买方在接收货物之后,将货款交给第三方物流企业;④接收到买方给的货款后,将货款交给卖方。

2)垫付货款业务

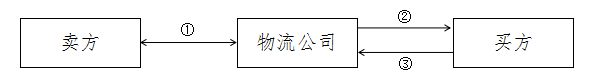

垫付货款业务是指卖方与第三方物流企业签署协议,由第三方物流企业向卖方提供送货服务,并替买方垫付全部或部分货款,当第三方物流企业将货物送到买方时,买方向第三方物流企业交付货款,这就是垫付货款业务,其基本流程如图2.2所示:

图2.2 垫付货款业务的基本流程

垫付货款业务具体的流程:①卖方首先与第三方物流公司签订合作协议,卖方将货物交给第三方物流公司,第三方物流公司将全部或部分货款交给卖方;②第三方物流企业将货物交给买方;③买方在接受货物后,向第三方物流企业交付货款。

2.2.2 保兑仓业务

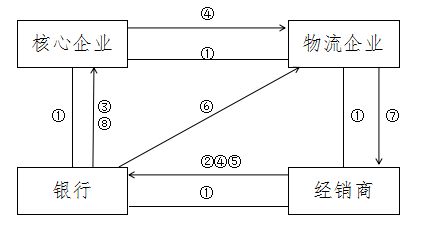

近年来,保兑仓业务成为国内银行物流金融下主要的预付款融资业务,主要通过对核心企业的信用捆绑,连带担保责任机制等多种信用增级方式,可以有效的解决融资企业与银行之间信息不对等的问题,深受融资企业及银行的青睐。保兑仓业务的基本流程如图2.3所示: